Me parece que existe una confusión respecto a la industria de los fondos mutuos o de inversionistas calificados. Creo que la gente en general piensa que estos grandes inversionistas cuentan con modelos que pueden hacer que ganen dinero sin riesgo en los mercados financieros, y por lo tanto pueden predecir los futuros cambios en las tendencia o direcciones del mercado.

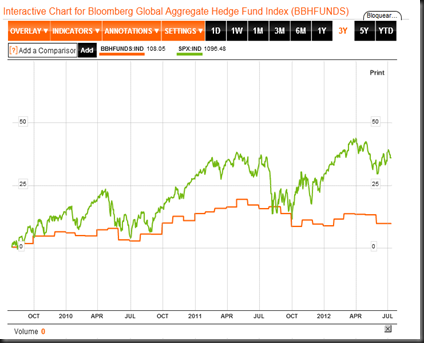

Este es un gráfico de retorno de los Fondos Mutuos del Mundo asociados como índice, esto es, el rendimiento de todos ellos ponderado, versus el índice de referencia del mercado, que en esta caso es el S&P 500. Como se puede ver, el rendimiento es miserablemente inferior a solamente seguir al mercado de referencia. Porqué sucede esto?. Por que los modelos matemáticos de los fondos mutuos son perseguidores de beta, que en lenguaje español significa que los administradores de estos fondos están en la búsqueda de las acciones que hayan presentado las mejores ganancias durante un periodo determinado, la que se agregan al porfolio, en remplazo de las que hayan presentado el peor rendimiento. Por lo tanto siempre llegan tarde a las alzas y bajas. Todos los modelos matemáticos adicionales al anterior utilizados por bancos de inversión y hedge funds son variantes de encontrar divergencias entre el valor de mercado “justo” y el actual de mercado. Por lo tanto ninguno “predice” cambios, sólo los persiguen. Lo mismo con modelos basados en los precios anteriores, el cambio de dirección sólo se detecta cuando ya se ha realizado gran parte del movimiento. Entonces, y como he dicho en reiteradas ocasiones, no existen modelos matemáticos para los mercados financieros que predigan su valor o dirección, porque estos no son procesos, son expresiones del reflejo de las emociones de los participantes. Tal vez Hari Seldon lo podría hacer en algún momento, pero por ahora, no se puede.

No hay comentarios:

Publicar un comentario

El objetivo de este Blog es compartir opiniones, así es que tus ideas y sugerencias son bienvenidas...