Estrategia:

En conversación con ESTRATEGIA, el director de Estudios de Felices y Forrados vaticinó, por otro lado, un crecimiento cercano o levemente superior al 5% para la economía chilena este año.

—El presidente del Banco Central, Rodrigo Vergara, dijo que el mercado escuchó sus advertencias sobre la posibilidad de una burbuja inmobiliaria, ¿es realmente así?

—Creo que sí. Básicamente el Banco Central visibiliza un tema que estaba en carpeta, lo hace público, y luego señala que está dispuesto a tomar medidas macroprudenciales en caso que esos desequilibrios se eleven. Esa sola declaración ha hecho que los actores tengan más cuidado, por ejemplo, en el caso de los accesos al crédito hipotecario; también empieza a revisarse la viabilidad de proyectos inmobiliarios con un criterio un poquito más duro. Entonces, esto ha creado un poquito más de estabilidad y tranquilidad en el sector inmobiliario.

—¿Es esto suficiente?

—La pregunta es si el boom inmobiliario nos va a llevar a una burbuja o no, y para eso quiero ser claro: si tomo los datos 10 años previos a la burbuja inmobiliaria en EE.UU., los precios de las propiedades subieron un 130% en promedio. Si tú tomas a Chile en ese lapso, el aumento es de un 44%. Entonces en la matemática fácil no hay burbuja. Pero si tú tomas los últimos tres años, y los proyectas cinco años hacia delante, veríamos un alza en ocho años de más del 90%.

—¿Descarta los argumentos que justifican las alzas de precios en el aumento de los costos de la industria?

—Tenemos un aumento de precios que va mucho más arriba del sólo factor costo y que se produce en un contexto de exceso de demanda, que por lo demás es muy sano: si la gente tiene dinero, se puede endeudar, y puede comprar casa, así es natural que los precios suban. El problema no es que los precios suban, sino darse cuenta de que no existe un sustento para mantener eso, porque hay comunas donde yo estaría de acuerdo con ese análisis: donde hay poco donde construir, donde los costos han subido, y donde mucha gente se quiere y no puede construir mucho más, por lo que los precios se disparan de manera sobrenormal. Pero, en el caso de otras comunas, que no tienen por ejemplo el factor terreno, y en donde estos están sobrevalorados, hay un desequilibrio. No hay una burbuja hoy en día, pero hay desequilibrios que de mantenerse en el tiempo van a generar una burbuja, y el problema de estas es que es prácticamente imposible predecirlas, generalmente tú te das cuenta cuando revienta.

“No Hay Sobrecalentamiento”

—Por otro lado, ¿está la economía sobrecalentada?

—Tengo la sensación, aunque obviamente faltan cifras, de que el gasto fiscal ha crecido por debajo del crecimiento del producto, ese es un primer factor que le quita presión a un sobrecalentamiento, pero también es cierto que este 5,5% o 5,6% de avance en 2012 se ha sustentado bastante en demanda interna, mucho consumo de las personas, mucha venta de retail, y ojo, mucho endeudamiento, y bastante en consumo. Toda esta actividad está trayendo como consecuencia aumento de los salarios, pero no está generando inflación. Cuando tú tienes sobrecalentamiento hay cosas que empiezan a saltar. El precio de los productos, los salarios. Pero el de los productos no lo tenemos, en parte ayudado por el tipo de cambio. Y a pesar de que los sueldos reales han subido, todavía es posible encontrar trabajadores, y ojo, la tasa de empleo en Chile es un poquito menos del 56%, eso significa que cerca del 44% de las personas en edad de trabajar no lo están haciendo, por eso no se puede hablar de pleno empleo. Entonces la economía chilena va bastante rápido, pero sobrecalentamiento hoy día, no existe. Si seguimos la tendencia, esto es como la burbuja inmobiliaria. Hoy día no hay, pero si persiste la propensión de los precios, la vamos a tener.

—¿Cuánto espera que crezca la economía este 2013?

—He visto en detalle todas las estimaciones. En Chile, de no mediar un schock externo importante, podría estar perfectamente en el rango del 5%, 5,1%, que por lo demás es un buen crecimiento.

Intervención Sería Muy Poco Efectiva

—¿Qué otros desequilibrios le preocupan?

—Primero, hay que tener ojo en una actualmente inexistente burbuja inmobiliaria. Segundo, me preocupa un crecimiento que se desbalancea y que se basa fundamentalmente en consumo o en demanda interna, porque obviamente eso no es sustentable en la medida en que las personas se vayan endeudando más, hay que poner foco en eso. La inflación no me preocupa, pero sí y siempre me va a preocupar el tipo de cambio, a pesar de que hoy el banco central no puede hacer nada. Obviamente, tenemos un problema, porque sé que desde la teoría muchas veces es fácil opinar que el sector exportador debe juntar productividad, el problema es que esto toma tiempo y si tus resultados bajan un 10% y tu productividad sube un 3%, hay un desequilibrio importante ahí.

De donde diablos sacan los datos que recitan como loro de otros “destacados economistas” que han dicho las mismas tonterías???

“No burbuja inmobiliaria”…vamos a la fuente…la FED:

La explosión de precios comenzó después del reventón de las punto com, pero dejemos en 160 el índice, y 240 el máximo. Eso es algo así como un 50%…No un 130% según recuerdo de las matemáticas del colegio. Como hasta un niño a esta altura debe saber, las medias valen champiñón, las concentraciones de capital no se producen en TODO un sector, en particular en uno tan enorme como el inmobiliario, se focalizan, que es el mismo argumento idiota para decir que no existe una burbuja, que sólo existe movimiento cinético extremadamente acelerado de precios en unas comunas y NO en todo el país. Y hasta cuando siguen diciendo la misma tontería de que las burbujas no se pueden predecir hasta que revientan???, quien dijo eso???, Alan Greenspan y Da BernanK, precisamente los que estaban inflando burbujas, no van a decir por supuesto que lo estaban haciendo a propósito…cierto???, y claro, todo el resto de idiotas sigue diciendo lo que empezaron ellos…Da Fak.

No sobrecalentamiento: En lenguaje chileno, no inflación debido a los créditos cursados.

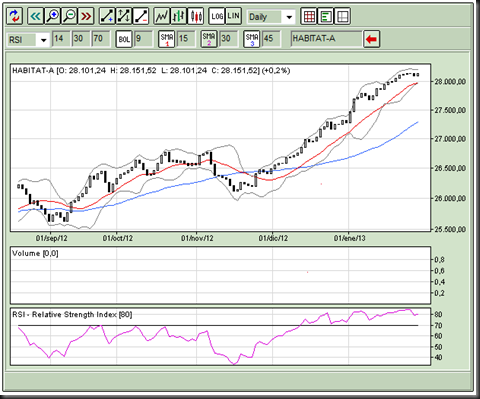

Esto es reservas estancadas a la espera de salir en búsqueda de bienes y servicios, aka, calentamiento, aka, inflación. Si esta no se va hacia las casas ciertamente se va a ir a la economía real. Veremos cuanto dura el “paradigma” de crecimiento sin “inflación”, que se les olvida a los economistas mencionar existe en el bien inflado con crédito, en este caso, los inmuebles, que por supuesto no es inflación, es crecimiento de precios gracias a la apreciación del capital…LOL…