@DF:

Al término de la reunión de política monetaria de la Reserva Federal, los analistas e inversionistas sólo deseaban saber una cosa: cuándo comenzará el banco central de Estados Unidos a reducir el gigantesco plan de alivio cuantitativo (QE, por su sigla en inglés) que mantiene actualmente. Y Ben Bernanke estaba muy consciente de ello.

Por eso, incluso antes de que los periodistas alcanzaran a preguntarlo, el presidente de la Fed se apresuró a anunciar que la autoridad monetaria podría comenzar a reducir el estímulo durante el segundo semestre para terminar con la compra de activos a mediados de 2014 , mientras la tasa de desempleo cae a 7%. Eso sí, fue cuidadoso en recordar que todo esto dependerá de que la recuperación en la primera economía del mundo se consolide.

“Si los nuevos datos son ampliamente consistentes con este pronóstico, el comité anticipa que será apropiado moderar el ritmo de las compras (de bonos) hacia fines de este año”, aseguró. “Si los datos posteriores se mantienen ampliamente alineados con nuestras actuales expectativas para la economía, seguiremos reduciendo el ritmo de compras en pasos moderados a lo largo de la primera mitad del próximo año, para terminarlas cerca de mediados de año”, agregó.

“La Fed salió del closet. Espera poder terminar con estas compras del QE”, comentó a Bloomberg el economista jefe de Jefferies Group y ex economista de la Fed de Richmond, Ward McCarthy. “Bernanke no fue más específico que a fines de este año, pero si se lee entre líneas queda claro que está pensando en el cuarto trimestre” para comenzar a retirar el estímulo, agregó.

Aunque el presidente de la Fed fue insistente en que el ajuste será paulatino y que dependerá de que la recuperación se afirme, las declaraciones de Bernanke provocaron fuertes caídas en las bolsas en todo el mundo.

Más que sus llamados a la calma, lo que más pesó en la opinión de los mercados fue una frase en el comunicado del banco central: “los riesgos a la baja en la economía han disminuido desde el otoño (boreal)”.

Porque para los inversionistas la frase fue una confirmación de que la era del estímulo histórico va a terminar más temprano que tarde. Para los gestores de fondos que manejan carteras de cientos de millones de dólares en un mercado inundado de liquidez, esperar hasta que la Fed comience a reducir sus compras de bonos no es una opción. Cuando hay que liquidar posiciones tan grandes, la salida de los capitales inevitablemente arrastrará el mercado, y nadie quiere ser el último en salir, porque ese será el que encontrará las peores condiciones. Por eso, las tasas de los bonos soberanos y corporativos ya se están ajustando drásticamente, en especial en los mercados emergentes.

Recortes antes de irse

Para el profesor de economía de la Universidad de Harvard, Martin Feldstein, el anuncio de la Fed se enmarca dentro de la casi segura salida de Bernanke como jefe del banco central, en enero.

“Una de las implicancias del hecho de que es muy probable que se vaya a comienzos de año, es que él va a querer dejar encaminada la estrategia de salida”, comentó a CNBC Television antes de la reunión del comité. “Él va a querer comenzar la reducción antes de irse para que pueda decir ‘hice todas estas cosas buenas y nos puse en el camino de salida’”, añadió.

Continúan las compras

En su comunicado, el Comité Federal de Mercados Abiertos de la Fed informó que “los riesgos sobre la perspectiva de la economía y del mercado laboral han bajado desde el otoño” boreal. Sin embargo, reiteró que seguirá comprando activos “hasta que el panorama para el mercado laboral haya mejorado sustancialmente”.

“Las condiciones del mercado laboral han mostrado mejoras más profundas en los últimos meses, en equilibrio, pero la tasa de desempleo se mantiene elevada”, decía el comunicado del comité publicado antes de la conferencia de Bernanke. Por eso, la entidad prometió mantener el ritmo de las compras de bonos en US$ 85 mil millones mensuales.

El organismo reiteró además que la tasa de interés de referencia, actualmente cerca de cero, no subirá hasta que el desempleo llegue a 6,5%, siempre y cuando la perspectiva para la inflación se mantenga por debajo de 2,5%. “En parte reflejando influencias transitorias, la inflación se ha ubicado por debajo del objetivo a largo plazo del comité, pero las expectativas a largo plazo de la inflación se han mantenido estables”, añadía el documento.

Sin embargo, Bernanke adelantó que el comité podría apuntar a un umbral de desempleo más bajo antes de considerar un alza en las tasas. “En términos de ajustar el umbral, creo que es algo que podría suceder”, expresó. Por si eso llegara a pasar, sería para reducirlo, estoy seguro, no para elevarlo”, precisó.

Los miembros del banco central dejaron sin cambios la tasa de interés, que se ha mantenido cercana a cero desde diciembre de 2008. Y según el banquero central, un incremento en las tasas de interés todavía está “muy lejano en el futuro”.

Rebaja de proyección de crecimiento para este año y mejora para 2014. Subió el número de miembros de la fed que anticipan alza de tasas en 2015

La Reserva Federal espera para este año un crecimiento menor al esperado en su pronóstico de marzo, con un mayor desempleo y una menor inflación, una tendencia que se revertiría en 2014. El banco central estadounidense recortó ayer su estimación de crecimiento del Producto Interno Bruto en 2013 a un rango de entre 2,3% y 2,6%, desde un 2,3% a 2,8% previsto en marzo.

La Reserva Federal además bajó su proyección de la tasa de desempleo a un rango de entre 7,2% y 7,3% (desde un 7,3% a 7,5%). En cambio, para 2014 subió la estimación de crecimiento de la economía a un rango de 3,0% a 3,5% (desde un 2,9% a 3,4%).

En lo que se refiere al mercado laboral, la entidad recortó la tasa de desempleo para el próximo año a un rango de 6,5% a 6,8% (desde 6,7% a 7,0%).

Para 2015, espera un crecimiento de 2,9% a 3,6%, tras un rango de 2,9% a 3,7% de marzo), con un desempleo de 5,8% a 6,2%, la misma proyección de marzo.

En el largo plazo, se espera una expansión de entre 2,3% y 2,5%, y un desempleo de 5,2% a 6%, ambos sin cambios frente a marzo.

La mayor economía mundial ha mostrado resiliencia a la luz de los recortes de gastos aplicados por el gobierno, a medida que los consumidores impulsan el gasto, haciendo que el PIB se expandiera un 2,4% anual en el primer trimestre.

Pronóstico de inflación

Asimismo, en una fuerte rebaja, la Fed pronosticó que el índice de precios del gasto de consumo personal (PCE, su sigla en inglés), su medida favorita para las presiones de precios de los consumidores, subiría sólo 0,8% a 1,2 % este año (frente a un 1,3% a 1,7%).

Sin embargo, vio a la inflación volviendo de 1,4% a 2% en 2014 (desde 1,5% a 2%) y 1,6% a 2% en 2015 (tras un 1,7% a 2% anterior). Para el largo plazo mantuvo sin cambio su proyección de 2%.

Las estimaciones de los funcionarios de la Fed sobre el rumbo de la tasa revelan que cuatro creen que será de 1% o más a fines de 2014, la misma cifra que en las proyecciones de marzo. Para 2015, trece funcionarios esperan que la tasa sea de 1% o más a fin de año, al alza desde diez en el pronóstico de marzo.

Tras la reunión, el panel de la Fed ofreció además una evaluación más positiva de los riesgos que enfrenta la economía. "El Comité (de Mercado Abierto de la Fed) ve que los riesgos a la baja para el panorama de la economía y el mercado laboral han disminuido desde el otoño (boreal)", enfatizó el comunicado.

"La evaluación es que la economía está mejorando", comentó Quincy Krosby, estratega de mercado de Prudential Financial, a Bloomberg.

Esto está enviando a todas las clases de activos por el piso.

Es complejo estimar el impacto de un retiro que debe producirse, tanto por un tema monetario, como por uno estructural de emisión de deuda en USA o de instrumentos a los que se apuntan en estas compras.

Veremos hasta donde llega la tolerancia de la FED y el resto de Bancos Centrales ante bajadas de mercados si estas continúan.

Por ahora---

Oro…

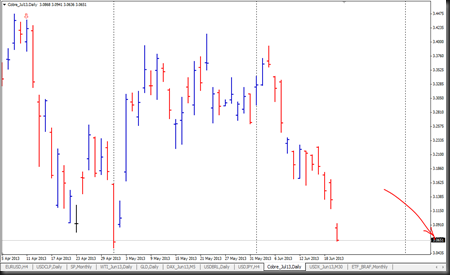

Cobre…

Y las bolsas son un mar rojo en general….

Complejo escenario, en conjunto con algo que no se trata demasiado en la prensa, que es la situación en China, que en conjunto con haber detenido la especulación de generación de crédito y divisas vía cobre, hoy está teniendo una contracción de crédito que tiene con indigestión a todos los bancos al interior de China, ya que el regulador asiático no sólo no está haciendo nada para aliviar esta contracción, está endureciendo los términos de crédito para las operaciones de mercado abierto (el crédito que tiene disponible para la liquidez bancaria).

No hay comentarios:

Publicar un comentario

El objetivo de este Blog es compartir opiniones, así es que tus ideas y sugerencias son bienvenidas...