El último informe de deuda morosa en empresas elaborado por Equifax y la Universidad San Sebastián trae como resultados que en Chile existen 66.137 empresas con compromisos impagos a enero de 2019, lo que representa un incremento de 4.027 firmas más que en marzo de 2018.

Las empresas morosas a comienzos de año representaran el 14,9% del total de compañías activas que había en aquella fecha, que llegaron a un total de 441.890.

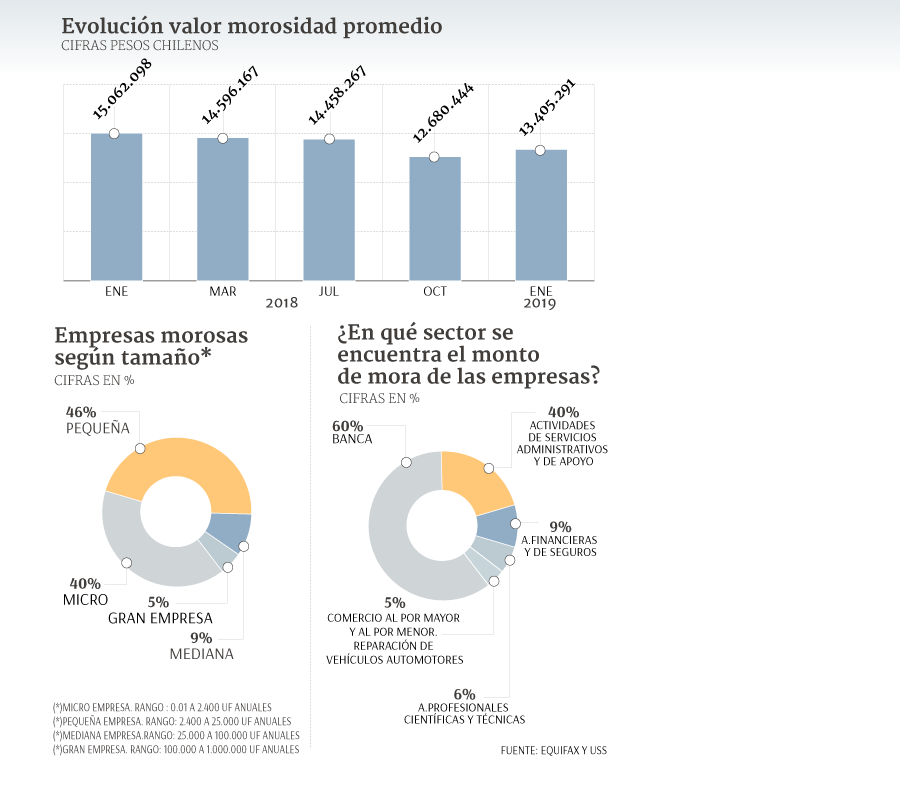

A pesar de este incremento en el número de entidades, la evolución de los valores de la morosidad promedio de las empresas registra una caída en los últimos 12 meses de 10,9%, llegando al primer mes del año a $ 13.405.291.

El economista y director del Centro de Economía Aplicada USS, Francisco Aravena, explica que esta disminución radicaría en el origen en la participación de las pequeñas y micro empresa en la mora.

“Dentro del total de empresas morosas, en el total de mora las micro y pequeñas empresas se llevan más del 70% del porcentaje de mora, han aumentado su participación. Es decir, son las empresas más vulnerables las que han caído más en mora y son las empresas de mayor tamaño las que han podido superar estos episodios de morosidad”, dice Aravena.

El académico concluye así que “lo que muestra este indicador, es que las condiciones o el desarrollo de la economía, no está permitiendo que se pueda cumplir con los compromisos de deuda que se adscribieron para financiar los proyectos, especialmente las micro, pequeñas y medianas empresas”, sostiene.

La distribución

De acuerdo al estudio desarrollado con información de Equifax y datos de georreferencia de Mapcity, las empresas morosas están concentradas en un 40% en aquellas que son de un tamaño micro y un 46% de envergadura pequeña. Mientras que las grandes y medianas tienen un 14% en conjunto.

Al momento de observar la participación del monto total de mora por tamaño de empresa, el 72% está aglutinado en las micro y pequeñas empresas. El restante 28% está distribuido entre las de carácter grande y mediana.

Las razones que explican la alta concentración de la mora en las pymes, “responde a la poca capacidad, o poca competitividad, que tiene el mercado y ciertas industrias en Chile. Probablemente es un mal indicador de la capacidad de sostenerse y de mejorar estos índices de cumplimiento de deuda”, señala Aravena.

A pesar de ello, estima que “no siempre podría ser un mal indicador que esté concentrado en las pymes porque son las que están naciendo y en ese nacimiento pueden muchas perdurar y otras morir que es parte de la rotación industrial, lo cual le hace bien al país porque es un buen indicador de competencia”.

Respecto de los sectores en donde se encuentran los montos de mora de las empresas, un 60% está radicado en la banca. En el segundo puesto están actividades de servicios administrativos y apoyo con un 21%, seguidas un poco más atrás por el sector financiero y de seguros acaparando el 9%. Las actividades profesionales científicas y técnicas son acreedoras de un 6% de la mora de la empresas y un 4% el sector de comercio al por mayor y al por menor.

Panorama para este año

Aravena prevé, bajos las actuales perspectivas económicas para el país, que “es probable que las empresas más vulnerables, quizás las de menor tamaño, sigan creciendo en términos de morosidad”.

Añade que “las posibilidades de financiamiento también se acortan y el costo del financiamiento también puede aumentar. Frente a esta incertidumbre es probable que ciertos sectores se vean afectados, especialmente sectores de mayor competencia”.

Ante el anuncio de política monetaria que realizó recientemente el Banco Central, que mantendrá la tasa en sus niveles actuales en el mediano plazo, sumado a las proyecciones del mercado de bajas tasas de interés para los créditos, el académico de la USS da sus recomendaciones para aquellas empresas que busquen financiamiento a través de la banca, considerándolo como recomendable.

“Para ciertas empresas, las posibilidades de financiamiento son bastantes acotadas, en especial las micro y pequeñas. Sin embargo, los sectores con los cuales tienen mora son bien variados”, manifiesta Aravena.

No obstante, indica que “es probable que la banca ofrezca buenas opciones de financiamiento, pero lo que sí es clave es que las empresas de menor tamaño pudieran acceder a mas financiamiento como una forma de propiciar la competencia entre los distintos actores”.

El viejo arte de hablar mucho y no decir nada que no sea obvio te puede generar el cargo de director de economía de una universidad. Unbelievable…

Por supuesto que las mayores morosidades van a estar en las empresas pequeñas. Sus condiciones son peores, plazos y tasas de interés incluidas. Sin contar con que las empresas pequeñas y micro probablemente no son muy sofisticadas en temas financieros y hacen pésimos negocios pensando que son buenos, especialmente cuando le sumas los costos de la deuda. Y que nunca toman en cuenta los costos asociados a impuestos y regulaciones.

Esta deuda de pequeñas empresas es similar a la personal. De muy mala calidad.

Probablemente solo aquellos negocios que empiezan y se mantienen sin deuda son capaces de sobrevivir el periodo de consolidación y aprendizaje del negocio salvo aquellos que emprenden y conocen los temas financieros y de regulaciones y por lo tanto tienen claras las cosas en lo que a finanzas y tomar deudas se refiere.

Y esta es una de las explicaciones del porqué también vamos directo hacia una crisis de liquidez. Mala calidad de activos (créditos), sumados a una cartera gigante de hipotecarios que para todos los efectos no son líquidos, y son igualmente malos en el entendido del sobreprecio de las viviendas y la posibilidad de default en una recesión. Eso aplica especialmente en Europa.

Así es idealmente las empresas empiecen y no contraigan deudas nunca en su historia y ademas que se mantengan lo máximo en negro es mas ai algunas empresas aun sobreviven en Argentina por la carga de los politicos chorros,

ResponderEliminaren esta crisis de liquidez seria importante la opinión de agentes del foro con respecto a vehículos de inversión

en mi opinión van:

tener usd en billete, mondas de oro el condor de 100 del banco central y criptomonedas ya que existen wallet digitales, en ultimo caso dinero en brokers porque también desconfió de que puedan caer en crisis de liquidez