Una semana de alto protagonismo espera al Banco Central. El próximo martes el Consejo de la entidad deberá decidir qué tanto baja la tasa de política monetaria; y, al día siguiente, presentará el Informe de Política Monetaria (IPoM), en cuyo marco se prevén recortes de las proyecciones de crecimiento.

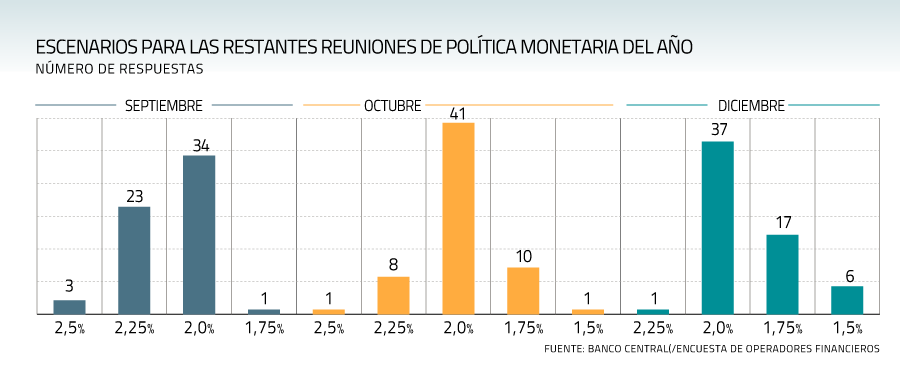

Sobre el primer punto, la Encuesta de Operadores Financieros (EOF) arrojó ayer un claro veredicto: habrá una rebaja de 50 puntos base para llevar el tipo rector a 2%.

Los responsables de tomar las decisiones financieras de bancos, Administradoras de Fondos de Pensiones (AFP), compañías de seguros, corredoras de bolsa, fondos mutuos y entidades extranjeras que operan activamente en Chile apuestan a que tras esta única rebaja, además visualizan un nuevo recorte -pero ahora de 25 puntos base- en marzo de 2020 hasta 1,75%.

Un ajuste coherente con el hecho de que las expectativas de inflación se mantienen por debajo de la meta de 3% del ente emisor. Según la encuesta a 24 meses la variación del Índice de Precios al Consumidor (IPC) se ubicaría en 2,8%, mientras que a 12 meses la sitúa en 2,7%, lo que implica acotadas variaciones de 0,2% en agosto y 0,4% en septiembre.

Las apuestas en renta fija

De acuerdo con operadores y economistas, las tasas swap que recogen las expectativas de TPM ya reflejan los recortes esperados tanto para este como para el próximo año.

Para la economista de Santander, Sindy Olea, las tasas de interés de estos instrumentos –al igual que la EOF- tienen incorporados un recorte de 50 puntos base para este año. Mientras que para el próximo año ve que estas tasas internalizan otros 50 puntos base vía hasta dos recortes adicionales. Uno, durante el primer trimestre y otro para la última parte del año.

La analista no descarta que el descuento este año se haga con "25 puntos base en septiembre y 25 pb en octubre".

Respecto de una baja adicional para llegar a 1,75%, comentó que estaría condicionado a cómo se desarrolle el contexto internacional".

Por ahora, su escenario base asume a que la TPM se mantendrá en 2% por un período de tiempo prolongado.

En la misma línea está el economista jefe de BCI, Sergio Lehmann. Explicó que los dos recortes que reflejan los swaps para el próximo año -uno durante el primer trimestre y otro, eventualmente, más adelante- evidencia que el mercado está apostando por un escenario más negativo, con una guerra comercial entre China y Estados Unidos que impactará la economía chilena.

Esto difiere de sus proyecciones que apuntan a una mantención de la TPM en 2% -luego del recorte de 50 puntos de septiembre- por un período de más de un año y medio: "En marzo la economía debiera estar mejor posicionada con un crecimiento algo mayor, con la inflación más cerca del 3%", planteó.

El operador senior de inversiones de Tanner Investments, Jorge Maureira, comentó que la trayectoria de los intrumentos financieros tiene incorporada la rebaja de 75 pb dentro del año. Pero, al igual que Olea, a su juicio los recortes serán dos de 25 puntos base este año.

En Itaú Análisis Económico explicaron que las expectativas de tasas del mercado, que aluden a "que podrían estar algo por debajo de 2% hacia el primer trimestre de 2020", probablemente estén afectadas por la incertidumbre global que ha llevado a bajas generalizadas de tasas.

Para la entidad, "el escenario estará más claro tras las decisiones de tasas aquí (3-4 de septiembre) y en EE.UU. (18 de septiembre), cuando los bancos centrales delineen su estrategia para los próximos meses".

Tengo una teoría.

A diferencia de Europa, donde las tasas son mantenidas en cero o negativas por el BCE para sostener el mercado de bonos soberanos que está destruido para todos los efectos, y la FED bajando las tasas para evitar que todo se despegue de sus coyunturas en el mundo, aquí en Chile no tenemos ese problema con la deuda del gobierno central. Al menos no todavía. Ciertamente quieres mantener los intereses de la deuda nueva de gobierno baja, y por derivada la de los corporativos bluechips, pero eso es muy orgánico ahora y la verdad es que aún estamos en ratios muy altos de demanda en relación a la relativamente poca emisión por lo que las tasas se mantienen bajas por oferta y demanda y no artificialmente en este momento.

No tiene sentido seguir destrozando a los ahorrantes y pensionados con estas tasas si quisieras activar la economía. Salvo por una razón. Los hipotecarios. Todo el resto de curvas de créditos están muy, muy por sobre las tasas de descuento del central, incluidas tarjetas de créditos, líneas de créditos y automotrices y consumo general que no han bajado ni un punto, salvo los hipotecarios que están casi en el mismo factor más inflación. Los créditos comerciales han bajado, pero ni remotamente cercanos a la tasa del central.

Acaso el Central está intentando sostener el mercado inmobiliario y principalmente el hipotecario ante la inminencia de un reventón??

Las señales de que estamos en una burbuja a punto de estallar son estratosféricas, la última de las cuales es el reportaje de la única fuente a la que realmente no le gustaría decir eso, que es la CCHC, diciendo que es SEVERAMENTE inalcanzable para los chilenos una vivienda a esta altura.

Lo que están diciendo es que básicamente ya no hay más compradores potenciales viables, en este caso por precios en relación a los ingresos, que se suma al altísimo endeudamiento general que también da señales rojas por todos lados.

Esto es terrorífico de ser cierta mi teoría. Y es lo mismo que hicieron en USA, más la compra de la cartera tóxica desde los bancos, que no lo hizo el BCE y por eso la banca europea is fucked.

Si quieren vender sus casas, háganlo ahora. Tal vez no tengan tiempo de cerrar los precios actuales en un corto tiempo más. El problema con las viviendas es que es absolutamente ilíquido y este tipo de activos con cero liquidez suelen desplomarse en una crisis donde se necesita precisamente cash.

Y si quieren comprar casas, tengan listo el efectivo. En la depresión del 29 las casas y propiedades llegaron a estar a un 90% de descuento en USA hasta que inventaron los hipotecarios a 30 años, aquí en Chile no hay estadísticas, pero se me ocurre que debe haber sido parecido. No digo que vaya a pasar lo mismo, pero en una crisis de liquidez sin duda existirán bajas considerables, especialmente en las segundas viviendas y en las de “inversiones”, aka los que compraron 3 o 4 viviendas para arrendar con hipotecarios a 30 años.

PAY ATTENTION AND GET READY…

YOU ALREADY KNOW WHAT IS COMING…

Preparados los usd y nanoledger

ResponderEliminarUn abrazo