Comenzamos a vivir el último mes del año este martes y los mercados parecen estar anticipando también el fin del impacto -al menos tal como lo conocimos- de la pandemia. Es que noviembre fue histórico para muchos de los principales activos.

Si el optimismo por los desconfinamientos y la resistencia que fueron mostrando las distintas economía luego del “gran cierre” venía permitiendo un impulso en general en los últimos meses, noviembre fue particularmente positivo.

Algunos números que ratifican esta afirmación:

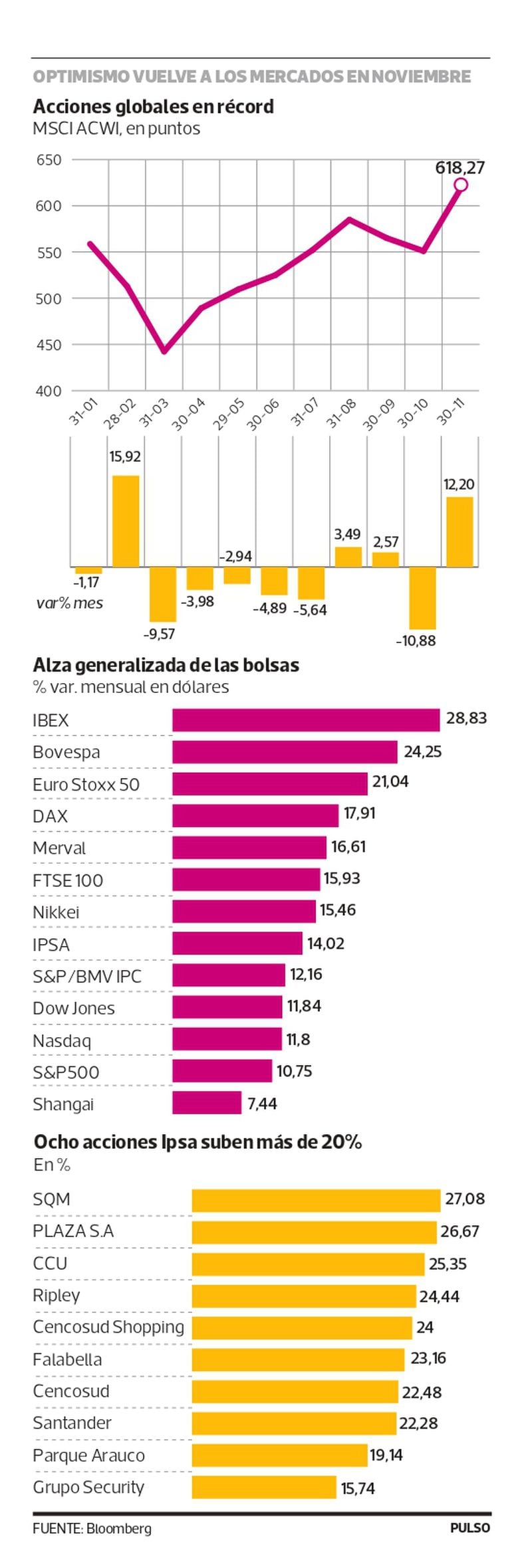

1- Las acciones mundiales (agrupadas en el índice MSCI ACWI, que incluye a mercados en desarrollo) escalaron un 12,2% en el mes, su mejor desempeño mensual en la historia. Con esto, alcanzó, además, un nivel récord.

2- En términos de índices, la que más escaló en el mundo fue el IBEX, que con un repunte de 28,8% en dólares fue su alza histórica. El Bovespa se elevó 24% y el Dow Jones un 11,8%. La bolsa chilena en dólares subió 14% (13,9% en pesos), su segunda mayor alza mensual en el año.

3- El cobre, una materia prima altamente ligada a los ciclos económicos, aumentó 14,6% en noviembre y cerró este lunes en US$3,48 la libra en Londres. Anotó un promedio mensual de US$3,20 y en el año US$2,739 la libra.

4- El oro, en cambio, se contrajo 5,3% en el penúltimo mes del año, luego de ser uno de los grandes ganadores de la pandemia.

¿Por qué el dólar no logra bajar de los $760?

Las razones

Que el cobre haya escalado y el oro caído, es sintomático. Los temores se empezaron a diluir, por lo que los activos refugios -típicamente el oro y el dólar- dejaron de estar entre los favoritos de los inversionistas. Las positivas noticias sobre la eficacia de las vacunas de Pfizer y Moderna, junto con el triunfo de Joe Biden a la presidencia de Estados Unidos, despejaron las principales dudas de los inversionistas. Dicho escenario desató una rotación de capitales hacia mercados que se benefician de una reapertura de la economía de cara a 2021.

“Las operaciones especulativas bursátiles están dando un fuerte impulso al precio del cobre. Las posiciones netas (compra menos ventas de contratos a futuros) efectuadas por fondos de inversión y especuladores que operan en la Bolsa de Metales de Londres han aumentado 11,6% en lo que va de noviembre”, explicó Cochilco el viernes.

Pero no es sólo especulación. La demanda por el metal rojo, en particular desde China, provocó una fuerte caída en inventarios.

Pasando al terreno local, Aldo Morales, subgerente de Estudios Renta Variable en BICE Inversiones, explica que la Bolsa de Santiago se vio impulsada por el ingreso de capitales hacia acciones locales, lo cual también se potenció producto del rally del cobre y la mejora en datos macroeconómicos. “Entró mucho flujo a la bolsa chilena y también en América Latina. A nivel particular en Chile, también influye el rally del cobre, que es muy positivo porque es un catalizador importante respecto a cómo vendrán los datos macroeconómicos. La mejora en resultados corporativos, que se espera que se confirme en el cuarto trimestre, datos macroeconómicos positivos y de mantenerse la tendencia optimista en el lado externo, deberíamos seguir con un desempeño de los flujos bastante positivos en Chile”, agrega.

Este cambio en los flujos de inversión también se advirtió al interior del Ipsa, pues entre el ranking de acciones de mejor desempeño en noviembre se encuentran las compañías que sufrieron los mayores impactos por la pandemia. Ocho acciones subieron más de 20%.

En el primer puesto se ubica SQM, con un alza de 27% en noviembre, mientras que en el segundo y tercer lugar destacan los papeles de Mall Plaza y CCU con saltos de 26,6% y 25,4% respectivamente. El listado sigue con el sector retail, pues Ripley ocupa el cuarto puesto con avance de 24,4%, seguido por Cencosud Shopping con alza de 24% y Falabella con incremento de 23%.

Ana Farren, analista de estrategia de Bci Corredor de Bolsa, comenta que el optimismo de una recuperación de la economía global alimentó el apetito por emergentes, donde Chile se ha visto “más favorecido”.

“Si bien los ruidos locales dados por la incertidumbre, especialmente sobre la redacción de una nueva Constitución, el deterioro de las cuentas fiscales y posibles nuevas olas de contagio durante principios-mediados del próximo año, mantienen cautela en las apreciaciones de inversionistas, a los ojos de varios analistas sigue siendo uno de los países emergentes con mejor perspectiva de crecimiento para el próximo año”, dice Farren.

NAAA…

Nadie en realidad en el ámbito de las finanzas y las inversiones tiene una explicación del porqué están subiendo las bolsas en vista de la destrucción masiva de la economía mundial y los nuevos encierros. Sin considerar que las vacunas estarán listas para uso masivo en varios meses más con suerte. Es cosa de ver a los analistas de Bloomberg o CNBC agarrarse de las mechas con esto.

El verdadero riesgo o incógnita no está en las acciones cíclicas como dicen los PhD´s, está en los bonos y acciones bancarias al parecer.

El tata entró con todo a Barrick Gold que es un proxy del oro, y salió a dos manos de sus acciones bancarias, curiosamente de Wells Fargo que era algo que uno asocia al tata sin ninguna duda. Alternativos y petróleo también se comportan raro. Daría la impresión que se alinean más con las acciones que con activos refugio como el oro.

Lo dicho desde que empezaron las elecciones en USA. Hay que esperar hasta que se decidan para tener una mejor visión de lo que está pasando. Especialmente el senado que parece ser el punto de tope para estos aumentos de impuestos y está 48 a 50 con dos cupos por decidir. En la ley americana, en un empate decide la vice presidente.

Y eso es en Enero. No es mucho tiempo para ver realmente que está pasando en el mercado. Pero que tengan confianza en la economía y las empresas que más han sido golpeadas por los cierres, y siguen siendo, no parece muy razonable, especialmente cuando tienes la perspectiva de aumento de impuestos en USA con Biden.

Una de las peores alternativas posibles es que los capitales estén volando hacia las acciones porque ven un peligro cierto en los bonos soberanos. Que sería MUY grave.

De nuevo. Probablemente no vamos a saber lo que pasa hasta que todo se despeje, incluido los encierros en Europa en temporada invernal. Y que USA rompa mínimos y máximos anuales anteriores en el mismo año…

Yisus…

OFF THE CHART… El que diga que eso ha pasado antes…

BULLSHIT…Estamos en terrenos desconocidos no apto para cardiacos.

Viejo

ResponderEliminarViste la tasa del bono 10y americano

Hoy

https://es.investing.com/rates-bonds/u.s.-10-year-bond-yield

Saludos

Si, muy loco, es como si estuvieran deshaciéndose de la deuda americana a dos manos...

EliminarEn previsión de .... ??? De hecho Zerohedge decía que la tenencia de bonos americanos extranjeros está cayendo rapidísimo.

EliminarGeorge Gammon

ResponderEliminarse dio cuenta

https://www.youtube.com/watch?v=7fXs3t3mQj8

Máster....un consejo,donde me refugió .ante tanta sicosis... Tengo poquitas lunas pero me niego a perder....se agradece su educación.que hoy sea un excelente programa

ResponderEliminarDepende de tu perfil de riesgo

EliminarPero lo importante aca a mi parecer

Es que te des cuenta que es un cambio de modelo economico.

Hoy en salfate en ff live hablaran de las torres gemelas y la pandemia.

Pero no se si saben que son simbologias de las familiaa dueñas de la granja.

Bajaron las torres que es la familia del 11 y entra la del 13

Sostenibilidad

Cambio de curva exponencial aka deuda a logaritmica

O funciones que es lo mismo.

Se van a cargar las deudas y entran las monedas criptos logaritmicas.

Btc (bis,nsa y hoy mit)

Eth (rothchild)

Yo apostaria por el nuevo modelo.

Un abrazo

Rojo -----> verde

Eliminarhttps://www.weforum.org/agenda/2016/11/how-life-could-change-2030/

ResponderEliminarcuidado con esta ultima parte del articulo explicitamente puesto..

We lost way too many people before we realised that we could do things differently.

Fucking Psychos...

EliminarGracias zub cero...se agradece

ResponderEliminar