La liquidez en manos de los chilenos batió todos los récords durante 2021 y el primer trimestre de 2022, tanto es así que el dinero fresco que disponían las personas alcanzó a los US$ 83 mil millones a mediados del año pasado, de acuerdo a los datos de agregados monetarios del Banco Central de Chile.

Estos recursos provinieron, principalmente de los retiros de fondos de pensiones, que según datos de la Superintendencia de Pensiones alcanzaron a US$ 43 mil millones al 30 de septiembre pasado y a los dineros otorgados por el Gobierno a través de bonos y subsidios, como el Ingreso Familiar de Emergencia (IFE) Universal, que significó un costo fiscal de cerca de US$ 40 mil millones, entre 2020 y 2021, según el último Estado de la Hacienda Pública.

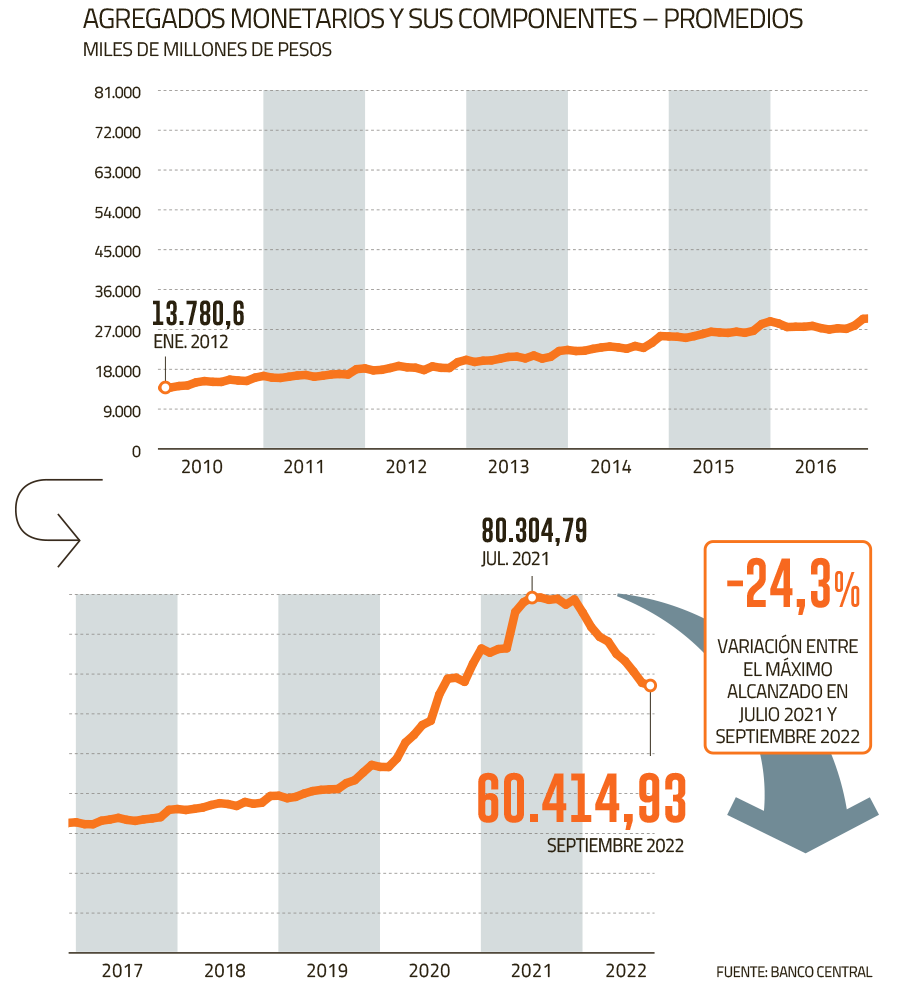

Desde julio de 2021 hasta este año, el dinero en efectivo y recursos en las cuentas vistas y corrientes, que agrupa lo conocido como M1 en los agregados monetarios, ha disminuido en un 24,8% a septiembre.

El exdecano de Economía de la Universidad San Sebastián, Erik Haindl, apunta a una mala calibración del Banco Central al cometer “el error” de mantener la tasa de interés de referencia baja sin darle importancia al alza de los agregados monetarios, aunque cree que hoy se está corrigiendo. “Mario Marcel es el culpable del alza de la inflación en su rol de presidente del Banco Central, ya que no supo corregir rápidamente la tasa de interés de manera de retirar la liquidez que ingresó al mercado”, sostiene.

Ángel Cabrera, economista de Forecast Consultores, manifiesta que se “podría haber mitigado el brote inflacionario” a través de un alza más rápida de la tasa de referencia, pero cree que hoy los agregados monetarios no son un buen indicador de actividad. “Hay muchos sustitutos cercanos del dinero (tarjetas de crédito bancarias y de casas comerciales). Los flujos de crédito son mejores indicadores de actividad”, dice.

Cabrera sostiene que la caída en el M1 podría estar reflejando dos cosas: El uso de recursos remanentes de los retiros de fondos de pensiones para sostener el consumo por parte de las personas y el reemplazo de cuentas corrientes y cuentas vista por depósitos a plazo, debido a la subida en las tasas de interés que hace más rentable este tipo de inversiones

El economista y consultor Luis Felipe Lagos cree que lo que está sucediendo con los agregados monetarios es una respuesta a la tasa de interés. “La forma en que hoy se condicen los bancos centrales es a través de la tasa de interés” explica y señala que “lo que había que hacer en 2020 y 2021 era tener una tasa expansiva. Lo que no había que hacer eran los retiros y un IFE Universal sino que focalizado”

A su juicio, la recesión que tendrá la economía chilena es irrelevante cuando hubo un exceso durante 2021 y 2022. “La fiesta había que terminarla y un aterrizaje suave era difícil”, dice y agrega que el problema de fondo es que el crecimiento tendencial futuro de la economía chilena es muy bajo del orden del 2% y eso es lo que debemos ver cómo mejorar”, advierte.

La visión del Banco Central

Según explicó el Banco Central, en los niveles actuales de inflación y tasa de interés, es muy costoso mantener saldos líquidos en cuentas no remuneradas, y se prefiere mantener ahorros en otros instrumentos de ahorro menos líquidos.

En 2021, explicó, el nivel de circulante probablemente estaba sobredimensionado por los retiros de los fondos de pensiones y la entrega de subsidios, los cuales aumentaron fuertemente los saldos vista y cuentas corrientes e impulsaron el consumo. “A medida que ha ido pasando el tiempo, la liquidez y el consumo han ido disminuyendo”, dijeron.

Así, la reducción de la liquidez en la economía es el resultado del alza de tasas que se ha llevado adelante, desde julio del año pasado, para combatir las presiones inflacionarias. Tasas más altas, incentivan ahorro en instrumentos menos líquidos, como son los depósitos a plazo y FFMM.

Esto, permitiría moderar el crecimiento del gasto y estimular el ahorro en la economía. Esto desacelera la economía entre este año y el 2023, para retomar a futuro tasas de crecimiento sostenibles, con menores desequilibrios.

DA FAK…?

M1 es la porción más líquida del total del stock de dinero privado. No en manos de particulares o personas solamente como sugiere el artículo. De empresas igualmente, sobre el TOTAL de la economía.

Ni siquiera saben la definición de los agregados monetarios y van a hacer políticas monetarias o sugerirlas…

O que las tasas de interés privadas que son el benchmark de central comenzaron a subir mucho antes y a anticipar al central diagnosticando una desaparición de la liquidez haciéndola más costosa.

REALLY???

REALLY???

Me llevan…

Si los consumidores gastan la liquidez recibida, eso lo capta el vendedor o empresa. No desparece como se muestra tan terroríficamente en las gráficas y sugieren pendejamente en el artículo los expertos. La única forma en que desaparezca es que ese dinero vaya a otro agregado monetario superior o que vaya al pago de deudas, nacionales o extranjeras.

En el agregado general, la única forma en la que disminuya tan catastróficamente este agregado es que el ritmo de salida de dinero del M1, ya sea a agregados superiores, o al pago de deudas sea estratosféricamente superior al de la creación de crédito que agrega liquidez al M1.

Estos gráfico representan un desapalancamiento de crédito terrorífico de la economía chilena. Y por ende una contracción de liquidez que hará ver al desierto de Atacama como una selva tropical.

A niveles que no he visto (y busqué) en ninguna economía salvo en la gran depresión del 29 en USA.

Pero como ni siquiera entienden la definición, o peor aún, cómo desaparece o se crea dinero en la economía y por ende los ciclos de crédito, no van a saber lo que les pegó…

En realidad, lo que nos pegará a todos.

Realmente increíble…

En fin…Para los PhD´s…

Ahora…después que lo digieran…

psssttt …

PhD´s…

pueden entrar en pánico…

Y comenzar a pensar maneras de enfrentar esa sequía bíblica de dinero y equivalentes en circulación.

no money .... que decir a los PhD's mas que vuelvan a estudias.

ResponderEliminarEsto ya es muy marcada la tendencia a recesion desde hace ya tiempo y en todo el mundo. USA y sus principales mayoristas vaciando stock y cancelando pedidos (Wallmart, Cosco y competencias varias) en prevision a todo el desastre economico que esta a causa de la inflacion y el populismo.

Lo que me sorprenderia en ver un nuevo retiro de las AFP y la nada que afectaria a la inflacion (solo en escenciales como alimento y combustibles) debido al estado de la economia.

Adyaner, necesitas un PhD para entender estas cosas...

ResponderEliminarNop, solo inglés...que noventero el comentario...

EliminarHow you dare! Anonimo shows his/limitations. Grateful for the live. How brave of you! now we can see you! yes to life!

EliminarCuando mencionas eso de la crisis del 29,en un contexto local, me es díficil mezclar eso con la crisis que además viene de afuera, que extraño vivir una gran depresión interna y luego el golpe desde afuera...x_x, o tal vez te entiendo mal y no es que solo suceda en Chile sino en todo el mundo x_x.

ResponderEliminarUna cosa, también el M1 se va al M2 o M3 del que concreta una venta o una prestación de servicios, siempre que este lo meta en depósitos a plazo o en pago de deudas en USD's por ejemplo.

ResponderEliminarUn dato a considerar.

Disclaimer.