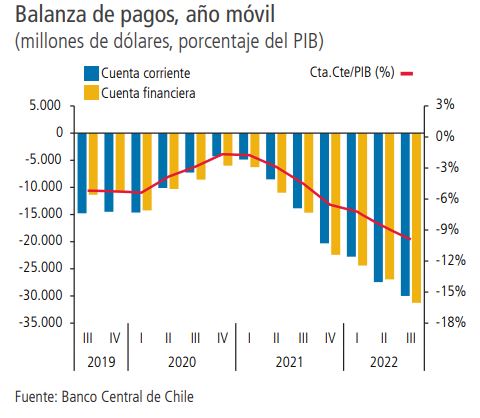

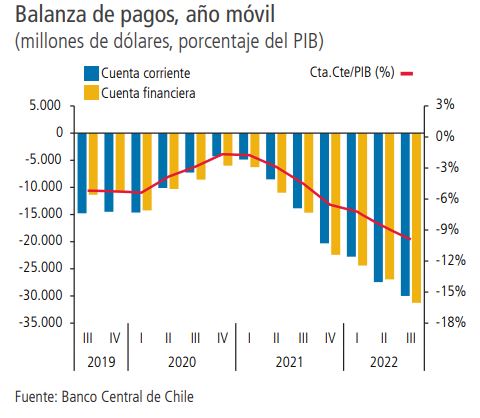

Todo un récord alcanzó el déficit en la cuenta corriente de la balanza de pagos durante el tercer trimestre de 2022, al situarse al equivalente a un 9,9% del Producto Interno Bruto (PIB) acumulado en un año, según informó el viernes el Banco Central de Chile.

Entre julio y septiembre de 2022, la cuenta corriente registró un déficit de US$9.428 millones. Esta variable corresponde a las transacciones económicas entre residentes y no residentes durante un período determinado. En simple, es la necesidad de financiamiento externo que requiere la economía chilena.

El resultado se explicó, según el Banco Central, por el déficit de la balanza comercial de bienes y servicios y por las rentas de la inversión extranjera en Chile.

Tal es el grado de preocupación por las cifras alcanzadas en materia de déficit de cuenta corriente que el vicepresidente del Banco Central, Pablo García y el gerente de Análisis Macroeconómico, Markus Kirchner, publicaron en paralelo a la información una columna en el sitio web del Instituto Emisor explicando la evolución de las cifras.

"La cuenta corriente registra un significativo déficit en el último tiempo: 6,6% del PIB en 2021 y 9,9% del PIB —acumulado en doce meses— en el tercer trimestre de 2022. Esta última cifra es la mayor en varios años. Por componentes, muestra un bajo nivel del saldo de la balanza comercial de bienes y saldos negativos en servicios y rentas. Un conjunto de antecedentes sugiere una reducción sustancial del déficit en lo venidero. Las proyecciones del IPoM de septiembre 2022 consideran que baje a 3,6 y 3,3% del PIB en 2023 y 2024, respectivamente", explican.

¿Qué significa el saldo de la cuenta corriente?

García y Kirchner explican que la cuenta corriente mide contablemente el intercambio de bienes y servicios y otras transacciones —rentas más transferencias corrientes— entre un país y el resto del mundo. Cuanto mayor son las exportaciones y otros ingresos recibidos, mayor será el saldo. Cuanto mayor son las importaciones y otros pagos al exterior, menor será el saldo.

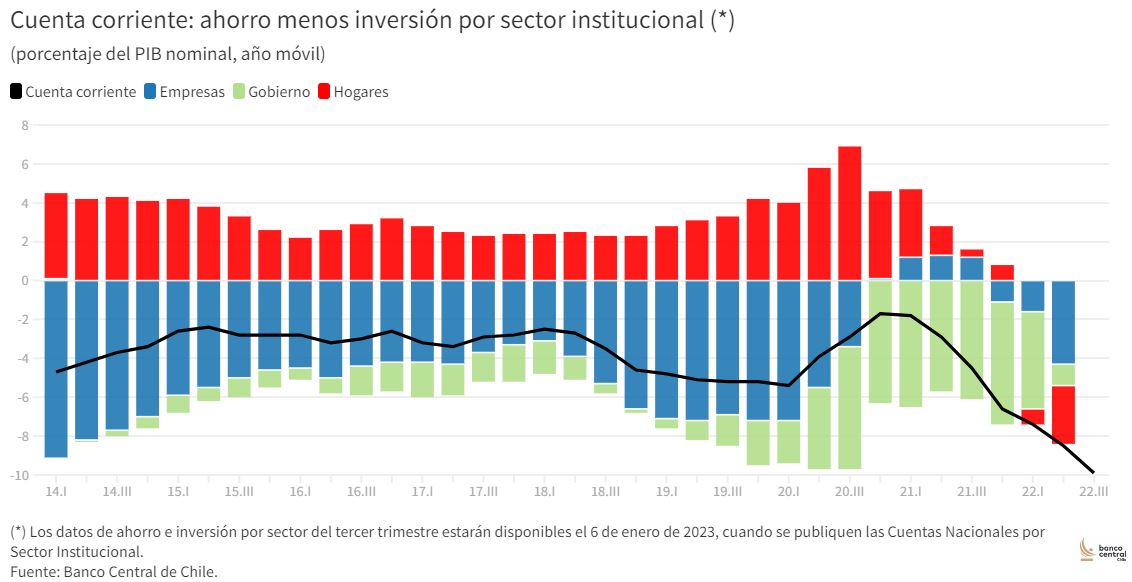

Desde la perspectiva del equilibrio macroeconómico, el saldo de la cuenta corriente es la diferencia entre el ahorro nacional y la inversión, o entre el ingreso nacional y la demanda interna. Si el ahorro nacional no alcanza para financiar la inversión, o si la demanda interna supera el ingreso nacional, se requiere ahorro externo para financiar la diferencia. Es decir, un déficit de la cuenta corriente. Por lo mismo, el saldo en la cuenta corriente va a incidir, junto con efectos de valoración, en la evolución de la posición de endeudamiento externo del país con el resto del mundo. Lo anterior permite interpretar correctamente las magnitudes y perspectivas del saldo en la cuenta corriente.

¿Qué explica el elevado déficit de la cuenta corriente?

El déficit observado desde 2021 responde en buena parte al menor ahorro nacional, señalan los personeros del Banco Central. Por un lado, las medidas fiscales en medio de la pandemia más los retiros de fondos previsionales provocaron una inédita expansión de la demanda interna (sobre todo el consumo). Tanto el ahorro del gobierno como de los hogares cayeron significativamente en 2021, efecto que aún persiste en el déficit acumulado anualmente al tercer trimestre de 2022. Se suma la recuperación de la inversión desde 2021 y menores ventas que han contribuido a una normalización del ahorro de empresas De hecho, en el tercer trimestre se observó un incremento relevante de la inversión en maquinaria y equipos, vinculada al desarrollo de proyectos energéticos, la minería y el transporte.

García y Kirchner señalan que los factores tras la pérdida de ahorro nacional han ido en retirada. "Las ayudas fiscales no tienen la envergadura del año pasado y se ha moderado el consumo privado. Los datos del tercer trimestre muestran que el consumo de bienes durables ha caído cerca de 23% y el de no durables 6% desde sus peaks en 2021, observando una reversión hacia niveles más sostenibles que continuará en los próximos trimestres. Esto se apoya en una política monetaria que incentiva el ahorro y un alto nivel del tipo de cambio que desincentiva el gasto en bienes transables y estimula su producción", dicen.

Agregan que otros factores tras el déficit de la cuenta corriente son la caída en los términos de intercambio y los altos costos de transporte, afectados por los problemas logísticos a causa de la pandemia y el impacto en los commodities de la invasión de Rusia a Ucrania. Los costos de transporte han aumentado casi 2% del PIB por sobre sus niveles prepandemia y los términos de intercambio han caído cerca de 10% en el último año. Estos costos se registran dentro de la balanza de servicios y explican gran parte de su deterioro desde 2020.

Cuenta financiera

En su informe de balanza de pagos, se informa quen la cuenta financiera registró entradas netas de capital por US$11.177 millones, lideradas por una disminución de los activos de reserva del Banco Central, asociada al programa de intervención cambiaria.

Por su parte, la deuda externa se redujo hasta ubicarse en US$226.229 millones (84,0% del PIB), debido a una caída en el valor de los bonos de Gobierno y Empresas, y a la depreciación de las monedas respecto del dólar, en particular del euro.

No entiendo la continua alharaca por la cuenta corriente cada vez que sale el dato.

Estamos pagando más intereses y dividendos como economía por el costo de emitir deuda que se ha generado, más el alza del USD, porque somos deudores netos en términos de inversiones.

Pero eso es privado. En algún momento iba a pasar que tanto capital entrando a invertir durante los últimos años sea en equity o en bonos y nosotros con caña octubrista sin generar inversiones en el exterior que compensen esos flujos iba a pegar.

La balanza comercial no tiene problemas. Y el financiamiento es privado para todos los efectos. Y tampoco tenemos una crisis de financiamiento con deuda en el otro lado de la ecuación, que es donde entran capitales vía la cuenta financiera. De hecho estamos aún en tasas muy competitivas en colocaciones en USDs en todo.

Estaríamos en reales problemas si esto fuese producto de deuda externa de gobierno.

NO es el caso…

So…

Sigo sin entender la alharaca. En algún momento vamos a ver a las empresas privadas endeudas en USDs caer como moscas y será bastante feo en términos de actividad y empleos. Y tal vez hasta detone una crisis de liquidez bancaria, tal como se rumorea está ocurriendo en China y por eso los encierros. Es tan oscuro eso.

Pero era parte de endeudarse hasta el cuello en USDs sin la contraparte de inversiones en el extranjero. De hecho los ingresos fueron de USD 11.000 millones y los egresos de USD 9.000 millones. Concedido que es parte de la liquidación de las reservas, pero mucho menos de lo que se había estimado iba a ser el programa.

Ahora…

El desplome de las tasas de los bonos y el alza del USD de casi 60 pesos en un par de días…y la bajada antes de casi 100 pesos igualmente en pocos días antes de eso.

Esos movimientos son terroríficos.

No los entiendo honestamente. No son normales 200 puntos base de caída en unos días. Ni movimientos de casi 10% en el tipo de cambio ida y vuelta igualmente en pocos días.

Have a bad feeling about it…

Eso se produce por falta de liquidez. De ninguna manera se producirían esos movimientos con un mercado de capitales funcional.

Y no es por la cuenta corriente. Las tasas que se están desplomando son en pesos.

No hay comentarios:

Publicar un comentario

El objetivo de este Blog es compartir opiniones, así es que tus ideas y sugerencias son bienvenidas...