@DF

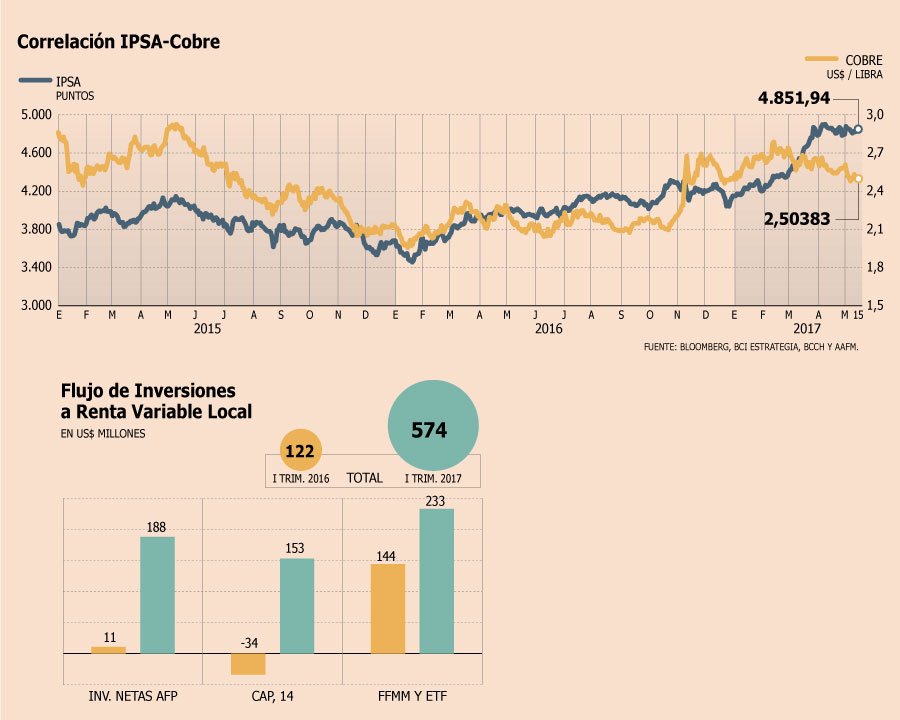

Que el IPSA tuviera un alza sobre el 15% este año era esperado por las corredoras, pero que lo hiciera en sólo cuatro meses no.

Teniendo en cuenta lo anterior es que algunas intermediarias han actualizado su modelo, llevando a cambiar lo que proyectaban durante este año para la bolsa local. Ese es el caso de Bci Corredor de Bolsa, que pasó de un target estimado de 4.680 puntos a uno de 4.990 para fines de año para el selectivo y de forma preliminar a 5.380 para 2018. Hoy el IPSA está en 4.890,96 puntos.

En la entidad estiman que la positiva entrada de flujos de inversionistas extranjeros en la región seguirá, pese al escenario de retiro de estímulos por parte de la Fed, “lo que continuará inyectando combustible a la bolsa local”.

Eso sí, precisan que en el caso particular de Chile en el segundo trimestre la plaza local tendrá menores ingresos dado que mantienen precios relativos más altos que Latam o Brasil. También por efectos como que el premio por riesgo se mantiene en promedios, generando poco atractivo en el corto plazo para extranjeros

“Sin embargo, una vez definida la carrera presidencial, y que ésta favorezca a un candidato presidencial pro mercado, debiéramos ver repuntes en los índices de confianza”, dice Alexis Osses, analista estrategia Bci Corredor de Bolsa.

Otro elemento que considera el análisis es que pese a que el crecimiento económico es lento, los resultados corporativos han estado en la senda positiva, y debieran continuar sólidos en lo que resta del año, gracias a la exposición global de las compañías así como el repunte de algunos commodities.

“Estimamos que la UPA (utilidad por acción) del IPSA crecerá 20,5% en 2017, por sobre la proyección de octubre, y un 8,5% adicional en 2018, lo que sustentará alzas adicionales para la plaza local”, dice el informe.

Bci se reserva como gran elemento para que el IPSA se acerque a los 5.000 puntos, a la confianza empresarial, la cual si bien no muestra signos de recuperación, considera que todo podría cambiar de darse una elección presidencial que favorezca a un candidato pro mercado.

“En resumen, un escenario en donde los flujos hacia mercados emergentes continuará, sumado a mayores estímulos monetarios locales, un premio por riesgo que sigue siendo favorable para la renta variable, y un crecimiento sólido de UPA para 2017, nos lleva a mejorar nuestro precio objetivo IPSA 2017, hacia niveles de 4.990 puntos”, comenta.

Tanto los mercados emergentes como los de Europa se han beneficiado de este aparente nuevo impulso de confianza.

Lo que es bueno en términos de los fondos de pensiones y la gestión de ellos que se alimentan tanto de las subidas de las rentas fijas y variables emergentes.

El problema es que esto es momentáneo y no una tendencia relacionada a aspectos más profundos económicos. Trump está haciendo puras tonterías y las fuentes de incertidumbre en Europa, al menos las obvias relacionadas a las elecciones se han despejado. Es por ello que algo del capital que iba destinado a USA se está colocando en emergentes para ganar algo más de rentabilidad y en Europa en acciones igualmente.

Lamentablemente Europa, su banca particularmente está sentada en un polvorín de deuda soberana, igual que su banco central, listo para estallar ante cualquier pequeño chispazo. Esto detonaría de inmediato la búsqueda de refugio en USA y sus papeles, lo que detona la degradación de la deuda emergente en USD.

Por el momento eso se ha tal vez dilatado, o más bien camuflado. Pero el potencial está presente.

También hay que recordar que las acciones son entre otros un refugio para el tipo de cambio, por lo que si bien es cierto los capitales pueden salir del país, la pérdida de valor relativo del peso puede ser compensada en las bolsas chilenas.

Las AFP´s están colocando los capitales en los emergentes, lo que probablemente cambiará a USA en su momento.

Son bastantes variables las que se están moviendo a nivel mundial, pero hay un solo gran detonante que son las deudas soberanas, que serán detonadas a su vez por las pensiones en los países desarrollados. Cuando comiencen las tasas de los bonos de los países europeos “core” a subir, será el momento de apostar por el rey dólar y los activos USA básicamente con todo, en el último gran rally antes de que se tenga que reformular todo el sistema monetario mundial. Esperemos que hayamos juntado suficientes activos hasta ese momento y no salir muy dañados.

No hay comentarios:

Publicar un comentario

El objetivo de este Blog es compartir opiniones, así es que tus ideas y sugerencias son bienvenidas...