@DF

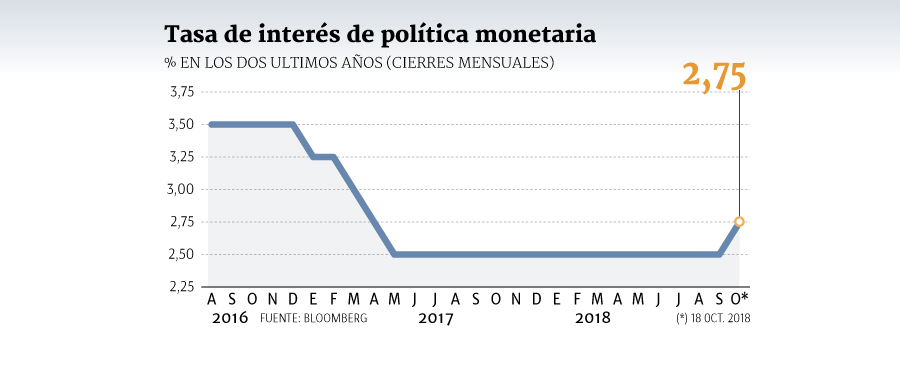

Dicho y hecho. Así pareciera resumirse el actuar del Consejo del Banco Central, instancia que ayer optó unánimemente por despedirse del 2,5% en que estaba la tasa de interés desde junio de 2017 y subirla -por primera vez desde fines 2015- a 2,75%.

El inicio del retiro del estímulo monetario en la economía ya había sido sugerido por la autoridad en el marco de la presentación del Informe de Política Monetaria (IPoM) de septiembre, pero la apuesta del mercado más bien apuntaba a un primer incremento en diciembre.

¿Por qué la diferencia? La mayoría de los analistas no se alineó con el diagnóstico del ente emisor respecto a que la economía ya se acercaba a un cierre en la brecha de capacidad del Producto.

Esta discrepancia, que ayer volvió a quedar en evidencia -incluidas también distintas visiones sobre el cuadro externo-, tuvo eco en el mismo comunicado del emisor. “La decisión del Consejo consideró que las holguras de capacidad se han venido reduciendo durante los últimos trimestres y lo continuarán haciendo en línea con lo previsto en el IPoM, lo que llevará a que la inflación total y subyacente se ubiquen en torno a 3% en los próximos trimestres”, dijeron.

En este escenario, la autoridad “considera que el estímulo monetario debe comenzar a reducirse para asegurar que las perspectivas de inflación se mantengan en torno a la meta (...) un inicio oportuno de este proceso permite proceder con gradualidad y cautela. Ello otorgará los espacios necesarios para que el Consejo defina la velocidad adecuada del retiro del estímulo monetario”.

Sobre la actividad, el central planteó que la minería tuvo retrocesos explicados por “factores puntuales” en algunas faenas en los últimos meses, mientras que el resto de los sectores “evolucionó de acuerdo a lo proyectado en el IPoM”.

Sobre el empleo -otra de las dudas de los economistas-, los consejeros agregaron que “la revisión de fuentes complementarias de información sobre el mercado laboral -incluyendo registros administrativos- indica un mayor dinamismo del empleo y las remuneraciones que el sugerido por las encuestas”.

Respecto al escenario internacional, si bien la institución reconoció que sigue caracterizado por la volatilidad en medio de la “divergencia” en el crecimiento de la economía de Estados Unidos respecto a sus pares, las presiones financieras sobre el resto de las economías emergentes “han tendido a moderarse”, con precios de materias primas que “aunque con vaivenes importantes, han tenido aumentos para la mayoría de los productos, entre ellos el cobre”.

Apuntando a 2019

Para el economista jefe de Itaú, Miguel Ricaurte, el Central actuó en coherencia con la comunicación desde la reunión de septiembre. Y aunque octubre podría parecer prematuro para un alza de tasas, “el Consejo seguramente sopesó el daño a su credibilidad que tendría el no subir tasas hoy (ayer)”. Así, estima cuatro alzas hasta 3,75% en 2019.

Desde la óptica de Nathan Pincheira, economista jefe de Fynsa, “este es un tema comunicacional para quienes no esperábamos que la subieran en esta oportunidad” y el haber empezado ayer le permitirá al banco “llevar una gradualidad e ir evaluando la normalización de aquí en adelante”.

La economista senior de BCI Estudios, Francisca Pérez, ve tres incrementos del interés rector, para llevar la tasa a 3,5%. “El Banco Central está subiendo la tasa en el momento adecuado, era algo que nosotros teníamos en nuestro escenario base. Era el momento perfecto para hacerlo”, enfatiza.

El economista senior de Credicorp Capital, Felipe Guzmán, señala que el instituto emisor ponderó que las últimas cifras de actividad responden a “factores puntuales”, argumentando que un alza adicional en diciembre “iría en la línea opuesta a la gradualidad deseada”.

“Como escenario base creemos probable que el Banco Central incremente la tasa rectora en tres o incluso cuatro ocasiones el próximo año, para llevar la TPM a niveles de 3,50% o levemente superiores a fin de 2019”, concluye.

Mientras que en Banchile Inversiones apuntan a un nuevo incremento de tasa en el primer trimestre del próximo año: “Destacamos también que en el año 2020 la TPM convergerá a su valor neutral entre 4,0 y 4,5%, por lo que un valor de cierre para 2019 de 3,5% es concordante con esta cifra”.

Supongo que a esta altura ya es completamente evidente la tendencia al alza de las tasas que viene por los próximos años. Incluso el BC citó fuentes adicionales para justificar esta decisión ( que fue criticado por Bloomberg) y que se contraponen a la realidad de los últimos meses en términos de desempleo e ingresos, que indicarían bajo la perspectiva monetarista que no era aún momento para alzas. Y que indica claramente que el BC chileno captó (al fin) el mensaje de la FED que viene entregando hace 2 años. Lo que no es evidente es la velocidad que puede tomar esto en cortísimo tiempo. Y como referencia de donde estamos hoy versus donde hemos estado normalmente en el pasado…

En un hipotecario, un punto porcentual de interés de deuda representa algo así como un 10% de aumento en la cuota en una deuda a 20 años, aunque dependerá del tiempo que se lleve pagando y del tipo de deuda y amortización.

Es por eso que en estos niveles de tasas, no se puede arriesgar el pago adicional a un nivel de ellas normales que sería 7% a 8%.

Simplemente una catástrofe en términos de flujo y presupuesto familiar.

Y estoy hablando de los hipotecarios. Especialmente los que se han tomado en el último tiempo con los precios más caros de la historia en registro por mucho.

No hay comentarios:

Publicar un comentario

El objetivo de este Blog es compartir opiniones, así es que tus ideas y sugerencias son bienvenidas...