El Informe de Política Monetaria (IPoM) que el Banco Central presentó ante el Congreso hace exactas tres semanas, trajo varias malas noticias, destacando el fuerte ajuste en el rango de crecimiento para este año y el próximo, a niveles de 1% y entre 0,5% y 1,5%, respectivamente, y la perspectiva de un desplome de 4,5% en la inversión en 2020.

Todo esto con el trasfondo del impacto económico que ha provocado la crisis social iniciada el 18 de octubre.

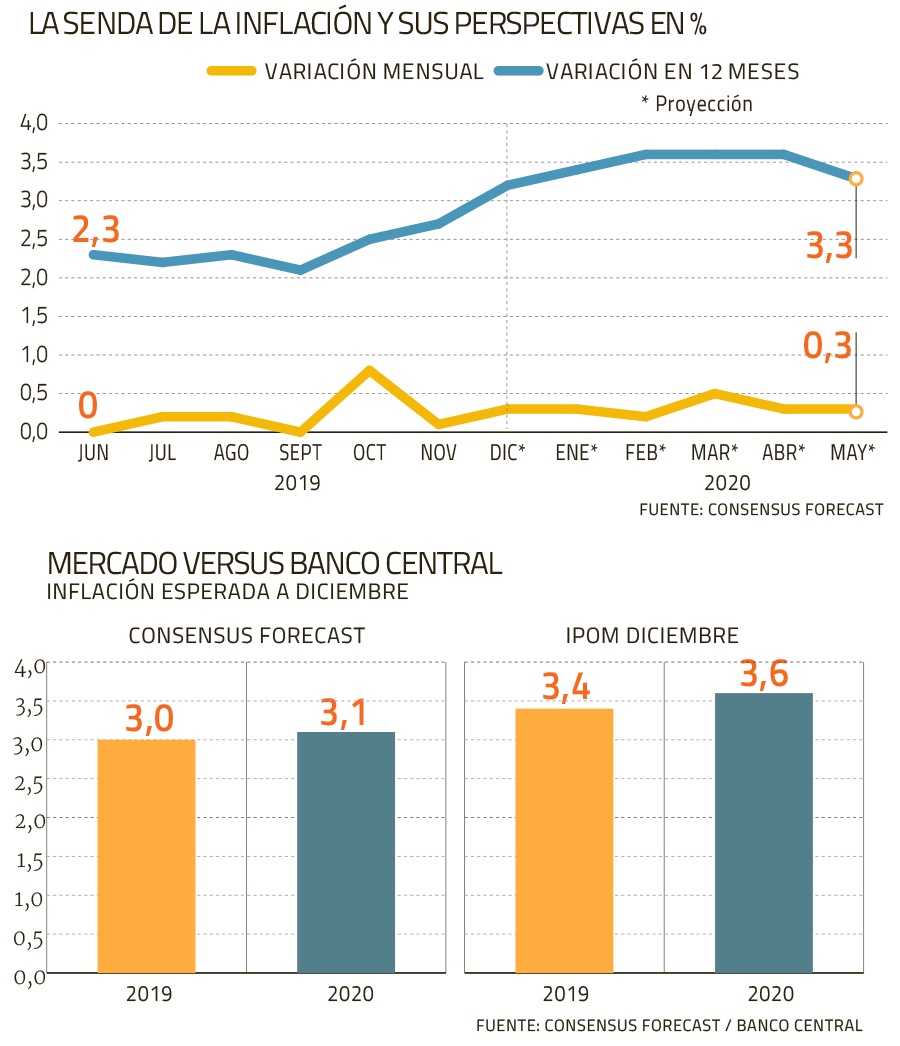

Pero aquellos no fueron los únicos datos claves del IPoM. El instituto emisor estimó que la inflación -medida por el Índice de Precios al Consumidor, IPC- repuntaría con fuerza este año y el próximo, absorbiendo el alza que mostró el dólar desde el estallido social cuando llegó a cotizar cerca de $ 830 por unidad. Así, la autoridad anticipó que el IPC cerraría en 3,4% este año y 3,6% en diciembre del próximo ejercicio, alcanzando niveles cercanos al 4% -parte alta del rango de tolerancia del banco- a mediados del próximo año.

Sin embargo, dicho diagnóstico es puesto en entredicho por el mercado. Así lo revela el último sondeo de Consensus Forecast de la semana pasada, que si bien exhibió alzas en las perspectivas de precios, fueron más acotadas que las de la autoridad: desde 2,8% a 3% para este año, y desde 2,8% a 3,1% para el próximo.

Más cerca del rango

Los 20 departamentos de estudios, consultoras y universidades encuestadas prevén que el peak de precios se registrará en febrero, marzo y abril del próximo año, para luego decaer hacia niveles más cercanos a la parte media del rango -3%- hacia la segunda parte del ejercicio (ver gráfico).

¿El factor detrás? Los expertos ven que la baja del dólar, que pasó desde cerca de $ 830 a $ 750 tras la intervención anunciada por el Central a inicios del mes, restará presiones a la inflación hacia adelante.

El economista jefe de Fynsa, Nathan Pincheira, prevé un IPC en 3,2% para cerrar este año y de 3,1% el próximo.

“El Central espera un traspaso cambiario importante, superior al promedio, mientras que no creemos que pueda ser tanto. Lo anterior, debido al alicaído dinamismo en algunos sectores “estrella” del traspaso cambiario (como automóviles), sumado a tarifas indexadas al dólar que por razones políticas no se ajustarán”, explica.

La economista jefe de Banchile, Carolina Grünwald, ve una inflación de 3,1% para este año y de 3,2% para 2020. “Hacia el 2020 nosotros incorporamos la rebaja en precios de medicamentos, que incide de manera importante tanto en la inflación total, como la core. Además, suponemos un menor traspaso del efecto del tipo de cambio en general”, explica.

Tomás Flores, economista senior de Libertad y Desarrollo (LyD), está más alineado con el pronóstico del Banco Central tanto para 2019 como 2020, “sin perjuicio de que el cierre del presente año puede ser algo más moderado, dado el acotado traspaso a precios de la devaluación en un contexto de caídas sustanciales de las ventas”.

El economista senior de BTG Pactual, Pablo Cruz, ve un techo de 3,5% para la inflación en el primer semestre del próximo año, y enfatiza que “el Banco Central está en lo correcto al decir que hay dos fuerzas que se contraponen. Por un lado, la depreciación cambiaria genera presiones al alza en el corto plazo. Por otro lado, la menor actividad de los próximos años debiese presionar a la baja a la inflación en el mediano plazo. ¿Cuál de los dos efectos dominará? Es difícil saberlo con claridad aún”.

Fabián Sepúlveda, de Banco Santander, anticipa que a lo largo del 2020 la inflación “tenderá a moderarse” una vez que las mayores holguras de capacidad reduzcan las presiones inflacionarias, anticipando un IPC bajo el 3% en 2020: “En la primera parte del año la depreciación del tipo de cambio impulsará los precios, pero luego el menor ritmo de crecimiento de la actividad atenuará la inflación”.

No me gusta decirlo pero…TOLD YA…

Incluso cuando el USD se estaba disparando por las nubes.

Deflación.

El Kung fu económico Piechdiesco del central y el resto de Sanhattan no es muy bueno.

En un ambiente de recesión o peor aún depresión, el dinero no circula, ergo la expectativa es que el valor del dinero se mantenga o incluso aumente haciendo que la gente no consuma ahora en previsión de un mayor poder de compra en el futuro. Si a eso agregamos falta de confianza en los futuros ingresos que va en tándem con lo anterior y por ende menos stock de dinero entrando al sistema vía créditos, se tiene un escenario de baja inflación o incluso negativa.

Todo el mundo restringe su consumo. Debería ser obvio que eso no va a permitir que la inflación suba.

Pero lo dicho desde siempre. Los PhD´s suck, Big Time.

Por algo el dinero se llama circulante. Si no circula, no se genera electricidad económica y por ende todo se enfría.

Ese es el peor escenario en el que podemos estar como economía, aunque los ahorradores se van a ver beneficiados sin duda, al fin, después de ser masacrados por una década.

Usan los medios masivos para intentar restablecer la confianza del consumidor. Mintiendo o usando datos parciales.

ResponderEliminarGracias a tu trabajo puedo podemos leer mejor las señales.