Las acciones y los bonos corporativos del Reino Unido se enfrentan a una posible presión de venta debido a la necesidad de liquidez entre los fondos de pensiones británicos que implementan los llamados métodos de inversión basados en pasivos, según los estrategas de Jefferies.

Si bien están bajo presión para vender gilts para cumplir con las llamadas de margen luego del anuncio del mes pasado de recortes de impuestos radicales por parte de la primera ministra Liz Truss, los fondos pueden preocuparse por tener que volver a comprarlos a precios más altos en el futuro y vender acciones en su lugar, dijeron los estrategas, incluido Sean. Darby en una nota a los clientes. Los gilts se encarecieron el jueves después de los informes de que los funcionarios del Reino Unido están trabajando para dar un giro en U a los recortes de impuestos.

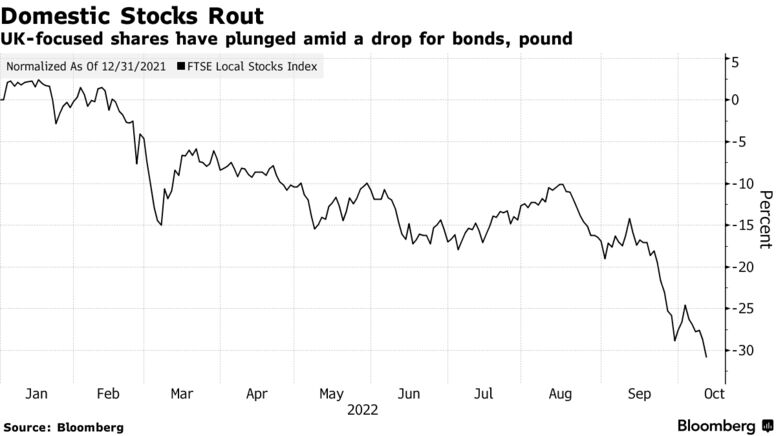

El potencial para la venta de fondos de pensiones hará temblar a las acciones nacionales del Reino Unido que han caído más que la mayoría este año, lastradas por una caída en el valor de la libra esterlina y una crisis del costo de vida. También puede amenazar el rendimiento superior del índice FTSE 100 de primera línea, que hasta ahora se ha visto impulsado por su fuerte exposición internacional.

La venta de activos por parte de los fondos de pensiones del Reino Unido se reanudó en los últimos días después de que el gobernador del Banco de Inglaterra, Andrew Bailey, advirtiera a los administradores de fondos que tienen hasta el final de esta semana para liquidar las posiciones que no pueden mantener antes de que el banco central suspenda su apoyo al mercado.

Jefferies mantiene una preferencia por las acciones de valor más baratas en el Reino Unido, dado el aumento en los rendimientos de los gilt antes de hoy, escribió el estratega Darby.

Esto es exactamente lo que pasó en 2008, y en buena parte en 1998 con la crisis asiática.

Un pánico detonado en los mercados de derivados y que hizo saltar masivos margin calls que resulta en la venta de todo el resto de activos en cartera de los que están sufriendo los llamados para cubrirlos. Y eso hace saltar por las nubes activos que en principio no tenían problemas o derechamente se percibían de buena calidad.

Eso es un pánico financiero y un contagio.

Estamos ad portas en UK.

Que se extendería sin duda al continente Europeo, y después a los emergentes.

Exactamente la misma secuencia que en los 90’s y que detonó la crisis asiática.

O peor aún, la secuencia de fines de los 20’s que terminó con el colapso y default soberano de básicamente todo Europa en 1931 y de todos los mercados emergentes incluido nosotros. Y por supuesto, guerra.

Veremos. Ojalá puedan sostener los mercados con los masivos Margin Calls que tuvieron la semana pasada si se vuelven a detonar cuando deje de participar en mercado el BOE, porque en algún momento tiene que salir, sino va a ser de seguro la repetición del ataque de Soros, solo que ahora a los Gilts Y la Libra.

Se me fue el Post, donde explicabas q son los "Gilts".

ResponderEliminarGracias master.

El trade suizo tiene razon con sus runas magicas! https://twitter.com/zerohedge/status/1580936066961666050?t=y052whhYcMA-W8toEkgVHw&s=19

ResponderEliminarBy blackout.... Mire como está Francia

ResponderEliminarhttps://twitter.com/marcvidal/status/1580169267429142528?s=20&t=JSJ4I1IVFGihvu2d8xiBnA