“Higher for longer” (más alta y por más tiempo). Ese es el mantra que maneja el mercado global tras el mensaje entregado ayer por la Reserva Federal que apuntó a un aumento más en sus tasas en 2023, al tiempo que recortó su perspectiva de rebajas para 2024 desde cuatro movimientos a solo dos.

Con la perspectiva de costos de financiamiento más altos por más tiempo, los activos alrededor del mundo sufrieron este jueves.

En Wall Street, el Nasdaq cayó -1,82% y el Dow Jones -1,08%. La tasa del bono del Tesoro estadounidense a 10 años se elevaba 13 puntos base, a 4,48%, alcanzando su mayor nivel desde 2007.

Menores solicitudes de subsidio por desempleo de lo previsto en Estados Unidos y su consecuente mensaje de fortaleza laboral, retroalimentaban la perspectiva de higher for longer para las tasas de interés.

Y esto impactó a los activos chilenos. El IPSA se contrajo –1,27%, hasta los 5.857 puntos, su menor nivel desde el 6 de julio de este año. Esto, en una jornada en la que destacaron los descensos de -3,49% de Enel Chile, de –2,69% de Bci y, más abajo, de -2,05% de SQM.

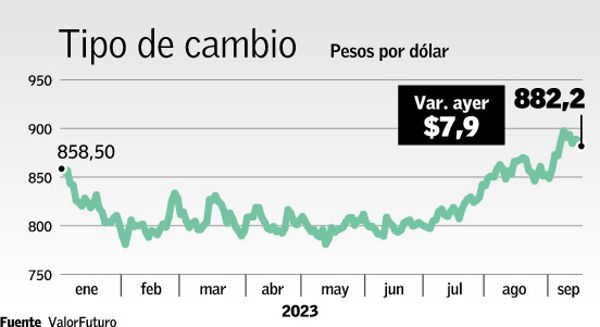

En materia cambiaria, el peso se depreció y el dólar saltó $7,9, a $890,1, al cierre de sus operaciones más líquidas (llegando a superar los $895 durante la sesión). Y los bonos de referencia nacionales cayeron: la tasa de los bonos de Tesorería en pesos con vencimiento en 2030, por ejemplo, subió en ocho puntos base, al 5,97%, de acuerdo con datos de Valor Futuro. En renta fija, alzas de tasas implican pérdidas de capital.

Mensaje

“El lenguaje restrictivo desde la Fed consolidó la idea de tasas altas por un buen rato. Esto pone presión a los diferenciales de tasas entre Chile y EE.UU., sosteniendo la actitud depreciada del peso chileno”, dice Cristián Araya, gerente de estrategia en Sartor Finance Group.

“Una moneda depreciada tiene una sensibilidad negativa con el IPSA, unido a un escenario de crecimiento lento y difícil, inhibiendo catalizadores para una expansión de múltiplos. A su vez, SQM sigue lastrando al selectivo, con dos días de caídas y con un escenario del litio aún inestable y volátil”.

“SQM sigue arrastrando al mercado, con inversionistas que continúan digiriendo el discurso de la Fed”, dice Rodolfo Friz, director en Propela Inversiones.

“El mercado está claramente en una situación de risk off generada por la Fed”, dice Hugo Osorio, estratega de inversiones. “El mercado estaba esperanzado en que la tasa no subiera más y que comenzara a caer pronto. Lo anterior ha derivado en una fuerte alza de la tasa de los bonos del Tesoro que tiende a depreciar las monedas internacionales”.

A esto se sumaría otro factor. “China, que ya está complicado por las salidas de flujos de capital, con una Fed tan restrictiva como vimos ayer, recibe presiones adicionales sobre el yuan”, añade Osorio. “Con lo anterior, el cobre también se ve presionado y caía con fuerza”.

Tendencia

Pese al mensaje restrictivo de la Fed y un cobre cayendo, la divisa estadounidense podría no avanzar mucho más. “El dólar se quedó en $890 y operó en línea con un techo importante del dollarindex, que está en los 105,70 a 105,90 aproximadamente”, dice Sergio Tricio, gerente general en Patrimore. “Por lo tanto, creo que el techo reciente en torno a $900 sigue fuerte”.

Y si el dólar supera los $900 o los $910, y el peso se desacopla del escenario externo, Tricio espera que el Banco Central actúe. El emisor puede suspender su plan de compra de dólares por US$ 40 millones diarios o darle renovado espacio a su programa de forwards.

Algunos creen que la desviación del peso respecto de sus pares ya es una realidad. “El cierre de hoy nos plantea que el precio del tipo de cambio podría seguir formando un mercado lateral, vale decir que se transe entre $905-$870 por un rato, ya que la desviación del peso chileno con respecto de sus pares es evidente”, dice Arturo Curtze, analista sénior en Alfredo Cruz y Cía. Pese a ello, cree que el dólar puede “eventualmente restablecer tendencia alcista con posterioridad si vemos que en los próximos días o semanas el dólar internacionalmente sigue subiendo y el cobre cayendo. De ocurrir este escenario, apuntaría hacia los $930”, indica.

Allow me…

https://adyaner.blogspot.com/2023/01/la-deuda-de-rendimiento-negativo.html

06 enero, 2023

En términos de invertir en bonos…

No puedo creer que los especialistas estén diciendo que es el año del retorno de los bonos con estos escenarios apocalípticos.

Me escapa.

GET

THE

FUCK

OUT…

Los gobiernos se están desplomando en todo, desde confianza hasta finanzas.

Y vas a comprar sus instrumentos?…

NOT A GREAT PLAN…

Pero, cada uno sabe donde mete sus lucas.

En Julio comenzaron a bajar las tasas en el central. Y en Septiembre le colocaron turbo…

Perfect timing…

LOL…

Estamos lejos de los peaks del año pasado…pero la trayectoria no se ve bonita…

Lo comentado innumerables veces.

Estamos saliendo del mínimo de tasas de la historia humana.

Si estaban en bonos de gobierno…

THEN AGAIN…

GET THE FUCK OUT…

El USD bordeando los 890 comentado waaaaaaaaaaaaay in advance.

Y el IPSA…ya no recuerdo. Tal vez lo veamos en el LIVE junto con la masacre en los bonos internacionales.

La historia esta escrita.. solo falta que ocurra.. 😬

ResponderEliminar