Solo una semana resta para que se retome la discusión en particular de la reforma de pensiones en el Congreso, la que lleva desde enero sin movimiento.

De cara al proceso, distintos actores tanto del mundo político como el técnico, han hecho sus recomendaciones para acercar posiciones que permitan llegar a un acuerdo que le dé viabilidad al proyecto de ley del Ejecutivo.

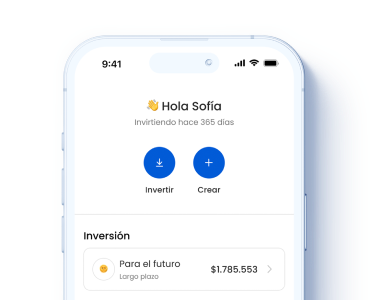

Por parte del mercado, Fintual elaboró un documento en el que hace un análisis crítico de algunos puntos de la reforma, además de entregar propuestas enfocadas en mejorar la competencia.

Si bien Fintual valora la posibilidad de que la reforma aumente la competencia en la industria previsional -actualmente solo compiten las AFP- a través de los Inversores de Pensiones Privados (IPP) que propone la reforma, advirtieron los riesgos de esta iniciativa.

“La idea de traer nuevos actores al mercado de pensiones puede verse significativamente afectada por ciertas disposiciones que contempla (el proyecto de ley)”, manifestó Fintual.

Así, por ejemplo, la AGF mostró su preocupación por una posible “afectación de la competencia en el mercado” cuestionando el futuro papel que desempeñaría el Inversor de Pensiones Público y Autónomo (IPPA), que se crea con la reforma y que sería la opción ingreso por defecto al nuevo sistema.

Lo anterior, ha generado críticas de parlamentarios de oposición y es uno de los nudos más críticos del proyecto de ley.

Para Fintual, “establecer una opción por defecto desincentiva la existencia de un análisis y decisión conscientes del afiliado, potencialmente privándolo de aquella que le resulte más beneficiosa”.

Y añadieron que la creación del IPPA “atenta contra la competencia en el mercado, particularmente en relación a los nuevos actores que busquen sumarse como opción”. Esto, porque según explicaron, “dichos actores no contarán con un espectro de clientes (cartera) al incorporarse al mercado y además se verán afectados por la existencia de la referida opción que se incorpora por defecto”.

Aunque la iniciativa del Ejecutivo establece que quienes no quieran estar en el inversor estatal pueden moverse a uno privado, el informe de Fintual recordó que existe evidencia respecto a que la movilidad en el mercado de pensiones es muy baja, “caracterizándose por una fuerte inercia que implica que las personas suelen permanecer en la primera opción de administradora a la que se afilian”.

“Es riesgoso para los afiliados que una entidad sin un historial de gestiones de inversión previas o track record sea aquella designada por defecto en una función tan crítica como la administración de sus ahorros”, cuestionó la AGF.

En ese contexto, aseguraron que el IPPA puede ser un aporte, “pero sin duda tiene el desafío de mostrarse como una opción atractiva para los aportantes, que privilegie la obtención de rentabilidad y no otros fines como preferir invertir en instrumentos de deuda pública o en empresas estatales para apoyar su financiamiento”.

Las propuestas

Para no afectar la competencia, Fintual propuso eliminar la incorporación automática al IPPA por parte del afiliado y exigir su decisión activa respecto de la entidad que administrará su pensión, además de extender las licitaciones de afiliados a aquellos que ya estén en el sistema, más allá de la actual (que es solo para los nuevos).

La firma también cuestionó lo referente al uso de marca, dado que el proyecto establece que la razón social de los IPP deberá comprender la frase Inversores de Pensiones Privados S.A o la sigla IPP y no podrá incluir nombres o siglas de personas naturales o jurídicas existentes, o nombres de fantasía que, a juicio de la Superintendencia de Pensiones, puedan inducir a equívocos respecto de la responsabilidad patrimonial o administrativa de ellos”.

Fintual recordó que esta limitación no afectará a las actuales AFP, dado que simplemente se transformarán en IPP, pudiendo mantener su marca en el nombre, simplemente reemplazando la frase “administradora de fondos de pensiones” o “AFP” por “Inversores de Pensiones Privados S.A.” o “IPP”.

“De esta manera no va a existir otra entidad que mantenga su nombre. Será la misma que se ha transformado, manteniendo así el beneficio de ser identificable como administradora en el mercado”, explicaron.

Por el contrario, el documento citó: “muy distinta es la perspectiva de los nuevos actores que buscarán competir con las actuales AFP, dado que, a diferencia de estas, no podrán utilizar su nombre, lo que genera una discriminación competitiva arbitraria en contra de los potenciales nuevos actores".

Otra desventaja relevante respecto al mismo punto, según Fintual, tiene que ver con que las personas que cotizan no estarán familiarizados con el nombre de los nuevos administradores, y, por tanto, tomarán decisiones menos informadas”.

Dado lo anterior, plantearon que debiese eliminarse la limitación en el uso del nombre de entidades ya existentes para promover la competencia en el mercado de pensiones.

Además, el documento elevó propuestas sobre la necesidad que existe comunicación directa con el partícipe y acceso a su información. También, abordaron otros temas como, por ejemplo, la posibilidad de compartir recursos en el que propone que "las entidades de un mismo grupo empresarial podrán compartir herramientas de análisis y procesamiento de información, siempre que no impliquen la comunicación de estrategias ni decisiones de inversión”.

Fondos generacionales

Por último, también propusieron algunas mejoras en materia de fondos “target –date” o fondos generacionales con año de término, los cuales por su naturaleza cambian su composición y nivel de riesgo de manera dinámica en el tiempo.

“Genera una serie de desventajas en relación a fondos que mantengan un plazo objetivo fijo (target duration funds), que buscan administrar sus activos destinados a un plazo específico”, explicó Fintual.

Para eliminar esos riesgos, apuntan a “que exista un número limitado de fondos asignados a cada afiliado de manera automática según su edad”.

La firma explicó que eso haría que siempre existiera un fondo abierto y activo para un segmento de edad determinado, que no se tendrá que liquidar, y que probablemente no cambie drásticamente su composición (en la medida de que el portafolio o índice de referencia no cambie drásticamente), y a la vez permitir que la composición de la cartera de inversiones de cada afiliado esté en línea con un nivel de riesgo acorde a su horizonte de inversión.

HUH?…

Cuál es el track record de administración de cartera de Fintual como para que estén dando consejos de manejo de portafolios ultras masivos de inversión?…

Cuanto administran ahora?…

Las AFP´s deben tener en cartera unos USD 50 billones por cada una de las grandes. Habitat es una. Fintual con suerte 1 USD billón de carteras armadas con ETF´s de Blackrock y Vanguard, tal vez.

No está en la mismas ligas de ninguna manera como para andar pontificando lo que debería hacerse en fondos de pensiones.

Ciertamente quiere entrar. En pedir no hay engaño. Debería haber en la reforma de pensiones, si existe una finalmente que es dudable como van los narcisos, requerimientos de administración previa de fondos de pensiones. En volumen y desempeño.

Las sugerencias…

Da lo mismo. Si el IPP público renta 2% y los privados 7%, todos se van a cambiar. La gente no es huevona con sus lucas. Suponerlo es bastante pretencioso. Ahora no hay cambios relevantes porque finalmente las AFP´s funcionan como un cartel. Todas ofrecen básicamente las mismas rentabilidades.

Lo del duration target…

Qué significará que un fondo se mantenga siempre abierto?…Si hay un fondo para cada edad, cuando sale de una para entrar a otra tienen que liquidar fondos y comprar en el siguiente tramo bajo esa lógica.

En la realidad, en fondos de pensiones masivos, el target de rentabilidad es lo que debe importar, y van cambiando la composición en relación a ese target. Si la rentabilidad buscada es de 8% a un cierto riesgo, modificas tu cartera y liquidas renta fija antes de maduración si ello es necesario.

Eso son los re balanceos trimestrales que hacen todos los grandes fondos de inversión. Por rentabilidad y riesgo.

Me da la impresión que no tienen experiencia en manejo de carteras institucionales masivas.

Los fondos de pensiones e institucionales funcionan con metas de rendimiento de los fondos. Especialmente los de pensiones. Típicamente deberían rentar 8%+ para estar a flote con los flujos de salida sin comerse el capital.

O deberían. No empaquetan ETF´s con simulaciones mulas de rentabilidades y teorías de cartera del año del koolo, y a ver lo que le resulta a los suckers wannbes… err… clientes digitales modernos sofisticados.

No hay comentarios:

Publicar un comentario

El objetivo de este Blog es compartir opiniones, así es que tus ideas y sugerencias son bienvenidas...