@DF

La sorpresa positiva que el jueves pasado dejó el crecimiento de la actividad de diciembre -de 2,9% en el mes, superando las estimaciones-, fue efímera. ¿La razón? El IPC de enero también sorprendió, pero de manera negativa, ya que subió 0,1% mientras los analistas apostaban por una baja del orden de 0,3%.

De inmediato, los swaps de inflación -que reflejan las expectativas- se corrigieron al alza. Estos ajustes dejaron el pronóstico para el cierre del año sobre el 3% frente al 2,78% de una semana atrás y también por encima de lo previsto por el Banco Central en su último Informe de Política Monetaria (2,8%).

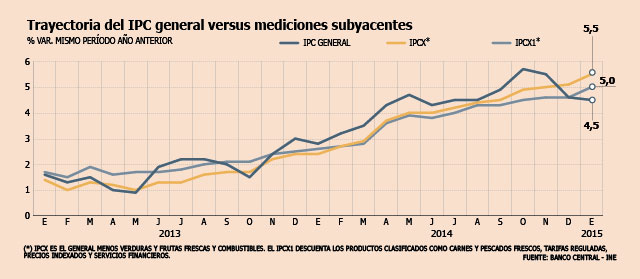

Pese a lo anterior, los economistas coincidieron en que el avance de enero no cambia el panorama de precios acotados para el resto del año apoyado -en lo esencial- en el menor PIB, aunque sí identificaron riesgos, principalmente tres: una inflación subyacente que no cede, un eventual rebote en el petróleo y la depreciación del tipo de cambio.

Todo un cuadro del que ya había dado ciertas luces el Banco Central en la entrega del IPoM, cuando también reparó en el entusiasmo del mercado que esperaba una fuerte baja de la inflación -que cerró 2014 en 4,6%- debido a la desaceleración.

Inquietud por IPC subyacente

El economista de Libertad y Desarrollo, Francisco Klapp, sostiene que las medidas subyacentes, -que no incluyen los elementos más volatiles como frutas, verduras frescas y combustibles- dan cuenta que la inflación sigue creciendo a una tasa relativamente rápida y que el efecto a la baja proviene mayormente de los combustibles. Agrega que el coeficiente de traspaso o pass through de tipo cambio a inflación fue mayor a lo que se estimaba, lo que también se reflejó en la alta cifra de enero.

Klapp ve probable un ajuste al alza en su proyección de inflación a diciembre (2,8%), pero de igual forma mantiene una visión de una inflación que se moderará en el año, consistente con una economía aún débil y un tipo de cambio que, en su opinión, "no tiene espacio para seguir cediendo".

El que sí optó por corregir sus estimaciones a diciembre fue Banco Penta desde un 2,4% a un 2,7%, pero reafirmaron su visión de que los precios deberían ceder en línea con una eventual apreciación del tipo de cambio (en el año) y suponiendo que el precio del petróleo se mantendrá en niveles cercanos a los actuales.

"Un rebote en el precio del petróleo es uno de los principales riesgos, más allá de las holguras de capacidad menores a lo estimado y una inflación subyacente que se mantiene fuerte", dice Matías Madrid, economista de la entidad, quien cree que las alzas de los ítem tabaco, transportes y salud -los que más subieron en enero-, no se repetirán en los meses venideros.

En Inversiones Security, en tanto, reafirman su pronóstico de una inflación en torno a 2,5% a fines de año y el economista de la institución, César Guzmán, cree que las sorpresas de enero, como el efecto de la reforma tributaria en cigarrillos, autos nuevos y bebidas alcohólicas no es extrapolable a los próximos meses. "El alza más generalizada que se registró en los productos que componen la inflación subyacente sí podría repetirse en el corto plazo", expone.

En BCI Estudios estiman que el traspaso de la depreciación cambiaria a precios de alimentos y energía será uno de los principales riesgos alcistas para los próximos meses.

Credicorp Capital cree el IPC de febrero será similar al mes previo, y para marzo habría un "fuerte incremento" por motivos estacionales y el reajuste anual en educación.

Banco Central podría mantener tasa en 3% durante todo el año

Los pronósticos para el sesgo de la tasa de política monetaria (TPM) también experimentaron modificaciones tras el IPC de enero, aunque para la reunión de este jueves se reafirmó la expectativa de que el Banco Central mantendrá la tasa en 3%.

Previo al último dato de inflación, las estimaciones de los expertos apuntaban a que el Central optaría por dos recortes de 25 puntos base para este año, ubicando la tasa en 2,5% en diciembre. Uno de los ajustes era esperado para marzo o abril de este año, pero ahora el consenso estima que no hay espacio para correcciones en el corto plazo e, incluso, el instituto emisor podría optar por no modificar la tasa rectora durante este año

Para César Guzmán, de Inversiones Security, el hecho de que se haya observado un alza en la inflación subyacente "de todas formas disipa la expectativa de bajas de la TPM en el corto plazo". "Para el segundo semestre, dependerá de si la recuperación económica se mantiene o se generarán nuevas decepciones, y si es que el alza de la inflación fue más transitoria", detalló.

Para Francisco Klapp, de LyD, no está claro que el instituto emisor relaje aún más su política monetaria, dado los indicadores subyacentes actuales y que las tasas largas a nivel mundial aún se encuentran históricamente bajas.

Desde Banchile Inversiones indicaron que con la información en el margen, la probabilidad de observar rebajas durante el primer trimestre "es nula", situación que no cambia en demasía en el siguiente lapso. "Es más, si los datos en el margen se vuelven tendencia no descartamos que el Banco Central no realice cambio alguno en la tasa rectora, manteniendo la TPM en 3% durante todo el año", manifestaron.

"Los recortes previstos podrían retrasarse e incluso está la probabilidad de que no existan ajustes durante todo el año", dijo Matías Madrid, de Banco Penta, quien agrega que la dinámica de la inflación subyacente es la que más preocupa al Banco Central.

El departamento de Estudios de BBVA Chile, liderado por el economista Jorge Selaive, fue uno de los únicos que discrepó en que la tasa rectora se consolidaría en 3%.

"Disentimos con esa visión y seguimos viendo recortes en la TPM, aunque ciertamente deberán esperar unos meses más, por lo que parece haber tiempo para tomar posiciones que se beneficien de nuevos recortes", señalaron.

La inflación tiene 3 componentes. Demanda-Oferta, Depreciación de la moneda y mayores costos por impuestos.

El problema con la inflación cuando se está en un periodo recesivo es que la actividad baja y por lo tanto los ingresos disponibles, pero a su vez los impuestos aumentan en proporción, porque los gobiernos intentan compensar la baja en recaudación . Por lo tanto los costos de producción y por ende los precios de ventas suben. Ese efecto no lo ven nunca desde el gobierno y por lo tanto intentan explicar el porqué la inflación no era lo que se esperaba considerando que la actividad económica proyecta una menor inflación.

Es difícil estimar donde estará la inflación, pero en general en tiempos recesivos la gente tiende a acumular dinero y capital, por lo tanto el efecto de la depreciación del peso no debería notarse tanto y la inflación debería estar controlada. Al menos hasta que comiencen a desatarse las múltiples crisis de deudas comenzando por la Europea y el USD comience a subir.

Imprimir artículo

No hay comentarios:

Publicar un comentario

Mostrar EmotíconesEl objetivo de este Blog es compartir opiniones, así es que tus ideas y sugerencias son bienvenidas...