@DF

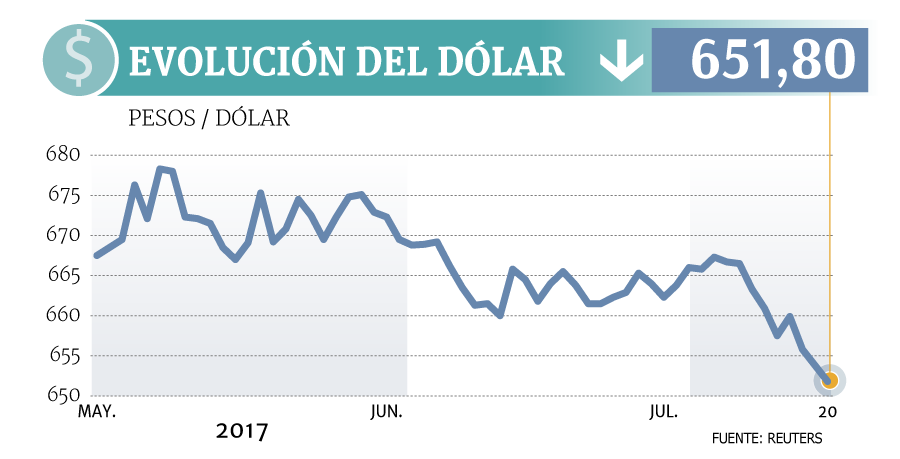

El dólar sale del letargo inicial y retoma su tendencia a la baja acercándose rápidamente al soporte de los $ 650, en línea con su evolución a nivel global.

La divisa estadounidense abrió las operaciones del mercado interbancario local con un retroceso de apenas 10 centavos. Sin embargo, luego acentuó su baja y a eso de las 09:30 se cambiaba en una punta vendedora de $ 651,80.

Se trata de un retroceso de $ 2 en relación a la jornada previa y su nivel más bajo desde mediados de abril pasado.

La apreciación del peso chileno se produce pese al retroceso que muestra el cobre en la Bolsa de Metales de Londres. No obstante, es coherente con la tendencia global.

A nivel externo, el dólar baja frente a una canasta de 10 divisas y se ubica en mínimos de agosto del año pasado. En su paridad con el euro, particularmente, la divisa estadounidense prueba su cota más baja en 14 meses.

La baja global del dólar se produjo luego que el Banco Central Europeo (BCE) decidiera mantener la tasa en mínimos históricos de 0% y dar señales de que no retirará el estímulo económico en el bloque.

LOL…

No sé si es algo que no saben o que tratan de ocultar. Que el banco central europeo no elimine su programa de compras de bonos y que la FED si lo haga, es una catástrofe en ciernes para la banca europea y la estructura de deuda del viejo continente.

Porqué??.

Porque si los bonos europeos ofrecen cero de intereses (o incluso negativos) y los de USA comienzan a subir en los suyos, evidentemente la carga de compra del banco central europeo va a aumentar ya que los inversionistas preferirán los bonos del tesoro USA.

Deben estar en extremo aterrados. Sería la mejor descripción de la situación en la que se encuentran los bancos centrales después que la FED inicie más temprano que tarde su alza de tasas y descarga de inventario de bonos de su balance.

No se sabe cuanto tiempo pueden mantener este juego de expectativas, particularmente cuando al parecer los bancos centrales no parecen converger a lo mismo.

Y cuando el momento de terminar la compra de bonos se termine…

Oh boy…

Mejor no tener bonos de gobierno en cartera, de ninguno, con la excepción, tal vez y sólo tal vez, de los tesoros americanos cortos. Imprimir artículo

Adyaner, para entender y "tratar" de armar una linea de eventos.

ResponderEliminar1) Europa mantiene tasa cero, y UsA sube. Check.

2) obviamente botas el bono europeo y el BCE se lo tiene que comer en su balance. Check.

3) eso hace que pases ese capital a acciones europeas y/o llevartelo a usa en dolares. Check.

4) el euro dolar ha crecido 12% dado preferencia por dolar, y por ende podria volver a 1,4....por pasar.

5) la bolsa anericana sube presion, porque igual estan botando losbonos al subir las tasas...por eso el nasdaq sube irracional 50% desde 11 febrero de 2016. Check.

6) ante ya estar cerca de los limites, fluye el dinero hacia emergentes que no lo estaban, lease, ipsa, india, Peru, mexico, brasil...ya el ipsa se pego el 20% de marzo y ahora subiendo 6%.

7) esto presiona a la baja del tipo de cambio en el corto plazo.

8) pero en el mediano plazo se seturaran los emergentes y ahi el dinero no tendra donde ir, ya todo los bonos estaran toxicos y las acciones.

9) el t bill para el 19 de octubre se esta disparando ante riesgo de no pago de usa http://www.zerohedge.com/news/2017-07-20/probably-nothing

10) por ende podriamos quizas vivir una rally infernal en emergentes y usa....luego primero quiebra el BCE luego le pega a japon para liquidar a los gringos con el debt celing de octubre.

11) la renta variable volaria hasta que explote la renta fija, pero a la semana despues se revienta un -80%...

Demasiado mad max o vez cierta factibilidad

Ojo te salvas en acciones chilenas que si los valen por generacion de flujo de caja?

Me quedaría hasta una crisis en bonos y deuda Europea. Desde ahí en adelante los activos privados en USA y el USD subiendo hasta que reviente a la economía americana, punto en el cual habría default de deuda. Eso es Mad Max. No se si se llegaría a ese punto sin antes reformas monetarias ala Bretton Wood.

Eliminar