@DF

La tormenta perfecta se está formando en el Atlántico, pero no en el Caribe, sino en la costa este de Estados Unidos. Una combinación de incertidumbre por la política económica de la administración Trump, un nuevo enfoque de “ver y esperar” de la Reserva Federal, la amenaza nuclear de Corea del Norte y el impacto devastador de las catástrofes naturales tienen a Washington en vilo y al dólar en picada.

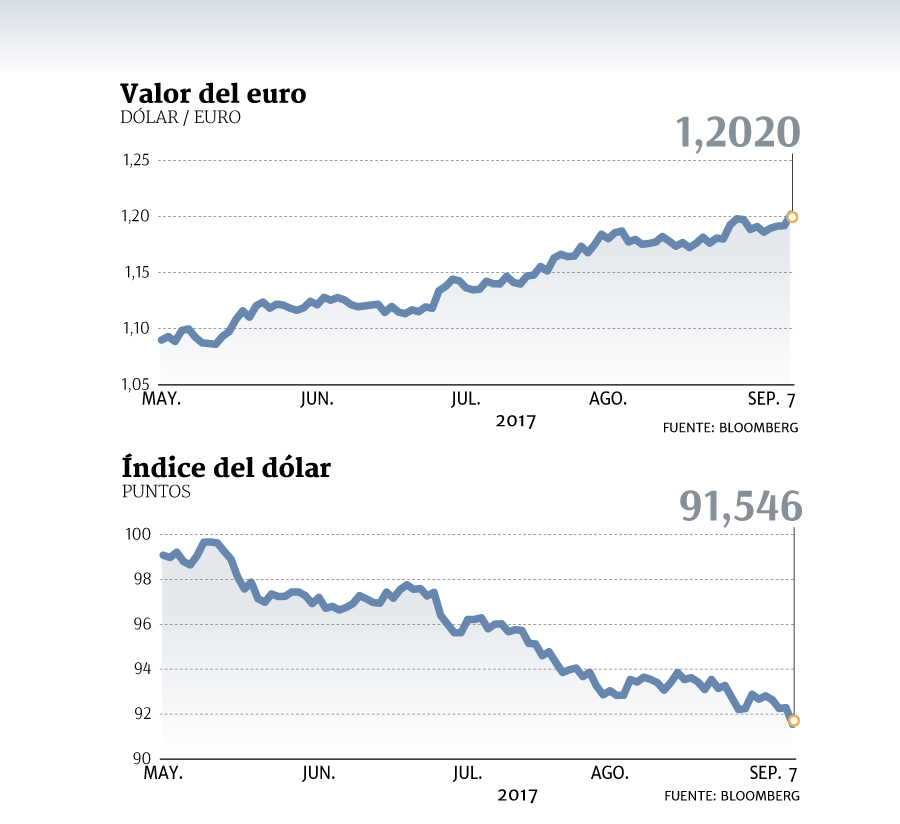

En lo que va del año, la moneda estadounidense ha perdido casi un 10%, de acuerdo al índice del dólar, que mide su desempeño frente a una canasta de seis divisas de las mayores economías mundiales.

En esta espiral bajista, el golpe de gracia lo dio ayer el presidente del Banco Central Europeo. Tras la reunión de política monetaria del BCE, Mario Draghi aseguró que habría un “posible” anuncio sobre el término de su programa de estímulos tan pronto como en la próxima cita de octubre, dada la fortaleza del crecimiento. Es cierto, el Producto Interno Bruto de la zona euro creció 2,3% en el segundo trimestre y la confianza de empresas y consumidores está en máximos desde antes de la crisis.

Draghi intentó ser cauteloso, mostrando su preocupación por el fortalecimiento del euro (que ha subido 14% en lo que va del año frente al dólar), y su efecto desinflacionario en la economía de la zona euro, donde el repunte de los precios ha sido un dolor de cabeza.

Pero su anticipo causó, justamente, una apreciación de la moneda comunitaria. El euro subió ayer a US$ 1,2020, su máximo desde el inicio del programa de compra de activos en 2015. Y la divisa seguiría avanzando. Según Bilal Hafeez, analista de divisas de Nomura, llegaría a US$ 1,40 en los próximos años.

Huracán en la Fed

El dólar también recibió un fuerte golpe en casa. El anuncio de la salida del vicepresidente de la Fed, Stanley Fischer, hizo caer aún más las expectativas de que la institución siga con el ajuste de su política monetaria al ritmo anunciado anteriormente.

El banco central ha subido las tasas de interés dos veces este año, a 1,25%, y dejó la puerta abierta a un tercer movimiento. Sin embargo, la salida de Fischer -quien apoyaba una nueva alza- y la omisión de un comentario de política monetaria por parte de la presidenta de la Fed, Janet Yellen, en la cumbre de banqueros centrales de Jackson Hole el mes pasado, hacen que los expertos vean cada vez menores probabilidades de otro incremento. Algunos esperan incluso que no se produzca un movimiento hasta el segundo semestre del próximo año.

La Fed se encuentra actualmente en un momento complicado. La salida de Fischer eleva a cuatro -de siete- los gobernadores que Trump deberá reemplazar y aumenta su poder sobre la institución. Además, no hay claridad sobre qué pasará cuando se acabe el período de Yellen en febrero de 2018. Según Bloomberg, la Casa Blanca considera a al menos seis candidatos para su reemplazo.

Desacuerdos internos

Los asuntos sin resolver en la agenda de la Casa Blanca también generan incertidumbre en los mercados. Esta semana, el presidente pactó una tregua de tres meses en la batalla con los demócratas por el aumento del techo de la deuda y el presupuesto del próximo año, los que debieron haber sido aprobados por el Congreso antes de fin de mes.

Trump logró ganar un poco más de tiempo, pero prolongó la incertidumbre para todo el resto del año y de pasada provocó la ira de su bancada republicana que insistía en un acuerdo de más largo plazo.

“Hubo un indulto temporal para el dólar por el acuerdo sobre la deuda y el financiamiento, pero diciembre es demasiado cerca para que los mercados continúen pasando a precios alguna posibilidad de desacuerdo”, dijo a Bloomberg Imre Speizer, estratega de mercados de Westpac Banking.

El desacuerdo entre el presidente y su partido le resta capital político y pone en peligro la mayor apuesta de Trump por impulsar el crecimiento del país: la reforma tributaria, que según expertos de Goldman Sachs podría fortalecer el dólar el próximo año.

El mandatario está viajando por el país para promover los recortes tributarios, y el miércoles dijo que presentará los detalles del plan en las próximas dos semanas.

Sin embargo, hasta ahora ni siquiera hay una lista de los principales puntos acordados dentro de la bancada republicana, y los demócratas ya dejaron en claro que no aceptarán la propuesta íntegra de la Casa Blanca, ya que beneficiaría a los más ricos.

Kim, Harvey e Irma

Las amenazas desde Corea del Norte y desde el Atlántico también han pesado sobre el dólar. Las últimas semanas han estado marcadas por la escalada de las tensiones en la península coreana: la prueba nuclear de Pyongyang y su avance con misiles intercontinentales capaces de alcanzar el territorio estadounidense hicieron cuestionar la eficacia de las sanciones internacionales y el real temor que causan en Kim Jong-un las amenazas de una respuesta por parte de Washington.

Desde el Caribe, en tanto, llega una de las mayores amenazas a la economía del país. La tormenta tropical Harvey, que impactó a los mercados mundiales de energía, dejó US$ 180 mil millones en daños en los estados de Texas y Luisiana, mientras que Irma, que va en camino a las costas de Florida, sería el huracán más costoso de la historia, provocando devastaciones por hasta US$ 200 mil millones.

Moneda cae a $ 614 y el peso es la divisa que más se aprecia en el trimestre

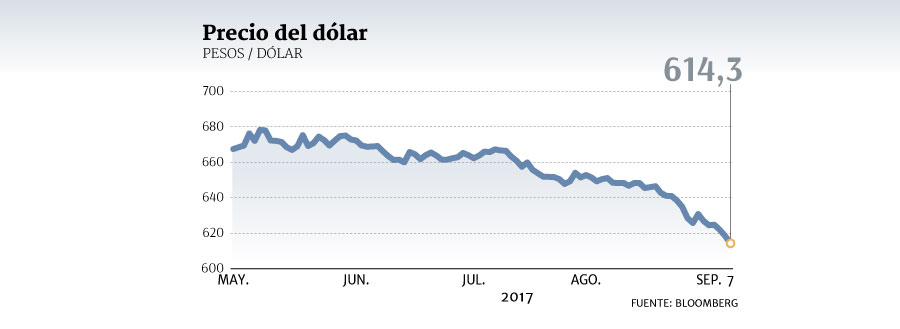

La depreciación del dólar a nivel global llevó a una nueva caída del tipo de cambio en Chile, a pesar de que durante la jornada se registrara una baja en el precio del cobre.

Ayer la divisa terminó la jornada en $ 614,3, un nuevo mínimo desde fines de mayo de 2015.

Desde el peak anual de $ 678 al que llegó el 9 de mayo pasado, la divisa ha retrocedido ya $ 63.

Con este nuevo movimiento apreciativo del peso, la moneda local lidera el ranking mundial de divisas que más ganan terreno frente al dólar en lo que va del tercer trimestre, superando a la corona noruega y al dólar canadiense.

La divisa estadounidense ha estado cayendo de manera sostenida frente a la moneda nacional en los últimos días, rompiendo rápidamente los denominados pisos técnicos, que a inicios de esta semana era de $ 624, para luego ubicarse en $ 618.

"Bajo $ 618 debería acelerar su descenso hasta los $ 608. Pero esta caída es por stop loss y le están poniendo el hombro con compras", dice un operador de la plaza local.

Para el economista de Bci, Antonio Moncado, las bajas del dólar podrían "extenderse de forma acotada en los próximos días".

Pero el analista afirma que a nivel fundamental, con un cobre algo más abajo de los niveles actuales hacia fines de año, sumado a una recuperación de la moneda norteamericana a nivel global, "se podría contribuir a observar mayor depreciación en el resto del año".

La continua y rápida apreciación del peso chileno sigue siendo mirada por los analistas a nivel global. Uno de ellos es Nomura, entidad que proyectó al peso chileno como la moneda que tendrá mejor rendimiento en la región gracias a las mejores perspectivas para la economía chilena.

Para la institución japonesa, un potencial triunfo de Sebastián Piñera "podría reforzar el optimismo y ampliar el rally del CLP (peso chileno)".

Acciones exportadoras caen en la bolsa

¿Efecto en las empresas? Las exportadoras sufren y eso se vio ayer en la Bolsa de Comercio de Santiago, con las acciones de las salmoneras y las viñas cayendo con fuerza. Invermar bajó 3,89%, Camanchaca 3,61%, Emiliana 1,45% y San Pedro 1,41%.

Desde el mercado indican que el efecto es fuerte para las compañías que tienen ventas en dólares y sus costos en moneda local, características que reúnen los sectores que bajaron ayer en la bolsa.

Además, comentan que si bien las empresas de este tipo se protegen con instrumentos financieros como coberturas no lo hacen por el 100% de sus ingresos, ya que el costo es bastante alto.

Esto va ser para la historia.

El mayor headfake en registro lo del USD…

Todos pensando que el USD se está debilitando de manera estructural y todos entrando en esta posición, sea endeudándose o colocando activos en las monedas nacionales a expensas de los USD que tengan (como los retornos del cobre o los capitales extranjeros que buscan activos chilenos y que necesitan pesos).

El movimiento opuesto del dólar va a quebrar a la economía mundial. El alza del verde billete va a destruir todo a su paso.

Y va a comenzar en Europa. No van a poder sostener las tasas cero y las deudas soberanas van a explotar. Igual que los bancos. Estamos a un estornudo en un mal día de Draghi para que eso suceda.

Todos deberían estar preparándose para esto. Bajar la deuda en USDs y transformar la caja en activos móviles fuera de la banca. No aún, pero la secuencia está clara.

Imprimir artículo

Hasta cuando crees que baje el dolar??. Hoy lei que en 585 el BC deberia actuar. Sera bueno ingresar lucas al dolar si baja a 500 y algo?

ResponderEliminarLo otro es que al parecer van a bajar la tasa de interes nuevamente. Sera bueno comprar un inmueble o estos estan caros?

No creo que llegue a niveles del 2013, pero tal vez siga bajo por todo lo que resta de este año. Los precios de las casas son inversamente proporcionales a las tasas de interés, o en realidad a la expectativa de ellas. Mientras se mantengan bajas las tasas los precios de las viviendas seguirán altos.

EliminarAlgunos por ahí esperan los 600 o 59X, me llama la atención el cierre de hoy viernes, que supongo debe haber sido por la baja del cobre

ResponderEliminar