@DF

En medio del debate por la reforma de pensiones, resulta interesante conocer cómo los adultos distribuyen sus gastos antes y después de jubilarse. Cuánto de sus ingresos es destinado a salud, diario vivir o inversiones.

De acuerdo al estudio Schroders Global Investor 2018, que entrevistó a personas que invertirán al menos US$ 11.600 (o su equivalente) en los próximos 12 meses y que han realizado cambios en sus inversiones en los últimos 10 años, los chilenos de este segmento no retirados actualmente ahorran un 12,8% de sus ingresos para la jubilación, lo que se compara con el 13,9% en América y el 12,2% a nivel mundial.

Dichos inversionistas, como los califica el estudio, estiman que para vivir cómodamente sus años de retiro deberían invertir en promedio el 19,2%, en tanto el porcentaje a nivel mundial alcanza el 14,4% .

Más en detalle, entre los mayores de 55 años, los inversionistas no jubilados sienten que necesitan un promedio del 93% de su sueldo para vivir cómodamente en la jubilación. En cambio, aquellos que ya están retirados estiman que reciben 57% de su salario final como ingreso de jubilación anual.

Por otra parte, la mayoría (60%) de los encuestados que pertenecen a este segmento y que están jubilados consideraron que sus ingresos reales de jubilación son suficientes, pero todos sintieron que podrían usar un poco más de ingresos (60%).

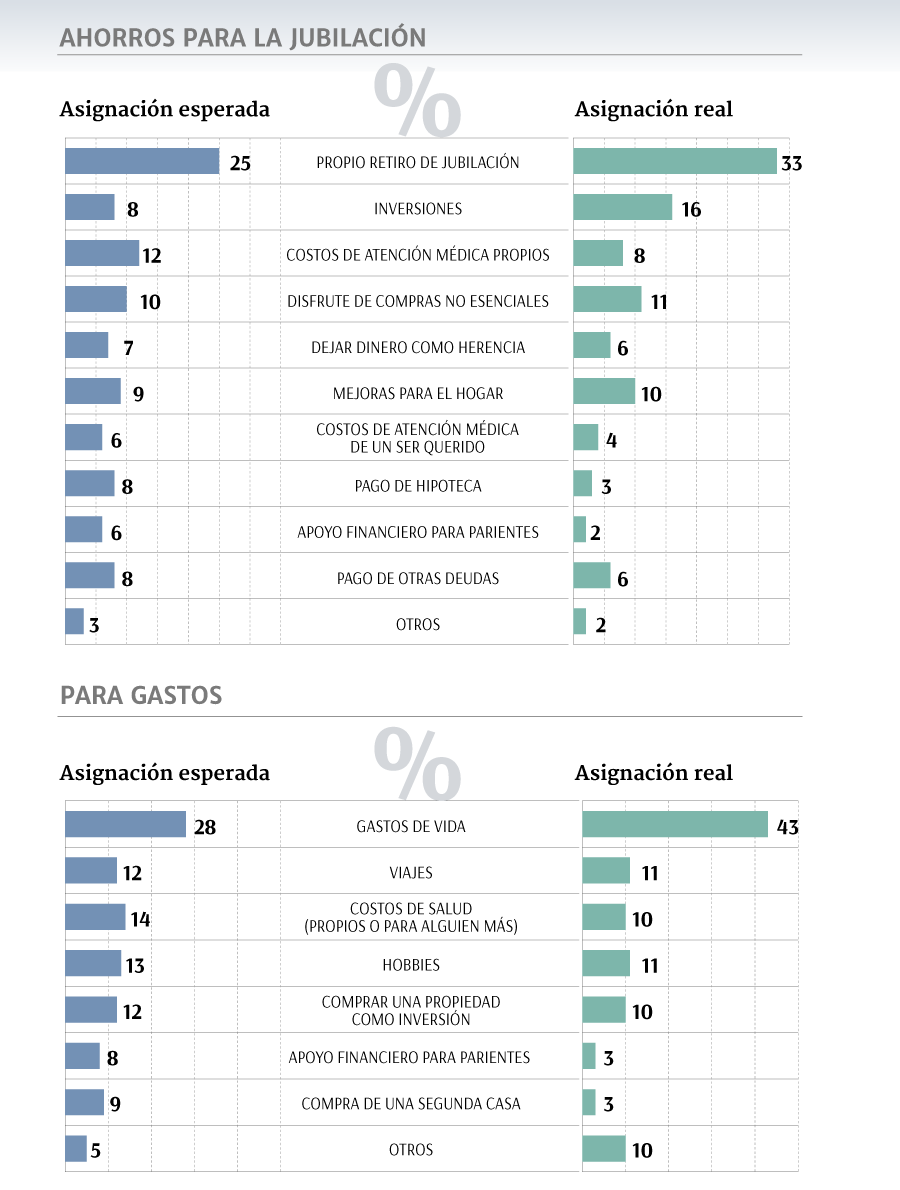

En la práctica, la asignación real que hacen los inversionistas chilenos encuestados cuando ya están pensionados es de un 33% para ingresos de jubilación, 16% para nuevas inversiones, 11% para compras no esenciales y 10% para mejoras en el hogar.

En esa línea, los inversores que aún no se retiran esperan gastar la mayor parte de sus ingresos de jubilación en gastos de subsistencia (28%), viajes (12%), gastos sanitarios (14%), pasatiempos (13%), comprar una propiedad de inversión (12%) y comprar un segundo hogar (9%).

Sin embargo, en la realidad un 43% de sus gastos es en el diario vivir, un 11% en viajes al igual que en pasatiempos (11%). También destinan un 10% de sus ingresos a costos de atención médica, mismo porcentaje lo asignan para la compra de una propiedad como inversión (10%).

De manera paralela, las inversiones sustentables aparecieron como parte importante de las consideraciones de los inversionistas, si bien señalaron que en la actualidad aún existe una falta de conocimiento respecto de este tipo de portafolios.

Finalmente, el reporte puntualiza que sólo un tercio a nivel global percibe que tienen un nivel de conocimiento experto en la materia y que estarían dispuestos a buscar ayuda.

Según la encuesta, para aquellos que aun no se pensionan es más importante realizar una inversión con ayuda de un asesor financiero que para los que ya se jubilaron. Aún cuando ambos valoran la ayuda de los expertos. Su propia investigación también toma relevancia, mientras que los consejos de amigos o familia son los menos considerados.

La encuesta fue realizada a 22.338 inversores en 30 países, entre el 20 de marzo y el 23 de abril de 2018.

Ayuda de asesores expertos….

LOL…

Me parto…

Como cuando uno ve en Bloomberg a niñ@s de 20+ años hablando de inversiones sofisticadas. Ultra expertos.

Algo que no entiendo de los asesores de inversiones y de toda la comunidad que nos ayuda a los pobres futuros pensionados del país, es que se enfocan mucho en el ahorro o en cuanto es finalmente el pozo con el que llegas, o cuanto dinero vas a juntar. Desde ahí las discusión sobre el porcentaje de ahorro obligatorio y demás temas asociados.

Eso no tiene ninguna importancia, si no viene acompañado de un paso adicional.

Todos queremos llegar a una parte de nuestras vidas con la tranquilidad y alivio de poder hacer lo que nos gusta sin tener que trabajar más por ello. Para eso necesitas un flujo de dinero periódico que mantenga y pague por ese estilo de vida.

Si juntas 1 millón de USD´s, y lo colocas en depósitos a plazo, eso genera algo así como USD 30.000 al año. Que no paga ni remotamente tu estilo de vida si pudiste juntar ese 1 USD millón en primer lugar. En el extremo, si compras con ese 1 USD millón barras de oro, básicamente no tienes nada salvo un pedazo de metal que no genera ningún flujo.

Todos los que hoy participamos en el mercado de los pensiones, teniendo ahorros en el sistema se entiende, participamos como TRADERS. Esto es, compramos participaciones de cuotas, o cambiamos entre ellas para hacer crecer el pozo, o al menos eso esperamos. Pero no pensamos como INVERSIONISTAS. Esto es, hacer que ese dinero genere un flujo continuo o periódico de dinero.

Ese es el gran problema de las tasas cero hoy en día en el mundo. Como la gente en países desarrollados juntó mucho dinero, pero no tiene instrumentos que desempeñen o generen flujo, el pozo de las jubilaciones se va terminando, a nivel individual y a nivel país. Que es la crisis en ciernes que tenemos hoy en las manos.

Ese es mi punto cuando digo que las pensiones se pueden aumentar casi de inmediato, si en vez de colocar el pozo de dinero en otro pozo de dinero que paga poquísimo que básicamente es la deuda de países “seguros”, se coloca ese capital en inversiones que generen flujo continuo. Que en general es arriendo. De bienes inmobiliarios, servicios o capital, porque eso genera flujo periódico. Es decir, compras bienes inmobiliarios y arriendas el inmueble o los servicios que provee, compras participación en empresas y recibes los dividendos, o prestas capital con un interés. O una combinación.

Lo importante es el flujo continuo que genera un monto determinado de dinero. No el monto en si mismo. Es por eso que los ganadores de loterías terminan pobres. Compran puras tonterías que no desempeñan.

El dinero no sirve su propósito de generar ingresos si está detenido. Es inútil de hecho. Por eso se llama circulante. Aún cuando ese dinero aumente, como en el caso de los fondos de pensiones.

Un punto importante es que la inversión puede ser ejecutada sobre uno mismo. De hecho, probablemente es la mejor inversión. Se entiende que para adquirir mejores habilidades, no para comprar tonterías. Que generalmente se mide en tiempo. Tiempo para aprender y practicar habilidades nuevas que eleven tu valor de mercado y te generen más ingresos. Y eso también cuenta al interior de un trabajo.

Imprimir artículo

Adquirir mayores habilidades???...mmm suena dificil ya que el mercado esta saturado de profesionales con titutlos/postgrados de la mas diversa indole.

ResponderEliminarSi tuviera lucas lo primero que hay que hacer es un negocio pues puede ser tu futura pega en caso que quedes cesante.

Para tener un negocio tienes que tener la habilidad crítica de vender. Tienes que tener la habilidad de administrar recursos escasos. Y formar estructuras organizadas. Entre otras. Eso no lo adquieres en posgrados. Garantizado.

EliminarPara todo tienes que tener habilidades para vender. Incluso encontrar pareja.

EliminarTeniendo lucas puedes contratar un equipo de vendedores. En fin hoy en dia y con un mercado pequeño la alternativa de ser empleado calificado va en bajada.

Fondos de inversión rescatable, CFITACTI-A 7,5% anual o CFILEASA uf+5% anual, esos activos si generan flujo estable

ResponderEliminarQue buen tip¡¡¡. Invierten en bolsa de productos, mayormente por lo que vi en la ficha, por eso las rentabilidades. La verdad si hace falta un espacio para hablar de inversiones.

EliminarSartor group??...estos entregan flujo mensual? dividendos?...

ResponderEliminarVi la pagina y no se ve muy confiable que digamos..hay que cuidarse de los chang y garay.

Ojo, buscalos en la CMF, estan regulados lo que implica garantias.

ResponderEliminarAdemas se comorar por corredora de bolsa y no pagan impuesto a la ganancia de capital por acogerse al 107lir....

De hecho es justamente el contraejemplo, porque habia un fir, llamado aurua que un gerente se lo robo, pero como estaba regulado por la cmf los dueños respondieron al 100% y el fondo aurus paso a lrrain vial....hay que invertir solo en activos regulados