Todos los fondos de pensiones registraron una rentabilidad negativa en septiembre, de acuerdo al informe mensual que elabora la Superintendencia de Pensiones.

“Los malos retornos obtenidos por las inversiones en instrumentos extranjeros de renta variable y fija, y los títulos de deuda local, jugaron una mala pasada a los multifondos de pensiones chilenos en septiembre pasado”, señala el informe.

Así mientras los fondos A (más riesgoso) y B (riesgoso) cayeron en el mes 1,48% y 1,22%, respectivamente, el fondo C (intermedio) retrocedió un 0,80%.

El desempeño a la baja también afectó a los fondos D (conservador) y E (más conservador), los que perdieron un 0,32% y 0,19%, respectivamente.

El reporte, sin embargo, da cuenta de mejores resultados a nivel trimestral, ya que mientras el fondo A ganó un 2,02% en el período julio-septiembre 2018, los fondos B y C hicieron lo propio, rentando un 1,44% y 1,28%, respectivamente. Los fondos más conservadores, en tanto, lograron rentabilidades positivas en el tercer trimestre de este año: el D, con un avance de 1,20%, y el E, con un 0,89%.

Al cierre de septiembre último los activos previsionales sumaron US$ 204.020 millones.

El reporte de la SP también constató un comportamiento similar para los fondos de cesantía en el noveno mes de 2018. Mientras el Fondo de Cesantía correspondiente a las cuentas individuales (CIC) perdió 0,49% en el mes, el de Cesantía Solidario (FCS) cayó 0,34%. Al 28 de septiembre último, los fondos de cesantía totalizaron US$ 11.746 millones en activos.

Fondos de pensiones

El desempeño de los fondos de pensiones A y B en septiembre pasado se explicó principalmente por el retorno negativo que presentaron las inversiones en instrumentos extranjeros, lo que fue parcialmente compensado por la rentabilidad positiva de las inversiones en acciones locales.

Pese a que durante el mes se observaron resultados mixtos en los principales mercados internacionales, estas inversiones se vieron impactadas por la apreciación del peso chileno respecto de las principales monedas extranjeras, lo que afectó negativamente a las posiciones sin cobertura cambiaria.

Lo anterior se puede apreciar al considerar como referencia la rentabilidad en dólares de los índices MSCI mundial y MSCI emergente, con un alza de 0,22%[1] y una caída de 0,62%, respectivamente; la depreciación de la divisa norteamericana, con una disminución de 2,06%, y el retorno mensual de los títulos accionarios locales medido por el IPSA, que presentó un incremento de 1,51% el mes pasado.

Por su parte, la rentabilidad de los fondos C y D se debió principalmente a las pérdidas que arrojaron las inversiones en instrumentos extranjeros y títulos de deuda local. Esto fue parcialmente compensado por la rentabilidad positiva de las inversiones en acciones locales.

La rentabilidad del fondo E se explicó principalmente por el retorno negativo de las inversiones en títulos de deuda local. En septiembre pasado se observó un alza en las tasas de interés de los instrumentos de renta fija nacional, lo que implicó un aporte negativo a la rentabilidad de estos fondos por la vía de las pérdidas de capital.

Supongo que este es uno de los tópicos que genera más preocupación en la gente en general. Lo que es en extremo adecuado, y entrega la esperanza de que la gente en realidad tome sus finanzas personales seriamente y se informe adecuadamente de alternativas, estado de sus ahorros y como estos desempeñan en el tiempo.

Eso produce un sistema de capitalización individual.

El downside, es que obliga a la gente a transformarse en inversionistas, o peor aún, traders. Porque eso es lo que uno debe hacer con su dinero. Preocuparse de el directamente.

Hablando de eso…

Al día de hoy, estoy en el fondo E, desde fines de Enero de este año.

Esta es la cuota A de Habitat.

Este es la cuota E.

Lo dicho desde principio de año. Volatilidad.

Cuando detonar un cambio??…

Esto es importante.

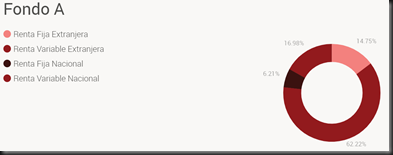

Para quienes tradean o mueven los fondos fundamentalmente, la composición actual declarada de los fondos es la siguiente:

La composición geográfica no importa mucho dado que es casi toda chilena. Lo que importa es conocer la composición privada y pública de deuda nacional que no está explícita y es completamente relevante (tarea para la casa a los lectores que se basan en fundamentales).

El fondo A es el mundo balanceado, con especial énfasis en Asia Emergente…Shit…y Latam…doble Shit…y USA con menos participación que el primero…triple Shit…

Si no cambia la composición a USA con mucha más ponderación, es un fondo muy, muy, muy peligroso.

El fondo E. Si la mayoría de la renta fija es de gobierno o banco central, es bastante seguro, aún con algunas fluctuaciones. Si la composición es mayoritariamente deuda privada corporativa,

Cuádruple Shit…

Nadie dijo que sería fácil…

En estos términos, parecería correcto decir que si el E es mayoritariamente deuda de gobierno chileno, continúa siendo bastante seguro como activo de país, hasta donde pueda serlo algo en los tiempos que vienen. Si es deuda corporativa chilena…Oh boy…

En términos “técnicos”…

Dado que son fondos balanceados, que se mueven básicamente con el mundo el A, y con Chile el E, no tiene mucho sentido ver esto en términos diarios, que es el mínimo marco temporal. Y Semanalmente es muy rápido salvo para gente más activa en los movimientos. Tiene más sentido verlo a nivel mensual. No hemos traspasado ni los mínimos ni los máximos del año, ni siquiera en una base intradía, o intra semana en este caso. Por lo tanto no hay demasiadas decisiones que tomar en ninguno de los dos fondos hasta tener alguno de estos eventos, salvo que se juegue a tratar de cazar máximos y mínimos a nivel de semana.

Y eso es muy, muy, muy peligroso.

Adyaner…Out…

Imprimir artículo

http://www.spensiones.cl/portal/institucional/594/w3-propertyvalue-10090.html Informes trimestrales donde sale porcentaje por fondo por pais....

ResponderEliminarEn resumen hasta el five shit....las AFP estaban 40% en usa y bajaron a 21% seguro tratando de evitar una corrección....pero si en esta crisis sube usa otro 100%, estarían hasta el loly.

Asi que fondo A muy penca este año con 0,3% nominal year to day.

Fondo E bonito pero dio mini señales de alza, por ende hay que buscar el de menor duration...

Y quizas una afp sorprenda saliendo del efecto manada y ofrezca pronto un fodno e con duration a 12 meses....

Sin duda la crisis teae oportunisades y hay que aplicar velocidad warp

rentabilidad negativa = perdida ( en fin no la asume la afp la asumes tu)

ResponderEliminar