se supone que los bancos centrales inspiran confianza en la economía al mantener la inflación baja y estable. La Reserva Federal de Estados Unidos ha sufrido una pérdida de control espeluznante. En marzo, los precios al consumidor fueron un 8,5% más altos que el año anterior, el aumento anual más rápido desde 1981. En Washington, la observación de la inflación suele ser el coto de los expertos en oficinas destartaladas. Ahora, casi una quinta parte de los estadounidenses dice que la inflación es el problema más importante del país; El presidente Joe Biden ha liberado petróleo de las reservas estratégicas para tratar de frenar los precios de la gasolina; y los demócratas están buscando villanos a quienes culpar, desde jefes codiciosos hasta Vladimir Putin.

Sin embargo, Estados Unidos se beneficia de la abundancia de gas de esquisto y sus mayores ingresos significan que los productos básicos tienen un efecto menor en los precios promedio. Si se eliminan la energía y los alimentos, la inflación de la zona euro es del 3 %, pero la de Estados Unidos es del 6,5 %. Además, el mercado laboral estadounidense, a diferencia del europeo, está claramente sobrecalentado, con salarios que crecen a un ritmo promedio de casi el 6%. Las caídas recientes en los precios del petróleo, los autos usados y el transporte marítimo probablemente significan que la inflación caerá en los próximos meses. Pero seguirá siendo demasiado alto, dada la presión alcista subyacente sobre los precios.

El Tío Sam ha estado en un camino único debido al estímulo fiscal excesivo de $ 1.9 billones de Biden, que se aprobó en marzo de 2021. Agregó un impulso adicional a una economía que ya se estaba recuperando rápidamente después de múltiples rondas de gastos y elevó el estímulo pandémico total a 25 % del pib : el más alto del mundo rico. Cuando la Casa Blanca pisó el acelerador, la Reserva Federal debería haber aplicado los frenos. No lo hizo. Su vacilación se debió en parte a la dificultad de pronosticar el rumbo de la economía durante la pandemia, y también a la tendencia de los políticos a librar la última guerra. Durante la mayor parte de la década posterior a la crisis financiera mundial de 2007-2009, la economía sufrió resaca y la política monetaria fue demasiado estricta. Predecir el regreso de la inflación era para aquellos que usaban sombreros de papel de aluminio.

Sin embargo, el fracaso de la Fed también refleja un cambio insidioso entre los banqueros centrales a nivel mundial. Como explica nuestro informe especial en esta edición, en todo el mundo muchos están insatisfechos con el trabajo serio de administrar el ciclo económico y desean asumir tareas más glamorosas, desde luchar contra el cambio climático hasta acuñar monedas digitales. En la Fed, el cambio fue evidente en las promesas de que buscaría una recuperación "amplia e inclusiva". El cambio retórico ignoró el hecho, enseñado a todos los economistas universitarios, de que la tasa de desempleo a la que despega la inflación no es algo que los bancos centrales puedan controlar.

En septiembre de 2020, la Fed codificó sus nuevos puntos de vista al prometer no subir las tasas de interés hasta que el empleo ya haya alcanzado su nivel máximo sostenible. Su promesa garantizaba que se quedaría muy atrás de la curva. Fue aclamado por activistas de izquierda que querían imbuir una de las pocas instituciones funcionales de Washington con un espíritu igualitario.

El resultado fue un lío que la Fed solo ahora está tratando de aclarar. En diciembre, proyectó un mísero 0,75 puntos porcentuales de aumentos en las tasas de interés este año. Hoy se espera un aumento de 2,5 puntos. Tanto los políticos como los mercados financieros creen que esto será suficiente para frenar la inflación. Probablemente estén siendo demasiado optimistas otra vez. La forma habitual de controlar la inflación es elevar las tasas por encima de su nivel neutral, que se cree que es de alrededor del 2-3%, más que el aumento de la inflación subyacente. Eso apunta a una tasa de fondos federales de 5-6%, no vista desde 2007.

Tasas tan altas controlarían el aumento de los precios, pero mediante la ingeniería de una recesión. En los últimos 60 años, la Reserva Federal ha logrado en solo tres ocasiones desacelerar significativamente la economía de Estados Unidos sin causar una recesión. Nunca lo ha hecho después de haber dejado que la inflación subiera tanto como hoy.

Por lo tanto, una contracción estadounidense se cierne sobre la economía global como parte de un trío de riesgos, junto con la seguridad energética de Europa y la lucha de China para suprimir el covid-19. Los países pobres y de medianos ingresos, en particular, tienen mucho que perder con las tasas marcadamente más altas de la Fed, lo que tentará a los capitales y debilitará sus tipos de cambio, especialmente si una recesión mundial reduce la demanda de sus exportaciones al mismo tiempo.

¿Tiene la Fed el estómago para infligir tal dolor económico? Muchos economistas abogan por una inflación más alta porque, a largo plazo, las tasas de interés subirían a la par, alejándolas aún más de cero, por debajo del cual son difíciles de reducir en una crisis. La inflación ya está ayudando al gobierno federal al reducir el valor real de sus deudas. Alrededor de 2025, cuando la Fed revise su marco de formulación de políticas , tendrá la oportunidad de elevar el objetivo. No hay nada especial en el 2%, excepto el hecho de que la Fed lo prometió en el pasado.

Mi palabra es mi vínculo

Una inflación que es estable y ligeramente superior al 2% podría ser tolerable para la economía real, pero no hay garantía de que la postura actual de la Fed pueda lograr siquiera eso. Y romper promesas tiene consecuencias. Perjudica a los tenedores de bonos a largo plazo, incluidos los bancos centrales extranjeros y los gobiernos que poseen bonos del Tesoro por valor de $ 4 billones. (Una década de inflación del 4% en lugar del 2% reduciría el poder adquisitivo del dinero reembolsado al final de ese período en un 18%). Podría agregar una prima de riesgo de inflación al costo de endeudamiento de Estados Unidos. Y si incluso Estados Unidos rompiera sus promesas de inflación en tiempos difíciles, los inversores podrían preocuparse de que otros bancos centrales, muchos de los cuales miran por encima del hombro a los gobiernos endeudados, harían lo mismo. En la década de 1980, las recesiones provocadas por la Reserva Federal de Paul Volcker sentaron las bases para los regímenes de metas de inflación en todo el mundo.

El punto que pierden en el Economist es que los centrales van detrás del mercado, no lo anticipan. Tampoco mencionan que la inflación por demanda es diferente de la que tenemos ahora de costos.

Y subir las tasas de interés solo afecta las colocaciones más cortas de la banca, que evidentemente afecta el consumo discrecional, pero no le hace ni cosquillas a las colocaciones largas que son las que tienen el mayor spread. Como las hipotecarias. O créditos mayores a un año.

No afecta en nada que el central baje las tasas de referencia, eso no va a lograr que las hipotecarias bajen. Tendría que sacar del mercado los bonos largos del gobierno de manera que los bancos no tuvieran ninguna opción de créditos largos salvo los hipotecarios.

Otro punto que pierden es que esta inflación no es por exceso de demanda y por ende creación de crédito.

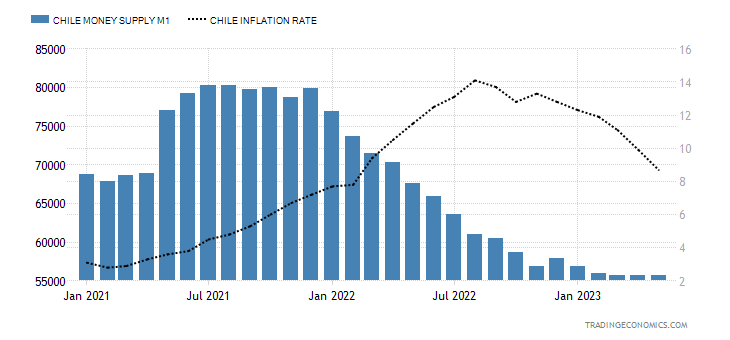

Nosotros estamos en medio de un colapso bíblico de la liquidez, y sin embargo la inflación está en máximos o cerca de ellos. El crédito se está desplomando. Mucho antes del inicio del alza de tasas del central.

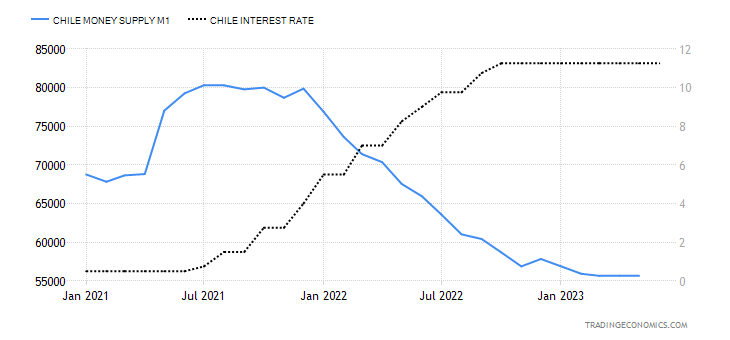

Acá está la correlación entre M1, interbancaria y tasa del central.

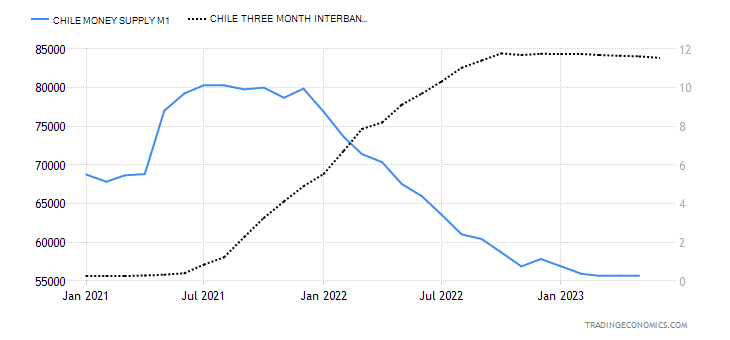

Acá con la interbancaria.

El colapso monumental en la liquidez está haciendo que las tasas aumenten, porque la inflación…

Un año después apareció el peak de la inflación.

El crédito, y por ende el M1, se estaba desplomando mucho antes de que la inflación fuese un problema obvio.

Los bancos obtienen más por su exceso de liquidez de sus pares que del central. Y obtienen créditos sin garantías.

El central está a merced del mercado. No es al revés.

Imprimir artículo

Que buena clase y gratis. Ojalá si hay live hoy te expandas un poco más en esto del Economist.

ResponderEliminarGracias Adyaner

Adyaner, explayate hoy en el Live. Cómo dice el colega en el post anterior, una clase no vendría nada de mal. Saludos.

ResponderEliminarsi, necesarias, muy necesarias clases de economía

ResponderEliminargracias!!! esto deberia tener un update mensual. asi de KISS.

ResponderEliminar