Hace un año, una bolsa de dinero prestado en el borde de los mercados de bonos del Reino Unido implosionó con fuerza suficiente para derrocar a un primer ministro y obligar al Banco de Inglaterra a realizar un rescate de emergencia.

Ahora los reguladores más influyentes del mundo están intensificando su escrutinio de un creciente riesgo potencial para el primo mucho mayor del mercado de bonos: el mercado de bonos del gobierno estadounidense de 25 trillones de dólares.

Durante el mes pasado, el Banco de Pagos Internacionales, un organismo que reúne a los bancos centrales del mundo, y la Reserva Federal de Estados Unidos han señalado un rápido aumento de las apuestas de los fondos de cobertura en el mercado del Tesoro.

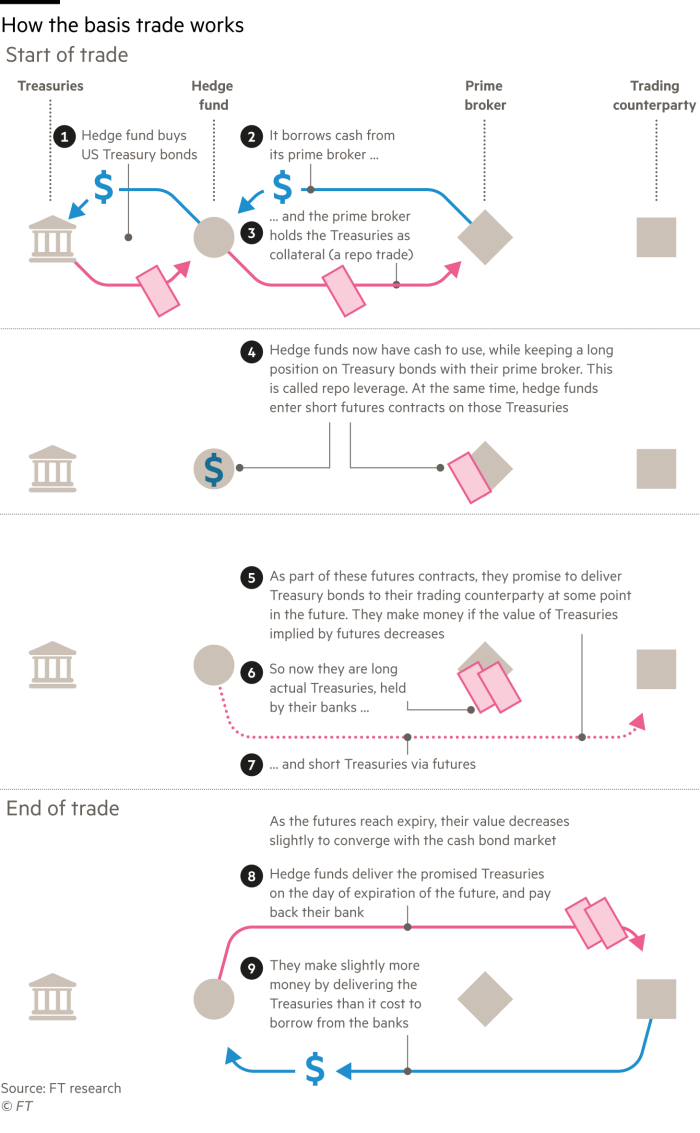

El llamado comercio base implica enfrentar dos precios de deuda muy similares entre sí (vender futuros y comprar bonos) y extraer ganancias de la pequeña brecha entre los dos usando dinero prestado.

Tanto los protagonistas como la estrategia en sí son diferentes de los involucrados en la crisis de inversiones impulsada por pasivos en el Reino Unido el año pasado. Pero tienen una cosa en común: la colisión de un fuerte apalancamiento con movimientos repentinos e inesperados del mercado, y la velocidad con la que eso puede causar problemas potencialmente graves.

La escala del comercio de bases es difícil de precisar. Incluso la Reserva Federal carece de datos precisos. Pero las posiciones cortas de los fondos apalancados en los contratos de futuros más líquidos alcanzaron un máximo histórico de casi 900.000 millones de dólares a finales de agosto, según datos de la Commodity Futures Trading Commission. Incluso si no todo eso se utiliza para el comercio base, la Reserva Federal ha dicho que la estrategia plantea una "vulnerabilidad a la estabilidad financiera", mientras que el BIS dijo que tenía el potencial de "dislocar" el comercio.

Estás viendo una instantánea de un gráfico interactivo. Lo más probable es que esto se deba a que no está conectado o que JavaScript está deshabilitado en su navegador.

Estos riesgos son importantes porque el mercado del Tesoro estadounidense sustenta el sistema financiero mundial. El rendimiento de la deuda del gobierno federal representa la llamada tasa libre de riesgo, que es la referencia para cada clase de activo. Y la breve pero destructiva crisis del mercado británico de hace un año puso de relieve cuán rápidamente los mercados pueden volverse desordenados cuando se ha empleado el apalancamiento, una preocupación cada vez más apremiante para los reguladores que se concentran en los problemas potenciales que se acumularon durante más de una década de tasas de interés súper bajas.

Analistas, expertos e inversores sostienen que las intervenciones de la Reserva Federal en el mercado del Tesoro en septiembre de 2019 y marzo de 2020, entre otros, han llevado a creer que la Reserva Federal intervendrá en cualquier caso de inestabilidad extrema del mercado, respaldando implícitamente el comercio especulativo.

"Creo que el riesgo moral es muy real aquí", dice Morgan Ricks, profesor de la Facultad de Derecho de Vanderbilt, donde se especializa en regulación financiera. "Así que no creo que sea descabellado pensar que el respaldo implícito de la Reserva Federal a este comercio está fomentando que se produzcan más intercambios".

Pero los fondos de cobertura replican que ahora son proveedores vitales de liquidez en este sector. “El mercado necesita arbitrajistas”, dice Philippe Jordan, presidente de Capital Fund Management, un fondo de cobertura con 10.000 millones de dólares en activos. “Sin ellos, al gobierno le resultará más caro emitir papel y más caro para los fondos de pensiones negociar. Hay una razón por la que este ecosistema existe”.

Volver a la base

Los fondos de cobertura han desempeñado un papel cada vez más importante en el funcionamiento del mercado de bonos del Tesoro en los últimos años.

Los intermediarios primarios, los 24 bancos que realizan transacciones directamente con el Departamento del Tesoro y facilitan las transacciones a los inversores, se han retirado de su papel desde 2008, disuadidos por normas que les han encarecido la tenencia de bonos.

Estás viendo una instantánea de un gráfico interactivo. Lo más probable es que esto se deba a que no está conectado o que JavaScript está deshabilitado en su navegador.

A medida que el mercado de bonos del Tesoro ha crecido (de alrededor de 5 billones de dólares a principios de 2008 a 25 billones de dólares en la actualidad), los fondos de cobertura y los operadores de alta velocidad, que son menos transparentes y menos regulados que los bancos, han tomado el relevo. Ahora desempeñan un papel esencial, comprando bonos y fijando precios para otros inversores, en parte a través del comercio de bases.

Las operaciones con bases han proliferado este año a medida que la Reserva Federal aumentó las tasas de interés y el tamaño del mercado de bonos del Tesoro creció. Ambos factores han elevado los rendimientos, aumentando la demanda en el mercado de futuros por parte de los administradores de activos que buscan asegurar los rendimientos; sus posiciones largas en algunos futuros del Tesoro han alcanzado máximos históricos en las últimas semanas.

El comercio base funciona explotando la brecha en los precios entre los futuros del Tesoro, que comprometen a los usuarios a comprar a un precio determinado en una fecha futura, y los bonos en efectivo. Los fondos de cobertura venden los futuros y compran los bonos en efectivo, que pueden entregar a la contraparte cuando vence el contrato de futuros.

La diferencia entre los precios del Tesoro y los de futuros es pequeña, a menudo sólo unas pocas fracciones de punto porcentual, por lo que el rendimiento es minúsculo. Pero los fondos de cobertura pueden magnificar sus apuestas de que la brecha se cerrará utilizando dinero prestado para financiar el comercio.

Como los bonos del Tesoro se consideran la garantía de mayor calidad, las principales divisiones de corretaje de los principales bancos de Wall Street están felices de otorgar préstamos contra ellos, a menudo por su valor nominal total en lugar de con un ligero descuento. En el mercado de repos (préstamos a corto plazo que facilitan muchas transacciones del Tesoro), los fondos de cobertura sólo necesitan depositar pequeñas cantidades de efectivo contra sus líneas de crédito, a veces con un apalancamiento de más de 100 veces.

También hay préstamos en el otro lado del negocio; Los futuros son productos inherentemente apalancados y, una vez más, los fondos de cobertura necesitan aportar sólo una pequeña cantidad de garantía para satisfacer los requisitos de margen de las bolsas de futuros. Los futuros del Tesoro a diez años ofrecidos por el grupo cambiario estadounidense CME permiten operaciones de hasta 54 veces el margen de efectivo publicado, por ejemplo.

Al aprovechar la capacidad de endeudarse en ambos lados del negocio, los fondos de cobertura pueden desplegar un enorme apalancamiento. El director de un fondo que se ha involucrado en este negocio dice que en el pasado los operadores han podido apalancarse hasta 500 veces.

La estrategia ha atraído a diferentes tipos de fondos de cobertura. Los comerciantes dicen que grupos diversificados como Citadel, Millennium Management y Rokos Capital Management, así como especialistas como Symmetry Investments y Garda Capital Partners, se encuentran entre los muchos que utilizan habitualmente el comercio base. Los fondos en cuestión se negaron a hacer comentarios o no respondieron a las solicitudes de comentarios.

¿Qué pasa con los riesgos?

Pero los bancos centrales y los reguladores temen que el efecto de cualquier dislocación repentina en el mercado pueda escalar rápidamente y formar desagradables bucles de retroalimentación.

Ya se han producido varios disparos de advertencia. La Reserva Federal ha dicho que cree que la tensión en este comercio jugó un papel en el impacto de los precios del Tesoro cuando comenzaron los bloqueos por Covid-19 en los EE. UU. en marzo de 2020, y también se consideró un factor en una breve paralización en el mercado de repos en septiembre de 2019. .

Hay varias formas en que el comercio puede desmoronarse. Una es que los bancos pueden retroceder ante el riesgo en momentos de tensión en el mercado y reducir el apalancamiento que permiten que desplieguen los fondos, o aumentar el costo de esos préstamos a corto plazo.

Otra es que las cámaras de compensación que facilitan las operaciones de futuros pueden aumentar la cantidad de garantía que requieren para una posición comercial. Esto ocurrió cuando el Silicon Valley Bank colapsó en marzo, y los temores de contagio provocaron un rápido aumento en la demanda de seguridad de los bonos del gobierno estadounidense. En respuesta, CME Clearing aumentó los márgenes de los futuros de bonos del Tesoro a 10 años en un 15 por ciento.

Ambos hacen que la operación sea menos rentable y dejan al fondo de cobertura con una opción: mantener la operación por un costo mayor o cancelarla, lo que podría afectar a mercados más amplios. El comercio es igualmente vulnerable a un movimiento en las tasas de recompra, lo que podría reducir las cantidades que los bancos están dispuestos a prestar contra operaciones de fondos de cobertura.

Mi mayor preocupación es que si tenemos una gran caída en este comercio apalancado, realmente podría causar que la liquidez se agote en el mercado del Tesoro.

Matthew Scott, jefe de negociación de tipos de AllianceBernstein

“Todas estas estrategias corren un riesgo significativo si la liquidez empeora”, dice un ejecutivo en este espacio de un gran banco estadounidense. "Por ejemplo, si no pueden renovar sus operaciones de repo o los [costos de] esas operaciones aumentan".

Los reguladores dicen que todo esto se suma a una situación en la que sólo unas pocas grandes empresas que abandonan sus apuestas podrían alentar u obligar a otras a hacer lo mismo, lo que rápidamente conduciría a un ciclo fatal de ventas en dificultades en el mercado de activos más importante del mundo.

"Mi mayor preocupación es que si obtenemos una gran reducción en este comercio apalancado, realmente podría causar que la liquidez se agote en el mercado del Tesoro", dice Matthew Scott, jefe de operaciones de tipos de AllianceBernstein.

En tal situación, sería muy poco probable que el banco central estadounidense simplemente se quedara atrás y observara. El ejecutivo del gran banco estadounidense dice: "Se supone que la Reserva Federal intervendrá para salvar el mercado de repos, como lo ha hecho en el pasado, por lo que mi opinión es que intervendrán de nuevo si algo sucede".

La intervención podría implicar la compra de bonos, socavando así la misión del banco central de endurecer la política hasta derrotar a la inflación y parecerse a una red de seguridad oficial para el comercio.

Algunas empresas dicen que han comenzado a retirarse del comercio. "Esto está bastante concurrido en este momento y tiene mucho peso, por lo que las preocupaciones que existen no son necesariamente exageradas", dice un ejecutivo de un gran fondo de cobertura.

Pero la mayoría de los fondos de cobertura activos en este espacio dicen que los temores están mal dirigidos y que cualquier medida drástica podría tener efectos colaterales sombríos.

Un alto ejecutivo de uno de los fondos de cobertura más grandes del mundo dice que las entidades bien administradas no están asumiendo riesgos indebidos. “No es como un episodio de Billions . Estamos hablando de márgenes pequeños en posiciones grandes”, afirma el ejecutivo. "Si los fondos de cobertura dejaran de comprar bonos del Tesoro, no sé quién los compraría".

Un operador de renta fija de otro gran fondo de cobertura dice que el comercio de base "ha existido durante medio siglo y está bien garantizado por diseño". Siempre que se gestione adecuadamente, “desempeña un papel esencial en el funcionamiento saludable del ecosistema del mercado del Tesoro de Estados Unidos”.

Los fondos también argumentan que el mercado está mejor protegido gracias a la creación por parte de la Reserva Federal de la facilidad de recompra permanente, que comprará bonos del Tesoro y valores respaldados por hipotecas de agencias de los bancos a cambio de préstamos en efectivo a un día. Aunque los fondos de cobertura no tienen acceso a este servicio, ayuda a prevenir picos repentinos en las tasas de recompra.

'Seguro gratuito'

La perspectiva de intervención si las condiciones del mercado se vuelven rebeldes equivale a un “seguro gratuito”, dice Ricks, de la Facultad de Derecho de Vanderbilt. "Creo que deberíamos preocuparnos por la extracción de rentas por parte de los fondos que participan en este comercio, que se aprovechan de un respaldo de la Reserva Federal".

El ejecutivo del gran banco afirma que, si bien el comercio de base está "sobreexplotado", podría "continuar durante bastante tiempo debido a este riesgo moral".

No es como un episodio de 'Billions'. Estás hablando de pequeños márgenes en grandes posiciones.

Un alto ejecutivo de uno de los fondos de cobertura más grandes del mundo.

La Comisión de Bolsa y Valores, encabezada por su presidente Gary Gensler, ha propuesto varias regulaciones nuevas que limitarían a los fondos de cobertura y a los operadores de alta velocidad en el mercado del Tesoro.

Según una norma, este tipo de participantes del mercado estarían obligados a registrarse como intermediarios, lo que aumentaría la supervisión y la transparencia de su actividad comercial. Pero la versión final de esa regla aún no ha sido publicada ni implementada y un conocedor de Washington cree que los fondos de cobertura resistirán cualquier regla altamente restrictiva para los intermediarios mediante un litigio.

Sin embargo, el argumento más claro esgrimido por los fondos de cobertura no es que el comercio esté libre de riesgos, sino que en el entorno actual del mercado se ha vuelto esencial para el funcionamiento del sistema.

"El monto total de la deuda del Tesoro estadounidense está creciendo y los déficits llegaron para quedarse, justo cuando la Reserva Federal está reduciendo el tamaño de su balance", dice Don Wilson, director ejecutivo de DRW, una de las mayores firmas comerciales del mundo.

"La necesidad de que los participantes del mercado apalancados faciliten esa transformación de efectivo en derivados seguirá creciendo, y desalentarla traerá importantes consecuencias adversas".

Información adicional de Katie Martin y Laura Noonan en Londres

Insostenible es a esta altura un understatement…

Esto es tan parecido a lo que detonó la crisis asiática con la estrategia de los ganadores del Nobel en economía y sus estrategias de cobertura…

Apalancados a tilt usando arbitrajes mínimos esperando que ese arbitraje se mantenga en el tiempo y en realidad siendo unos patos sentados en un tsunami de baja liquidez que desploma todas las correlaciones con las que hayas calculado esos arbitrajes.

Diablos…

Si el riesgo de contraparte llega a los bonos del tesoro americano y comienza la liquidación de ellos para cubrir posiciones…

ALL HELL WILL BREAK LOOSE…

USD 600 billones en exposición de Lehman provocaron el casi colapso financiero mundial.

La exposición a los bonos del tesoro de USA es básicamente toda la banca y gobiernos mundiales…

Shit…

Está para un Jack…

No sé que más agregar…

BUCKLE UP PEOPLE…

END OF THE ROAD AHEAD…

Imprimir artículo

Parece que estás en sintonia con Kiyosaki sobre el cagaso que se viene

ResponderEliminarhttps://youtu.be/lfM0dYiSIaM?feature=shared

salir del USD e irse a pesos?

ResponderEliminarAca seguimos con el 50%-50%.

nn

Si hay riesgo que los ahorros valgan champiñon, no seria bueno que para preservar valor nos pongamos a comprar propiedades?

ResponderEliminarby blackout .... El YEN a vuelto a mínimo ..... y desplomándose.

ResponderEliminarAdyaner y si llegase a ocurrir esa explosión que dices de la deuda del tesoro estado unidense ¿que tan factible ves que se presente un momento Minsky?

ResponderEliminarhttps://www.investopedia.com/terms/m/minskymoment.asp Te comparto este articulo, saludos Adyaner.

Eliminar“Gentlemen, we are out of money, now we have to think” - Churchill

ResponderEliminarCheers

EliminarCon disclaimer y todo cuenta la firme de cómo estás preparando la capear la ola…seguimos “no where to hide?….y si hoy serán al menos 2 Jacks!

ResponderEliminar