En los últimos años, los compromisos financieros del sector público han marcado sistemáticamente récord, de la mano de mayores emisiones de deuda para solventar el déficit fiscal por el sobregasto de los últimos dos años por la pandemia.

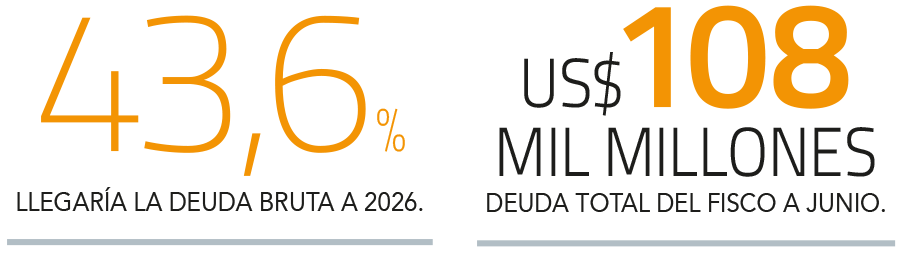

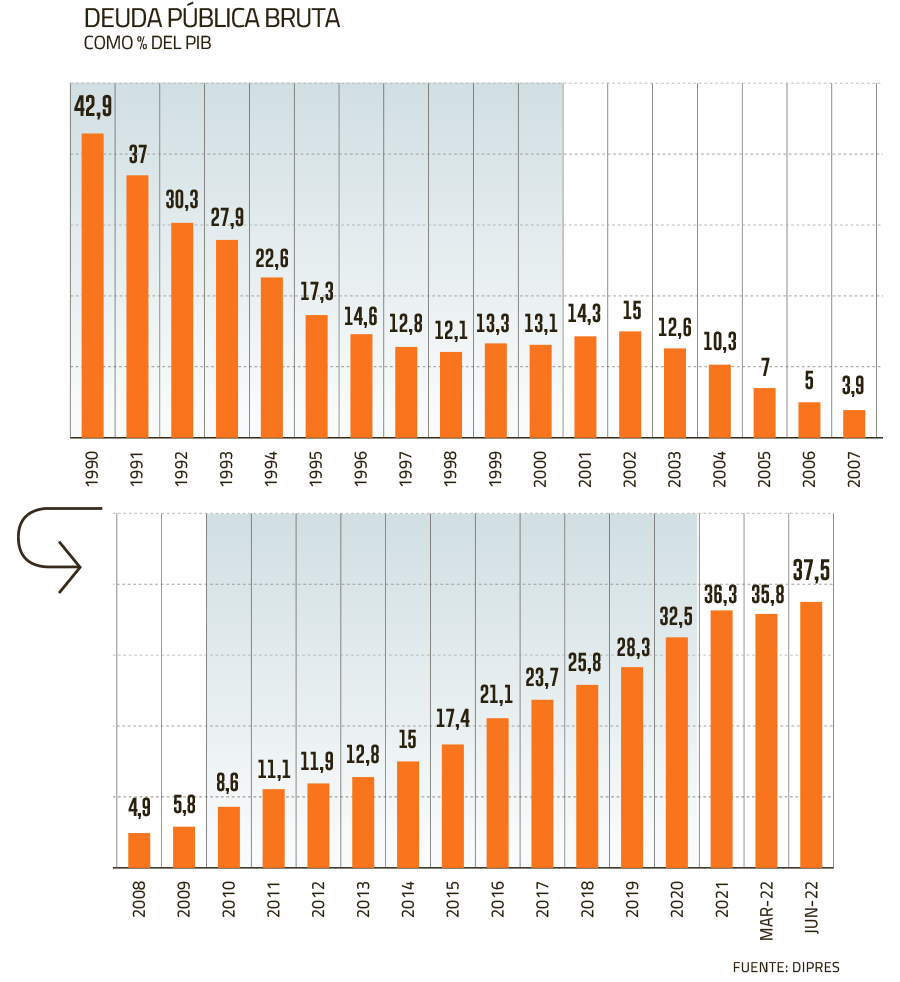

Y al cierre del primer semestre alcanzó un nuevo hito, ya que la deuda bruta del aparato estatal se empinó a un 37,5% del Producto Interno Bruto (PIB), un nivel que no se observaba desde 1990, según cifras de la Dirección de Presupuestos (Dipres).

Esto implica un aumento de 1,7 puntos porcentuales en comparación con el primer trimestre. En términos de montos, son cerca de $ 10 billones de incremento, para llegar a $ 99.314.198 millones, o US$ 108.067 millones.

El término de 2021 había marcado un nivel no visto desde 1991, al representar la deuda bruta un 36,3% del Producto. El nivel de endeudamiento del Estado ha aumentado persistentemente en la última década, cuando representaba solo un 11,9% del PIB. En stock, totalizaba apenas US$ 32.422 millones.

La deuda bruta no considera el monto de activos del sector público ni contempla las acreencias de municipalidades y empresas estatales.

¿Meta se queda corta?

Según la entidad dirigida por Javiera Martínez, el avance de acreencias está en línea con lo anticipado y se explica, entre otros factores, por las diferencias en el tipo de cambio, que cerró el semestre en $ 919, mientras que en marzo lo hizo en $ 787.

Desde la Dipres explicaron que el 31 de julio el Ministerio de Hacienda anunció una disminución de la colocación de deuda de la prevista para el año. “De esta manera, dejará de colocar por US$ 5 mil millones”, dijeron.

En el último Informe de Finanzas Públicas (IFP), la Dipres proyectó una meta para el nivel de deuda bruta para el cierre de este año: un 38% del Producto, cifra que de todas maneras es menor en ocho décimas al IFP del primer trimestre.

Teatinos 120 espera que la deuda bruta consistente con la meta fiscal alcance los US$ 179.036 millones al cierre de 2026, un 43,6% del PIB.

Dos factores que incidirán en el ratio deuda a PIB en el segundo semestre serán el menor crecimiento anticipado y el montode emisiones de deuda en el período, dice el economista de BCI Estudios, Antonio Moncado. De gatillarse ambos, prevé que el endeudamiento cierre en 39,8% este año. “Hacia adelante, uno de los principales factores para acotar los niveles de deuda será la aprobación de la reforma tributaria”, advierte.

Pero la economista de LyD, Macarena García, no ve a futuro una “estabilización” del ratio deuda a PIB. Eso sí, cree que se alcanzará la meta de 38% para este año, ya que aunque la deuda está aumentando, también lo está haciendo el PIB nominal, y en forma importante, “licuando el aumento de la deuda al medirlo como porcentaje del PIB”.

También se suma a la expectativa de llegar a ese nivel la economista de Clapes UC, Josefina Henríquez, quien agrega que dado que los ingresos acumulados han mostrado un buen desempeño, y asumiendo que para los meses siguientes el avance de la ejecución de ingresos y gastos se comporta como el promedio de los tres años anteriores, los ingresos se situarían por sobre lo proyectado en el último IFP y el gasto algo por debajo.

Desde el área de estudios del Banco Santander apuntan a una deuda de 37,9% del PIB a fin de año, “muy en línea con la proyección del Ministerio de Hacienda”.

De todas forma, el economista jefe del Grupo Security, Felipe Jaque, cree que lo relevante es que el desempeño de la economía a la fecha ha ayudado a “mejores cifras fiscales de lo anticipado”.

Así, los niveles de deuda al cierre del año podrían efectivamente situarse por debajo del 40% que estimó a comienzos de 2022. “Sin embargo, los riesgos se abren significativamente hacia el cuarto trimestre del 2022 y de cara al 2023”, señala.

Da un poco lo mismo para efectos prácticos de corto plazo. Solo hay USD 40 billones en deuda externa, que es como un 15% del total.

El resto es deuda interna o en pesos. Y gran parte con los fondos de pensiones.

No tenemos grandes problemas por ahora. En el apartado de deuda se entiende.

Eso es bueno en el entendido que no nos vamos a ir por el caño hiperinflacionario de Argentina.

Es malo porque va a presionar muchísimo la economía y la escasez de dinero.

También es malo porque los que tienen las deudas en USD´s son los privados y ellos van a comenzar a caer como moscas lo que va a presionar el empleo.

Pero de que nos preocupamos. Tenemos a los virtuosos al mando. Probablemente con su ejemplo y liderazgo vamos a salir adelante de todos los problemas que vengan en camino.

Pero por mientras elevan el Ki y conectan los chacras para encontrar su máxima espiritualidad y guiarnos por el camino del ying y yang, viene en camino un desplome de la actividad económica exacerbado por la altísima inflación.

No hay nada que puedan hacer desde el gobierno para evitarlo.

Imprimir artículo

El bajón económico es increíble.

ResponderEliminarEn mi tienda online de ropa, hasta Mayo estaba vendiendo 800 lucas mensuales, el último mes apenas 50 lucas.

Incluso ayer cancele el pedido al Chino desde alibaba, creo que este negocio no va llegar a fin de año

Creo que sí tienes conocimiento de inglés fluido y conocimientos de diseño gráfico, edición de video (con un buen hardware eso sí) o programación (con todos los lenguajes) vas a tener posibilidad de trabajar como independiente en freelancer.cl y/o es.fiverr.com, de ahí directo a PayPal o a una cuenta corriente en dólares, aunque creo que es más barato PayPal, obviamente retirando 1 vez al mes o cada 15 días a lo mucho a través de Tiempo PayPal para sumas mayores a US$500 o MACH para sumas por día inferiores a US$500 siempre que el dólar MACH del BCI esté bajo Luca, cosa a considerar de que no se le puede abonar y/o transferir más de $1.000.000 a MACH en el mes, ni más de 500 Lucas de una vez diariamente, así que por lo tanto retirada de PayPal a MACH conviene retirar de inmediato a la cuenta corriente o vista que se desee, siendo para mí gusto las mejores la CuentaFAN, la CuentaRUT, y la cuenta corriente del Banco Falabella solo si se compra con esa tarjeta de débito por webpay o pos desde 8 veces al mes, (eso sí yo tendría el cuidado de hacer las 8 compras a lo mucho antes del 25 del mes, sino te podrían tomar la octava compra al día hábil del siguiente mes, aunque sea 31, 30, 29 o 28 dependiendo del mes y cobrarte igual la mantención, sería bueno consultar eso con ese banco por si las moscas).

EliminarY al final creo que todos los bancos están en riesgo si el "guasón verde" pasa de los 1062

Me despido.

Buenas noches.

Quise decir Tenpo PayPal, corrector de... aaaarrrg...

Eliminar