Rendimiento de bono del Banco Central a 10 años en pesos, una referencia local, saltó 11 puntos base. Estrategas entregan sugerencias para enfrentar el escenario.

La discusión en torno a una mayor inflación en el mundo y el temor de que los bancos centrales deban encarecer el costo del dinero para enfrentar el proceso, enfrentó hoy a dos pesos pesados del planeta financiero: Michael Burry, cuya exitosa apuesta en contra el mercado inmobiliario estadounidense en la crisis de 2008 fue ampliamente conocida a través de la película "the big short", y Christine Lagarde, exdirectora gerente del FMI y hoy presidenta del Banco Central Europeo.

Mientras el primero generó nerviosismo en el mercado al asegurar que, en medio de los múltiples estímulos y recuperación económica en curso, la inflación puede desatarse tal como ocurrió en Alemania después de la primera guerra mundial, la segunda salió a calmar los ánimos: aseguró que el emisor europeo sigue de cerca la evolución del rendimiento de los bonos a largo plazo e indicó que "el BCE seguirá dando apoyo a todos los sectores de la economía preservando condiciones favorables de financiamiento durante el periodo de pandemia".

Y aunque tanto esto último como el anuncio del banco central de Australia de salir a comprar más bonos (QE) alivió parcialmente al mercado, el riesgo de alza de tasas continuó monopolizando la atención de inversionistas globales y chilenos: mientras el bono del Tesoro a 10 años se elevaba desde el 1,33% de la mañana al 1,365% durante la tarde, en Chile los bonos del Banco Central a 10 años en pesos (BCP 10, referencia local) saltaron en 11 puntos base, hasta el 2,91%. Esta vez ni los bonos del emisor en UF a igual plazo, y que se ven favorecidos por un entorno de mayor inflación, se lograron desacoplar: su tasa se elevó en seis puntos, a -0,21%.

“El mayor optimismo generado tras las señales de recuperación de la economía, acrecentado en el caso de Chile producto del repunte en el precio del cobre, ha llevado a una mayor presión alcista en las tasas", dice Antonio Momcado, economista en Bci especializado en renta fija. "Detrás de ello, existe una menor aversión al riesgo, aminorando la demanda por activos de renta fija, llevando incluso a incorporar alzas de tasa de política hacia fines de este año en la curva de rendimiento”, señala.

"Yo lo describiría tanto a nivel global como local como una corrección bastante sana", dice Luis Flores, gerente general en STF Capital. "Todavía no es preocupante: hay que ver cómo reaccionan los flujos, que han reflejado algo de salida, pero no a niveles drásticos como lo reflejaría un alza de 20-25 puntos base. Acá las tasas de los bonos subieron entre 5 y 10 puntos base", indica. En renta fija, alzas de tasas implican pérdidas de capital para sus inversionistas.

Aunque el mercado local aún no levanta grandes alarmas en relación a aumentos que, en Chile, han elevado al BCP 10 en 35 puntos base en lo que va de febrero, surgen tanto recomendaciones (como "acortar" duración) como puntuales advertencias. "Creo que con esta alza de tasas vamos a tener algunas sorpresas negativas: yo le tendría respeto a los bonos corporativos de más alto riesgo", dice Flores, advirtiendo saltos en los rendimientos de la deuda "desde AA- hacia abajo".

Aún así, el ambiente en el mercado de renta fija nacional dista del pánico. "La verdad es que están tan bajas las tasas que el hecho de que los niveles suban no parece sorprender a nadie", dice Guillermo Kautz, gerente de renta fija en la AGF de MBI.

A su juicio, "lo que pasa en Chile es una combinación entre los renovados temores del mercado por el proceso de recuperación económica, con una (perspectiva de) inflación en EE.UU. que pasó de 2% a 2,2% para 2021, y el hecho de que se acabe el súper devengo del IPC de 0,7% de enero, lo que le quita algo de atractivo a la UF en términos relativos". El gestor sugiere "mantenerse en duraciones bajo 5 años y en UF".

Algunos van más allá. "Lo primero es refugiarse en el corto plazo, es decir en tasas hasta dos años, y seguir cargado en UF, porque la inflación que viene va a seguir alta", plantea Luis Flores, de STF Capital. "Si nuevos datos muestran que está subiendo la inflación, como se ve en el alza de los commodities, yo creo que vamos a tocar niveles de 1,5% o 1,6% en el Treasury a 10 años", dice en relación a la mayor referencia global de los costos de financiamiento.

La inquietud en torno a la mayor inflación global ya se siente en las tasas nacionales. "Me da la impresión de que el mercado, después de acortar duración en bonos nominales, ahora le pasa la cuenta a los papeles en UF", dice Felipe Alarcón, economista jefe en EuroAmerica. "Creo que hay bastante consenso respecto a que la inflación va a subir aquí y en todos lados. Lo que no está claro es si va a ser de manera controlada o no".

No todos se alarman por la situación. "Las secuelas de la recesión mantendrán vivas las fuerzas desinflacionarias estructurales", dijo este lunes la firma suiza Julius Baer en un reporte.

Con todo, son varios los que recomiendan realizar cambios en el portafolio. Antonio Moncado, de Bci, recomienda "comprar inflación, apostar al mayor valor de las monedas y acciones que puedan verse favorecidas por la mayor actividad que se espera".

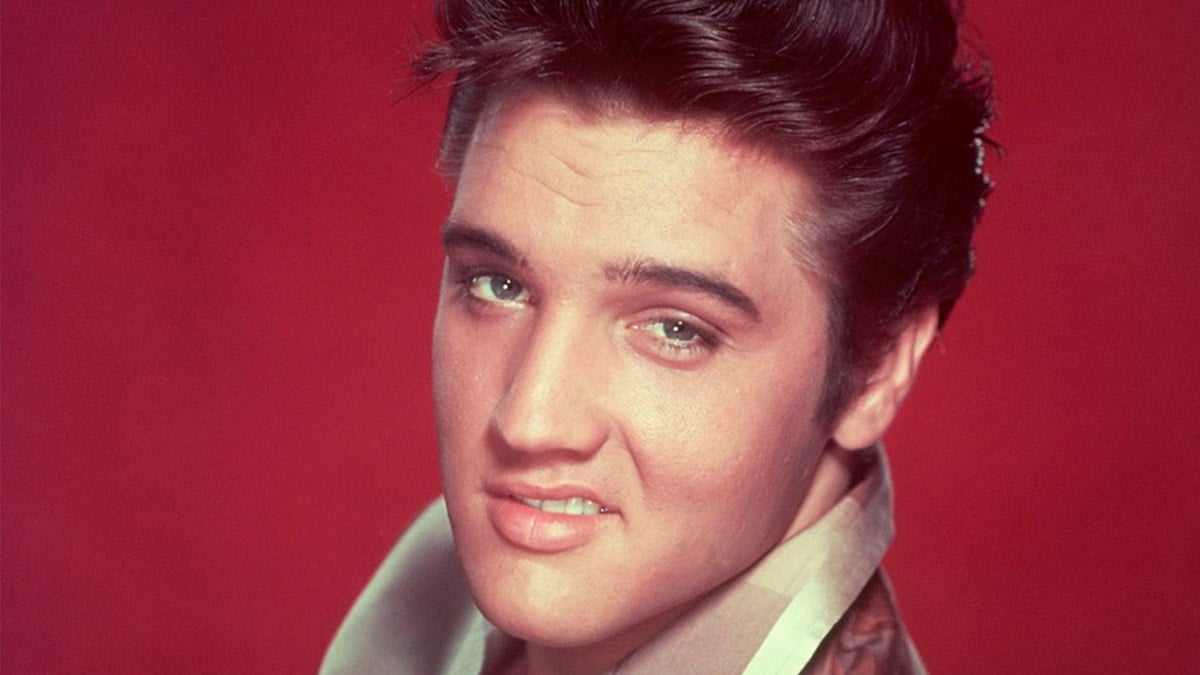

WISE MAN SAID…

ONLY FOOLS RUSH IN….

Nos queda un poco antes de que el dinero se comience a devaluar en relación a los activos, especialmente los commodities. Y en ese momento, dejará de ser el rey.

Pero antes de eso…

Falta ver el daño a la economía de los encierros, y la corrección en ciernes de las bolsas y en general todos los activos en relación a los bonos y el dinero.

Ahora los bonos están baratos, y las bolsas y todo el resto, caro.

Hasta que no esté claro para la mayoría que los bancos centrales no manejan nada ni tienen poder ninguno, los bonos sieguen siendo el refugio por excelencia, igual que el USD.

Esto no es una carrera corta. El ciclo de los commodities dice relación con la destrucción de oferta, y esa se va a demorar unos cuantos años en restablecerse, pero también hay una reacción pendiente que es la de caída en la confianza en la economía cuando comience a liberarse la cadena de pagos, que al parecer es lo que no quieren soltar los gobiernos, especialmente en Europa, y eso va a detonar una caída en el consumo, junto obviamente con la llegada del verano que resulta en menos consumo de combustible.

Veremos. Pero no es tiempo de apurar decisiones. Tampoco de postergarlas cuando ya llegaste a una decisión informada, porque estamos entrando a un periodo caótico. Imprimir artículo

Hola, Adyaner.

ResponderEliminarEstamos claro que se esta viviendo una crisis economica muy profunda y se vendra peor, pero tienes algun consejo para la persona comun y corriente de como enfrentar esta situacion. Actualmente estoy con empleo pero se ve venir un reajuste de personal y quiero entender como enfrentar de mejor manera esto como familia . Slds de un humilde seguidor.

Difícil dar consejos personalizados, pero en general, cualquiera sea la fuente de ingresos actuales, trata de mantenerla a toda costa, y si no se puede, probablemente los sectores más dinámicos de los próximos años serán los de producción de alimentos y energía, que van a estar en regiones. Buscar empleos en esas áreas probablemente sea mucho más fácil que en servicios por lo que hay que estar dispuesto a moverse donde está el trabajo.

EliminarActualmente trabajo en el rubro de energia, gracias por el consejo me imagino nos servira a muchos.

EliminarNo entiendo el timing del cash que presentas. Al menos en Chile todavia no veo una devaluación de precios como para ser mas fuerte el CLP. Me imagino que de suceder sera en el momento, como tu expresas, liberen la cadena de pago, y se sincere la situación de varios que no tendran como afrontar sus deudas.

ResponderEliminarEn resumen no comprendo cuando comentas que le queda poco tiempo al Cash en su reinado.

Si hay inflación, por el motivo que sea, el dinero ya deja de ser el rey, son los activos que se están inflando los líderes independiente de que existan otros activos que se estén depreciando en ese momento y que en general son los más difíciles de liquidar como los bienes raíces. Debería ser parejo, pero con la destrucción de oferta que ha existido, probablemente tengas el escenario de inflación de alimentos y básicos, y deflación de todo lo demás. Nadie dijo que iba a ser fácil.

EliminarSlds Adyaner,¿Que opinas de esto?

ResponderEliminar"#TrampaDeLiquidez

reviven los fantasmas de la sub-prime?

divergencia entre

Rebote de Tasas de Interés

e Índice de Precios de la Vivienda en EEUU en máximos Históricos

no son los NINJA, es el desempleo e HIperinflación lo que tumbarán los MBS por caer esos papeles en default"

https://ibb.co/bzqXws3

via @lokyduff .. by the way,es un tipo..interesante. Aveces postea en tw cosas muuuuy parecidas a ti

Yep, no lo conocía, y tiene relativamente los mismos soportes en USDCLP, 709 y 696...curioso...

EliminarSube cosas interesantes,vale la pena hecharle un ojo

EliminarY el fondo E se esta desplomando.....que opinas adyaner? estar en fondo A o fondo E?

ResponderEliminarEstaria bueno un changyaner.

Que tenemos muy diferentes conceptos de desplome...

EliminarBajada de 2%<<<<<<desplome... LOL

EliminarPor ahí escuche una frase que me hace mucho sentido.

ResponderEliminarEn finanzas "el paciente gana lo que pierde el impaciente".

Además, si no tienes tolerancia al dolor, mejor no entrar al juego.

Estimado, una consulta: ¿Cómo ve el precio del dólar durante el mes de marzo?

ResponderEliminarsaludos cordiales.

Este comentario ha sido eliminado por el autor.

ResponderEliminarhttps://www.youtube.com/watch?v=VBbbu8_8fhI exacto Adyaner como has dicho se viene una hiperinflación, incluso si estados unidos sigue con su nivel decadencia, tal vez ceda su lugar de superpotencia, mucho antes de lo que pensamos, inclusive este año que pasó la UE tuvo más importaciones de China que de EE.UU, es impresionante que con 5000 años de historia monetaria caigamos en la mismos errores históricos de siempre...

ResponderEliminarMax Keiser... el progre que se ha hecho millonario haciéndole propaganda al BTC a costa de los ilusos retailers

EliminarMax keiser progresista? Debo estar viendo otro programa.

EliminarBuenaa adyaner, que opinas del ultimo parrafo de esta noticia? https://amp.df.cl/noticias/internacional/economia/powell-dice-que-se-necesita-respaldo-a-la-economia-por-un-tiempo/2021-02-23/130002.html

ResponderEliminarQue tienen que decir eso. Te imaginas digan que ven que la inflación si es un problema, y que las acciones no tienen ninguna correlación con la actividad esperada y que si están infladas por retailers y sus cheques de apoyo COVID??

Eliminartremendo el cinismo, le dejo esta otra noticia también 4 bragging https://www.bbc.com/mundo/noticias-51483218

Eliminar