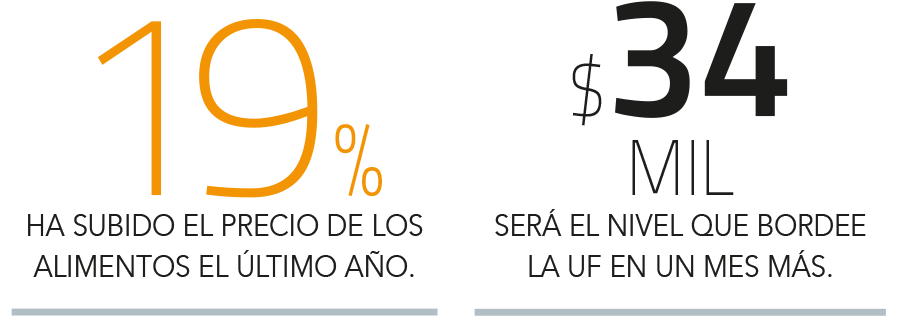

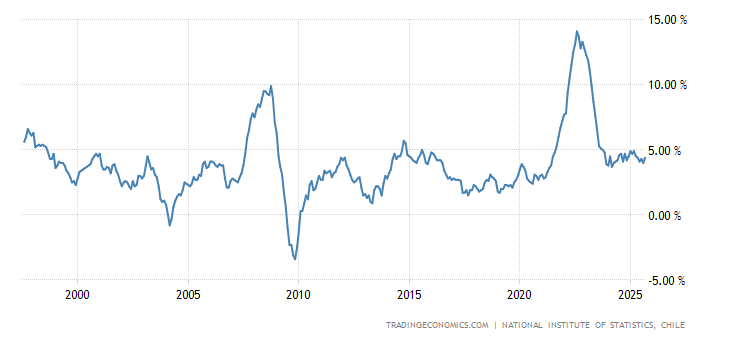

Un nuevo máximo en casi tres décadas alcanzó la inflación en julio. El Instituto Nacional de Estadísticas (INE) reveló este lunes que el mes pasado el Índice de Precios al Consumidor (IPC) aumentó un 1,4% frente a junio, empinándose a un 13,1% en doce meses, algo que no se veía desde marzo de 1994.

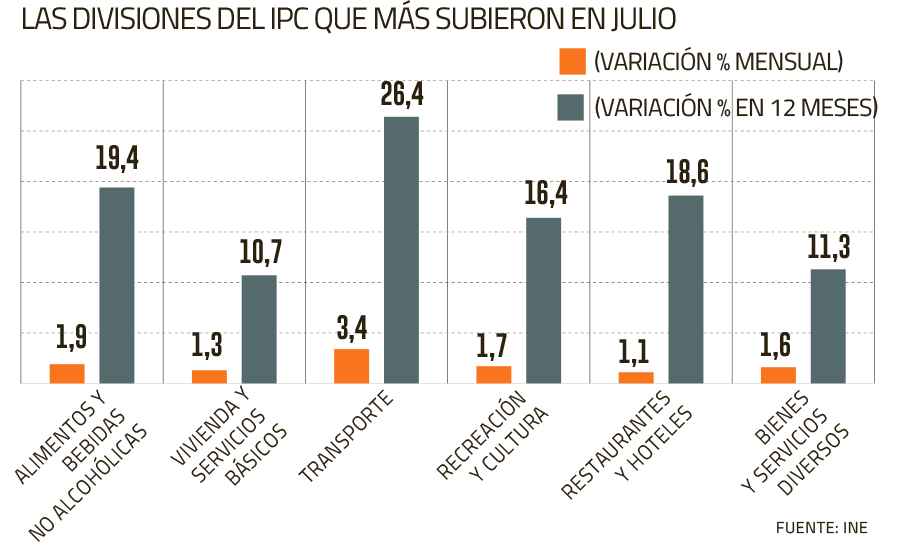

El incremento responde a que 10 de las 12 divisiones que conforman la canasta del IPC aportaron incidencias positivas en la variación mensual del índice, destacando las alzas de transporte y alimentos y bebidas no alcohólicas, de 3,4% y 1,9%, respectivamente.

Carlos Smith, docente investigador del Centro de Estudios en Economía y Negocios de la UDD, detalla que en julio “nos pasó la cuenta” el alza del tipo de cambio, conjugado en un escenario de mayor volatilidad e incertidumbre interna y externa, lo que llevó al 63% de los productos de la canasta a subir de precio.

El dato estuvo por sobre las expectativas del mercado, que mantiene encendidas las luces de alerta ante presiones inflacionarias que no están cediendo. Priscila Robledo, economista jefa en Fintual, dice que esto se expresa en que el IPC subyacente -sin alimentos y energía- aumentó un 0,9% mensual, un incremento tres veces mayor a lo que se esperaría de un mes de julio “típico”.

Sergio Godoy, economista jefe de STF Capital, pone el acento en la persistencia de la inflación de alimentos, energía y servicios. Explica que esto muestra que las caídas recientes de los precios globales de alimentos y petróleo no han tenido todavía un efecto en la inflación local, y que el alza de servicios revela que el enfriamiento de la economía no ha sido suficiente para bajar las presiones inflacionarias.

Suben las apuestas

Todo esto llevó a los economistas a reajustar, nuevamente, ciertas expectativas. Martina Ogaz, analista de Euroamerica, anticipa que para el segundo semestre se mantenga la tendencia de presiones inflacionarias, con un peak de inflación en doce meses entre septiembre y noviembre, en niveles de entre 13,8% a 14%. Luego del dato de julio elevó “levemente” su estimación para la inflación a diciembre, a 14%.

Un máximo que comparte Josefina Henríquez, analista de Clapes UC, pero discrepa en los plazos: prevé que el 14% llegaría entre agosto y septiembre, y acota que se explicaría por productos que se ven afectados por la depreciación del peso chileno, principalmente combustibles y alimentos.

Sergio Lehmann, economista jefe de BCI, comparte que la inflación en términos anuales seguirá mostrando alzas, para situarse en torno a 14% en los próximos meses, y luego moderarse a cerca de 13% a fines de año.

Pablo Cruz, economista jefe de BTG Pactual Chile, contempla que este mes de agosto la inflación en 12 meses llegaría a 13,7% o 13,8%, el máximo al que treparía, para luego moderarse gradualmente. Hacia diciembre mantiene su expectativa de un IPC entre 12,5% y 13%.

Algo más baja es la estimación del economista jefe de Coopeuch, Felipe Ramírez, quien prevé que el peak de inflación se alcance en agosto -con un alza de 13,6%-, para luego entrar en un proceso de continuas caídas hasta un 12,6% a diciembre. En agosto el IPC mensual subiría entre 0,8% y 0,9%, y hacia adelante los precios seguirán aumentando a un ritmo menor que el actual, “en línea con una economía que se prepara para entrar en terreno recesivo”.

Similar es el cierre de año que anticipa Godoy, quien luego del dato de julio elevó a 12,5% su perspectiva, desde el 9,5% previo. Samuel Carrasco, economista senior de Credicorp Capital, alerta que para los próximos meses “el escenario se mantiene complejo, en medio de un consumo privado resiliente, liquidez adicional a los hogares vía transferencias directas, y expectativas de inflación a dos años que se desanclan aún más”. Estima que el peak se alcanzaría en agosto y septiembre, con un IPC cercano al 14% anual, para moderarse a 12% a diciembre, aunque con un “marcado” sesgo al alza.

Marco Correa, economista jefe de BICE Inversiones, estima que en los próximos meses la inflación seguiría en torno a 13%, para cerrar el año entre 11,5% y 12%, un tope que comparte César Guzmán, gerente de Macroeconomía de Inversiones Security.

¿Y la TPM?

A juicio de Smith, el IPC de julio “le pone mucha más presión” a los aumentos a la tasa de política monetaria (TPM) que ya había anticipado el Banco Central, que en su reunión del mes pasado elevó el tipo de interés hasta 9,75%, tras aplicar un ajuste al alza de 75 puntos base (pb).

Justamente, Godoy espera un incremento de “al menos” 100 pb en la cita del 6 de septiembre, mientras que Henríquez prevé que la subida sea de entre 75 y 100 puntos. Carrasco contempla un aumento de 75 pb en septiembre y otro de 50 puntos en octubre, llegando la tasa a un nivel de 11% en los meses que vienen, un techo que comparte Correa.

Ogaz, en tanto, contempla dos ajustes de 50 puntos cada uno, en septiembre y octubre, llegando la TPM a 10,75%. Este máximo va en línea con lo que espera Cruz, quien detalla que ve un sesgo hacia arriba. “Alzas mayores dependerán de que la esperada caída en el consumo se concrete en los próximos meses y que no tengamos mayores sorpresas por el lado inflacionario”, precisa.

Guzmán anticipa que, de la mano del Informe de Política Monetaria (IPoM) de septiembre, el Central decretará un incremento de 50 a 75 pb, alineado con los 50 puntos que contempla Lehmann. Luego, sostendría ese nivel, “reconociendo que la política es altamente contractiva y que la economía mostrará caídas relevantes en la actividad en los próximos meses”, explica.

Robledo considera que los datos de julio apuntan a que el ente rector se verá “en la necesidad” de seguir subiendo la tasa, al menos hasta 10,5% al cierre de año.

Baja la inversión extranjera

en el primer semestre

A US$ 10.645 millones llegó el flujo de inversión extranjera directa (IED) durante el primer semestre, según publicó este lunes el Banco Central.

Si bien la cifra es un 23% superior al promedio de los últimos cinco años, según detalló un comunicado de InvestChile, se trata de un 14% menos que hace un año.

Desde InvestChile precisaron que esta es una baja “circunstancial”, dada la alta base de comparación, ya que solo en febrero del año pasado ingresó un flujo de US$ 5.823 millones, como consecuencia de operaciones específicas de adquisición. En el primer semestre, el componente más importante del flujo de IED fue la reinversión de utilidades, con US$ 4.301 millones.

WE ARE IN VERY, VERY, VERY, VERY DEEP SHIT…

Este es el M1

Y la tasa interbancaria…

E inflación…

En resumen…

Inflación subiendo estratosféricamente, dinero desapareciendo del sistema a velocidad de espanto y costo del capital disparándose por las nubes…

Esto es peor que la previa al 18O, por mucho.

SOMETHING REALLY WICKED THIS WAY COMeS

Imprimir artículo

Por qué el Fondo E, que se supone "baja" cuando sube la TPM, no ha bajado con las tasas que hay ahora? No debería haberse "desplomado" hace rato?

ResponderEliminarPorque el fondo E tiene en gran parte instrumentos en UF en alta demanda este año y parte del anterior para protegerte de la inflación.

EliminarEsos gráficos dónde se encuentran, en la página del banco central?

ResponderEliminar