En 2006, la pareja polaca Marek y Małgorzata Rzewuski compraron una casa en las afueras de Varsovia porque estaban esperando un hijo y “queríamos más espacio y nuestro propio jardín”.

Al igual que cientos de miles de otros compradores de viviendas polacos en ese momento, su banco les aconsejó obtener una hipoteca en francos suizos para beneficiarse de tasas de interés más bajas en Suiza que en Polonia. Nadie discutió la otra cara de la moneda de introducir un riesgo cambiario en una hipoteca a 30 años de 200.000 francos suizos (205.000 dólares).

“Esta se presentó como la mejor oportunidad del mercado”, recuerda Marek. “El franco suizo era muy estable y muy popular y conocíamos a muchas personas que estaban haciendo lo mismo”.

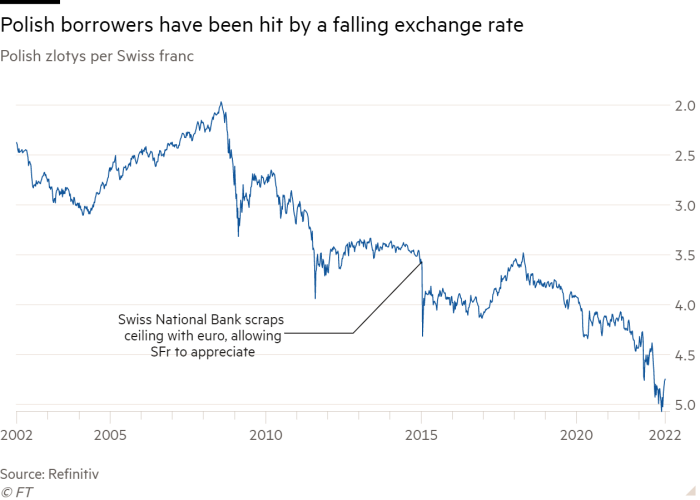

Sin embargo, dos años más tarde estalló la crisis financiera mundial. Los inversores acudieron en masa al franco suizo como un refugio de la turbulencia del mercado, y su valor se disparó frente al zloty polaco y otras monedas. El franco ahora vale más del doble de su tipo de cambio de 2 zlotys antes de la crisis.

La práctica crediticia en efecto terminó en 2008. Pero en los años posteriores, se ha convertido en una bomba de relojería para el sector bancario polaco, ya que clientes como los Rzewuski han comenzado a ganar juicios para obligar a sus bancos a asumir el costo de una apuesta de divisas que salió espectacularmente. equivocado.

Marek Rzewuski: 'Compramos una casa para establecernos como familia, no para iniciar una batalla larga y difícil con los banqueros' © Maciek Jazwiecki/FT

Marek Rzewuski: 'Compramos una casa para establecernos como familia, no para iniciar una batalla larga y difícil con los banqueros' © Maciek Jazwiecki/FT

Si los titulares de hipotecas continúan ganando sus batallas judiciales, los funcionarios y los banqueros advierten que algunos prestamistas podrían colapsar.

“Es mi obligación levantar la bandera roja, porque fingir que todo está bien tendrá consecuencias dramáticas”, dice Jacek Jastrzębski, presidente de KNF, el organismo de control financiero de Polonia.

También se vendieron hipotecas en francos suizos en otras partes de Europa central y oriental. Pero una vez que esta apuesta suiza resultó ser un error, los gobiernos de muchos otros países intervinieron para imponer límites a los tipos de cambio de reembolso o convertir los préstamos a la moneda local.

En Hungría, en 2014 el gobierno obligó a los bancos a convertir préstamos en moneda extranjera por valor de 12.000 millones de dólares en florines. En Croacia, un esquema de conversión similar al año siguiente le costó a los bancos alrededor de $ 1 mil millones.

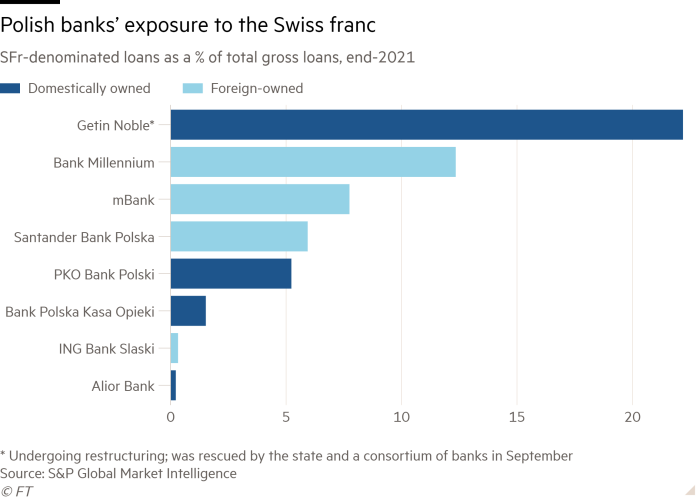

En cambio, Polonia ha permitido que se agrave el problema del franco suizo, y muchos prestamistas todavía tienen una exposición significativa. Los bancos tienen 347.000 préstamos en moneda suiza en sus balances, por un valor combinado de 14.300 millones de francos suizos, según KNF.

Si los tribunales deciden que cada banco debe asumir el costo total de sus inversiones en Suiza, Jastrzębski teme que al menos uno o dos colapsen.

Uno ya ha caído. El décimo prestamista más grande del país, Getin Noble, tuvo que ser rescatado en septiembre por el fondo de garantía bancaria del estado polaco y un consorcio de bancos. El rescate de 10.300 millones de zloty (2.200 millones de dólares) fue el mayor de Polonia desde la era soviética.

Getin ya había sufrido varios años de pérdidas debido a su agresiva venta de productos de alto riesgo, pero también estaba muy expuesta al franco suizo, que representaba una cuarta parte de su cartera de préstamos.

Los bancos polacos han aprovisionado un total de 30.000mn de zlotys para cubrir sus préstamos en francos suizos. Pero su factura final podría aumentar en otros 100 mil millones de zlotys si el poder judicial dictamina que deberían haber recibido ingresos de tasa de interés cero en hipotecas en francos suizos no válidas, según Jastrzębski.

Los tribunales polacos ya han anulado muchas hipotecas en francos suizos, después de dictaminar que los bancos utilizaron tipos de cambio "abusivos" en comparación con los del Banco Nacional de Polonia.

Pero la batalla judicial se centró recientemente en la cuestión de si los bancos tenían derecho a cobrar a los clientes por usar su capital hasta que se anularan sus hipotecas, un tema que también fue presentado el mes pasado por un tribunal de Varsovia ante el Tribunal de Justicia de la Unión Europea.

Si los tribunales de Polonia y Europa se ponen del lado de los consumidores, las consecuencias potenciales serían peores. Hasta cinco bancos estarían al borde del colapso en el peor de los casos, advierte Cezary Stypułkowski, director ejecutivo de mBank.

Los jueces eventualmente podrían obligar a los bancos a dejar de prestar, dice. "No se puede tener un sistema que funcione cuando las personas obtienen sus apartamentos gratis sin pagar nada por el uso del capital y sin asumir ningún riesgo".

La batalla judicial se produce cuando los bancos ya están asumiendo el costo de una moratoria de pago de ocho meses otorgada en julio por el gobierno para ayudar a los titulares de hipotecas a hacer frente a la inflación, que el mes pasado subió a un máximo de 26 años de 17,9 por ciento.

El 8 de noviembre, mBank se unió a otras instituciones polacas en una recesión. Reportó una pérdida en el tercer trimestre de 2.280mn de zlotys en comparación con una ganancia de 27mn de zlotys en el mismo período del año pasado. Su matriz alemana, Commerzbank, ya anunció en septiembre un cargo único de 490 millones de euros para provisionar mBank frente a la exposición a préstamos en francos suizos.

Si bien la inflación se ha disparado, la economía de Polonia se ha estado contrayendo desde la invasión rusa de Ucrania.

La incertidumbre de la guerra actual también contrasta con el sólido crecimiento previsto hace dos décadas, cuando los políticos fomentaban los préstamos en francos suizos porque nadie quería “privar a los prestatarios de sus sueños de tener su propio apartamento”, dice Jastrzębski.

Ahora teme una tormenta perfecta para la economía de Polonia en general. “Una crisis bancaria sumada a una crisis energética y la situación geopolítica podría ser un desastre”, dice.

'El riesgo era bajo'

Después de que Donald Tusk se convirtiera en primer ministro en 2007, prometió que Polonia se uniría al euro en cuatro años.

Su confianza dio luz verde a los prestamistas para acelerar el esquema del franco suizo. El año en que Tusk llegó al poder, más de la mitad de las hipotecas polacas se emitieron en francos suizos.

“Aunque no era un enfoque estándar dar un préstamo en una moneda no local, también se pensaba que íbamos a ingresar al euro, por lo que el riesgo era bajo”, recuerda el banquero Józef Wancer, presidente honorario de la consejo de supervisión de BNP Paribas Polonia.

“Pero, ¿dónde estaban todos los órganos administrativos y reguladores en ese momento, que estaban inspeccionando los bancos pero no levantaron la bandera roja para decir que esto era abusivo?”

Algunos bancos polacos inicialmente se mostraron reacios a unirse al carro del franco suizo, según el director ejecutivo de ING Bank Śląski, Brunon Bartkiewicz, quien dice que presionó a los reguladores para que prohibieran las hipotecas en francos suizos.

Una vez que ese esfuerzo fracasó, ING se unió a la refriega, dice, “porque nos estábamos marginando al no ofrecer el producto principal en el mercado”.

ING comenzó a vender hipotecas en francos suizos en marzo de 2008, solo unos meses antes de que la quiebra de Lehman Brothers iniciara una crisis financiera que también acabó con las ambiciones de Tusk en euros.

La situación de los titulares de hipotecas en francos suizos empeoró aún más después de que Suiza desvinculara su franco del euro en 2015, lo que provocó que su valor aumentara un 20 por ciento. La medida llevó al gobierno polaco a redactar una ley para poner fin a las pérdidas cambiarias.

La ley habría obligado a los bancos a convertir todas las hipotecas en francos suizos en hipotecas en zlotys y les habría costado alrededor de 9.500 millones de zlotys. Pero los bancos presionaron con éxito contra la implementación de la ley, en gran parte porque habían ganado los casos judiciales iniciales presentados por clientes en dificultades.

Los bancos cometieron un grave error de cálculo al rechazar un acuerdo, dice el ex banquero Paweł Borys, quien ahora es presidente del Fondo de Desarrollo de Polonia, administrado por el estado. En cambio, el asunto quedó en manos de los jueces.

El Tribunal de Justicia de la Unión Europea emitió una opinión inicial favorable a los titulares de hipotecas en 2019, después de lo cual los tribunales polacos también comenzaron a ponerse del lado de los compradores de viviendas, lo que a su vez alentó más demandas.

Irónicamente, los mismos bancos que bloquearon la ley de conversión de 2015 ahora están “presionando para que este gobierno cree una legislación” que los proteja contra derrotas en los tribunales, dice Borys.

Aun así, tiene la esperanza de que los jueces no creen una situación "injusta" al dictaminar que los titulares de hipotecas en francos suizos pueden recuperar el costo de los pagos de intereses que deben realizar los titulares de hipotecas en zloty. “Si estás hablando de justicia, esto no tendría nada que ver con la justicia”, dice.

Jastrzębski, el supervisor, también insta a los jueces a considerar las implicaciones más amplias para la economía de Polonia de los fallos que corren el riesgo de colapsar los bancos. “La protección al consumidor se está convirtiendo en algo así como la serpiente que se muerde la cola”, dice. “Al final serán los clientes los que pagarán por este lío”.

Los bancos bajo presión

Ante unas duras elecciones el próximo otoño, el gobierno derechista de Polonia se ha puesto recientemente del lado de los consumidores, en particular ofreciéndoles una moratoria en el pago de la hipoteca.

Los bancos también se han convertido en un balón de fútbol político en el debate sobre la inflación vertiginosa, y los políticos los amenazan con un impuesto sobre las ganancias extraordinarias si no ofrecen mejores condiciones a sus clientes.

En julio, el líder del partido gobernante Ley y Justicia, Jarosław Kaczyński, dijo a los bancos que "recuperen el sentido común y aumenten radicalmente los intereses sobre los depósitos".

Debido a que algunos de los más grandes de Polonia también están controlados por el estado, "me preocupa cómo el gobierno puede tratar este sector, especialmente durante un año electoral cuando los bancos pueden usarse para ganar popularidad entre los votantes", dice el economista Jakub Karnowski, quien enseña en la Escuela de Economía de Varsovia.

Jacek Jastrzębski, presidente del organismo de control financiero de Polonia, dice que pretender que todo está bien tendrá "algunas consecuencias dramáticas".

Jacek Jastrzębski, presidente del organismo de control financiero de Polonia, dice que pretender que todo está bien tendrá "algunas consecuencias dramáticas".

El riesgo del franco suizo proyecta una gran sombra sobre los bancos polacos que, por lo demás, han obtenido buenos resultados en las pruebas de resistencia europeas, en particular al mantener índices de capital más altos que muchos pares. Pero el aumento de las tasas de interés también ha reducido drásticamente la demanda de crédito desde el verano.

“No creo que debamos esperar algo como Grecia (durante la crisis del euro), pero la situación de los bancos polacos claramente no es sólida como una roca”, dice el ex ministro de finanzas Grzegorz Kołodko.

El rescate de Getin fue un buen ejemplo de esa situación, aunque las autoridades lo posicionaron como un incidente único sin riesgo sistémico, dada la variedad de problemas del banco. “Como pueden ver, el procedimiento de resolución (para Getin) no provocó una corrida bancaria, transcurrió sin problemas”, dijo la ministra de finanzas polaca, Magdalena Rzeczkowska, en una entrevista el mes pasado.

Sin embargo, algunos expertos advierten que bajo el sector bancario de Polonia se esconde otro explosivo más poderoso, que será desencadenado por una revisión planificada de la tasa de referencia para hipotecas y algunos otros préstamos de consumo.

La reforma de la Tasa de Oferta Interbancaria de Varsovia, o Wibor, estaría en línea con la emprendida en Londres para reemplazar la tasa Libor contaminada por fraude luego de un escándalo financiero hace una década. Libor fue sustituida por una tasa basada en transacciones de mercado después de que se supo que los banqueros habían conspirado para manipular la tasa interbancaria.

El escándalo llevó a las autoridades financieras de todo el mundo a examinar sus propios puntos de referencia y cambiar a cálculos basados en transacciones reales en lugar de cotizaciones que tienen más riesgo de fraude.

Nuevos edificios residenciales en Grochów (distrito de Praga-Południe) en Varsovia © Maciek Jazwiecki/FT

Nuevos edificios residenciales en Grochów (distrito de Praga-Południe) en Varsovia © Maciek Jazwiecki/FT

Si los titulares de hipotecas continúan ganando sus batallas judiciales, los funcionarios y los banqueros advierten que algunos prestamistas podrían colapsar © Maciek Jazwiecki/FT

Si los titulares de hipotecas continúan ganando sus batallas judiciales, los funcionarios y los banqueros advierten que algunos prestamistas podrían colapsar © Maciek Jazwiecki/FT

En abril, el primer ministro polaco Mateusz Morawiecki, quien también fue director ejecutivo de un banco, dijo en una conferencia que Polonia debería eliminar Wibor para enero y reemplazarlo con una “tasa diferente y transparente”.

Sin estar preparado para el anuncio de Morawiecki, el sector bancario retrasó con éxito su fecha límite de enero, señalando que las reformas de la Libor tardaron años en elaborarse. Pero después del comentario del primer ministro sobre la transparencia, algunos abogados iniciaron procedimientos judiciales para anular las hipotecas basadas en Wibor.

En septiembre, el abogado Bartosz Czupajło demandó a su banco PKO, alegando que no estaba adecuadamente informado sobre los riesgos de utilizar una tasa flotante basada en Wibor cuando PKO le vendió una hipoteca en 2012.

Czupajło dice que su demanda “no se trata de mi dinero”, sino de hacer que el poder judicial de Polonia decida si se deben anular todos los préstamos que utilizaron Wibor.

Bartosz Czupajło dice que su demanda tiene como objetivo hacer que el poder judicial de Polonia decida si todos los préstamos que usaron Wibor deben anularse

Bartosz Czupajło dice que su demanda tiene como objetivo hacer que el poder judicial de Polonia decida si todos los préstamos que usaron Wibor deben anularse

Desde 2020, su bufete de abogados ha ganado por separado 60 casos de “Frankowicze”, el apodo que se les da a los compradores de viviendas en francos suizos, y está trabajando en otros 600 casos.

“Creo que una de las razones por las que el gobierno quería reemplazar a Wibor lo más rápido posible es que, después de ver lo que sucedió con los préstamos en francos suizos, de repente tienen mucho miedo de que se repita y de que el resultado sea aún peor con Wibor. ”, dice Czupajło.

Aunque no tiene evidencia de que Wibor haya sido manipulado de la misma manera que Libor, Czupajło dice que no tiene motivos para creer que no lo fue.

"Wibor se construyó de manera similar a Libor, entonces, ¿por qué Wibor no habría tenido el mismo problema también?" él pide. “Cuando miras en el extranjero, hay muchos países donde a la gente le ofrecen una hipoteca con una tasa fija, pero nunca en Polonia. ¿Por qué? Creo que es porque los bancos pueden ganar más con una tasa flotante, porque han podido controlar el nivel de la tasa de referencia”.

Una sucursal de Getin Noble Bank en Varsovia. El banco, que sufrió años de pérdidas debido a su venta agresiva de productos de alto riesgo, también estuvo muy expuesto al franco suizo © Maciek Jazwiecki/FT

Una sucursal de Getin Noble Bank en Varsovia. El banco, que sufrió años de pérdidas debido a su venta agresiva de productos de alto riesgo, también estuvo muy expuesto al franco suizo © Maciek Jazwiecki/FT

Si los abogados como Czupajło convencen a los jueces de anular los contratos basados en Wibor, los banqueros dicen que el efecto en los bancos de Polonia podría ser catastrófico.

Tomasz Mironczuk, ex director ejecutivo de BGK Bank, dice que enviaría a Polonia "de la misma manera que en la crisis de principios de la década de 1990", cuando el sector bancario se sometió a una ronda masiva de consolidación para evitar que las instituciones más débiles colapsaran debido a los préstamos morosos. .

A un nivel más amplio, el poder judicial corre el riesgo de dañar el pacto entre los reguladores, las instituciones financieras y sus clientes. “Las personas responsables de la gestión prudencial de Polonia nunca consideraron adecuadamente el riesgo de que los consumidores desafiaran con éxito a sus bancos”, dice Mironczuk. “Una vez que aumentan los tipos de cambio o las tasas de interés, aumenta la motivación de los clientes para acudir a los tribunales, así como la remuneración de sus abogados”.

La semana pasada, mBank (derecha) se unió a otras instituciones polacas en una recesión © Maciek Jazwiecki/FT

La semana pasada, mBank (derecha) se unió a otras instituciones polacas en una recesión © Maciek Jazwiecki/FT

La forma en que se ha intensificado la batalla del franco suizo hace que sea difícil decir qué sucederá a continuación, dice Bartkiewicz de ING. “Comenzamos discutiendo sobre lo que es vender mal para decidir que cada hipoteca en moneda extranjera es abusiva”, dice. “Realmente no sé cómo hicimos este viaje”.

Pero para los compradores de viviendas como los Rzewuski, cuyo hijo es ahora un adolescente, los tribunales han brindado la única vía de escape de la carga insostenible de una hipoteca en francos suizos.

Incluso después de ganar la primera ronda en su batalla legal, los Rzewuski todavía enfrentan una apelación del banco y otra pelea por los cargos de interés sobre su deuda de vivienda pendiente.

“Compramos una casa para establecernos como familia, no para iniciar una batalla larga y difícil con los banqueros”, dice Marek Rzewuski. “Solo podemos esperar que esta historia termine antes de que nuestro hijo se vaya de casa”.

Cuando te endeudas en una moneda, apuestas en corto contra ella.

Regla general de vida. De vida financiera al menos.

Apostar en corto al franco suizo, al USD o a la UF que es básicamente una moneda fuerte a la que se van a ir todos en tiempos de crisis, a 20 o 30 años…

Esto parece ahora ridículo en perspectiva.

Pero es lo que hicieron todas las corporaciones en Chile circa 2012-2013 hacia adelante.

Endeudarse en USD´s aprovechando las tasas bajas.

Nuestra deuda externa, casi completamente privada, es lo que está reventando a la economía en términos prácticos.

Como casi siempre sucede con las deudas.

Aún recuerdo las pendejadas de los corporativos financieros felicitándose por haber cambiado la deuda a una de mejor calidad en USD´s a tasas de 1% a 2% anual…

WE ARE FUCKING GENIUSES…¡¡¡

En el caso de Polonia, es responsabilidad de los reguladores permitir que gente común y corriente, con el consejo de “especialistas” bancarios comiencen a tradear en el mercado forex sus ingresos a 20 años, que es lo que finalmente estas hipotecas en una moneda extranjera son.

Pero ese pecado capital lo cometieron TODOS los gobiernos del mundo y TODOS los corporativos del mundo endeudándose en USD´s pensando quien sabe qué…

Que se iba a desplomar en valor, haciéndole caso a teorías huevonas o peor aún conspirativas?…

Muy interesante reportaje, pero lamentablemente no está acotado al mercado inmobiliario polaco.

Cambien francos suizos por USD´s y créditos inmobiliarios por bonos y pueden ampliar el concepto a todo el mundo.

El mundo entero hizo lo que hicieron los consumidores polacos.

Fueron en corto contra la divisa más fuerte disponible.

En este caso, la divisa del imperio dominante.

Que podría salir mal?…

Imprimir artículo

Al final creo que gran parte de los problemas de deuda de los g0bs y BC's sería prohibiéndoles emitir deuda en monedas extranjeras o atadas a inflación sin alto quorum calificado en el parlamento, lo que en Chile sería 4/7, pero creo que más bien 2/3 de quorum protegerían a casi cualquier país de los p0pullsm0s, en algunos casos 4/5, pero esto último dificultaría el diálogo, ya que siempre se impondrían las minorías mas conservadoras, al menos en el caso de Chile, pero le daría más estabilidad y eficacia, tanto en la tramitación de las leyes de alto quórum calificado, como el preservar nuestra institucionalidad de manera eficiente y mantener un nivel de deuda bajo, o por lo menos estable a largo plazo, pero con el quorum de 4/5 para leyes de alto quorum "adiós" representatividad.

ResponderEliminardejo esto aqui y me voy ....

ResponderEliminarhttps://www.youtube.com/watch?v=mr0z4BsUdLM