Corridas bancarias. Reforzar la resolución de la Reserva Federal contra la inflación. Riesgo de crédito y riesgo de recesión. Los inversores absorbieron muchas conmociones en los últimos días. Sacudirlos todos a la vez puede ser imposible.

Para los comerciantes acosados, el problema es que cuando una amenaza retrocede, otra toma su lugar. La economía está demasiado caliente, o corre el riesgo de ser destruida por el estrés financiero. Un día, los rendimientos de los bonos aumentan a medida que aumenta la ansiedad por la inflación, al siguiente caen en picado cuando las tribulaciones de los prestamistas convencen a todos de que la Reserva Federal dará un paso atrás.

El resultado ha sido movimientos cada vez más salvajes en todo el espectro de clases de activos, cambios que pueden persistir durante otro tramo lleno de noticias.

“Es imposible posicionarse para la próxima semana”, dijo Jim Bianco de Bianco Research. “Lo que quieren las acciones es que no haya contagio y que la Reserva Federal deje de subir. Obtendrán uno u otro, no ambos”.

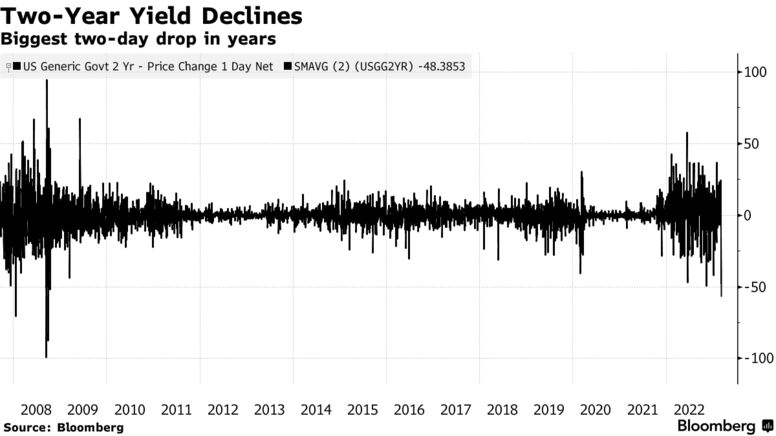

En una semana con la mayor quiebra de un banco de EE. UU. en más de una década y una caída de las acciones que eclipsó cualquier en cinco meses, el evento más discordante puede haber sido en los bonos del Tesoro, donde los rendimientos experimentaron su mayor caída de dos días desde la crisis financiera. Los traumas de tasas como ese tienen la costumbre de obligar al dinero especulativo a realizar acciones evasivas, particularmente en una economía donde la angustia de la Reserva Federal hizo de los bonos cortos un intercambio popular.

Más allá del impacto sobre los especuladores, las oscilaciones pasadas de los bonos del Tesoro en la escala del jueves y el viernes tienen señales preocupantes para el panorama de activos cruzados y la economía estadounidense. Los datos procesados por Bespoke Investment Group muestran que en casi 50 años de historia, los rendimientos del Tesoro a dos años han registrado una caída de 45 puntos básicos en dos días 79 veces. Con dos excepciones, en 1987 y 1989, todos esos episodios ocurrieron durante o dentro de los seis meses posteriores a una recesión en Estados Unidos.

Si bien solo el tiempo dirá si la quiebra de SVB Financial Group presagia un riesgo generalizado para el sistema financiero, los inversores no esperaron a que se aclarara. el S&P 500 cayó un 4,6% en cinco sesiones, la mayor caída desde septiembre. Las firmas financieras en el indicador se desplomaron un 8,5%.

El tumulto en las acciones puede haber sido mayor de lo que indican las cifras superficiales. Una nota de una mesa de negociación de Goldman Sachs decía que en una escala del 1 al 10, el jueves y el viernes estaban en un "8" en términos de frenesí de los clientes. El posicionamiento de los clientes se sesgó bajista, particularmente en los bancos, con los fondos de cobertura y los administradores de fondos tradicionales recortando el grupo en medio de las tribulaciones de SVB. Los primeros han sido vendedores netos de acciones financieras durante nueve semanas consecutivas.

En Morgan Stanley, "el comercio de recesión fue bastante generalizado" entre los clientes que reaccionaron a los pronunciamientos agresivos del presidente de la Fed, Jerome Powell, el martes y el miércoles, según un informe de la mesa de operaciones. Los fondos de cobertura largos-cortos en general se retiraron del mercado, mientras que los inversores minoristas vendieron alrededor de 1600 millones de dólares en acciones.

THIS WEEK…

SHOULD BE FUN…

Hace rato no me interesaban tanto las noticias de mercado, solo las geopolíticas. Casi ni miraba las noticias de Bloomberg hasta esta semana. Solo la TV. Puro Reuters.

Van relacionadas obviamente.

China al parecer está volcando inmisericordemente bonos americanos y eso presiona las tasas, lo que obliga a la FED a subirlas.

Esto parece ser un power play entre USA y China. Todo el resto es paja molida.

Los damnificados son obviamente los que creyeron que el dinero barato se iba a mantener, o peor aún, apostaban a un buy de fucking dip de bonos y no pensaban que las tasas iban a subir inmisericordemente, que solo iba a ser un blip y que la FED y Powell iban a arrugar. Al igual que el ECB.

Pero ahora están sufriendo absolutamente todos los deudores en todo ámbito de cosas, desde los negocios hasta los traders al margen y ni hablar de los retailers.

Salió un reportaje en el Economist sobre las opciones de cero días de expiración, las 0DTE, muy famosas en las últimas semanas. Tal vez lo publique.

Es un momento Lehman?…

Quien sabe.

La esencia de un momento Lehman es que no sabes que es un momento Lehman, hasta que lo es.

Pero los fusibles están comenzando a saltar por todos lados ahora. Incluso en la banca americana.

Y eso es precisamente el efecto de las tasas cero que hizo que todos los bancos y fondos institucionales de pensiones se llenaran de bono a 0% de interés, que con el alza de tasas actuales están siendo masacrados en sus balances y son patos sentados en el caso de una corrida bancaria dado que los balances no reflejan el valor real de los activos, o mark to market, eso lo sabes cuando tienes que liquidarlos para intentar redimir los retiros.

Lo interesante ahora es que harán las autoridades para evitar el contagio.

Imprimir artículo

y que podrían hacer las autoridades, no la recompra, eso seria lo que nos trajo hasta aquí. Pero que?

ResponderEliminarGarantizar todos los depósitos, sin límites. Si no lo hacen se les va a escapar de las manos.

Eliminarentiendo que es la solucion pero realmente es una solucion extraña y poco competitiva. Entiendo la escalada de mierda y contagio que puede generar pero fallaron los reguladores, fallo la admin del banco, fallo la fed, etc. En las ganancias, el banco pero en las perdidas tener que dar rescates para contener la mierda me parece poco capitalista competitivo y creo que es lo que alimenta a los progres y les da de comer.

EliminarCoincido con que es movida de las bajas tasas sumados al misil nuclear chino de ir botando los bonos.....pero me parece que es parecido a una movida del CCP chino rescatando bancos e inmobiliarias o no?

Puedes permitir que lo compren otros bancos al valor de los depósitos como activos garantizando el importe total de ellos, y con ello joder de paso a todos los accionistas si es que quieres justicia o competitividad, pero no puedes joderte a los depositantes que no son responsables de las malas decisiones de la banca. Si dejas correr eso colapsa todo el sistema bancario.

Eliminarclarisimo gracias!

Eliminarhttps://youtu.be/pWa0dZMHYeE

ResponderEliminaraca en chilito creo que la proteccion para los depositos es muy chica. 6 watones de rupias chilenas por banco y 12 en todo el sistema para una persona. en gringolandia el fdic son 250 mil dolaruchos por persona o beneficiario de la cuenta.

ResponderEliminarTodo lo cubierto por FDIC estaria dispoible hoy para los clientes del SVB.

nn

Me adelanté Adyaner.

ResponderEliminarhttps://www.ig.com/es/ideas-de-trading-y-noticias/-que-son-las-opciones-0dte--cero-dias-hasta-el-vencimiento---230313

Disclaimer.

No me adelanté nada, está explicado por Adyaner en un post más reciente, solo que no me había fijado.

EliminarDisculpas.

En todo caso, muchas gracias.