Una ecuación desafiante enfrentaron los hogares del país en el segundo trimestre del año. El reporte sobre cuentas institucionales publicado esta mañana por el Banco Central, mostró que el ingreso disponible bruto de estos actores económicos aumentó 3,6% respecto del mismo periodo del año anterior, explicado mayormente por los salarios y entradas de independientes, dada la recuperación del mercado laboral.

También jugaron a favor las rentas de la propiedad –a través de los retiros de rentas– y las prestaciones sociales netas de cotizaciones.

Como contraparte, este ítem resintió el término de las principales medidas de apoyo implementadas por el Gobierno en el contexto de la emergencia sanitaria, entendidas como transferencias corrientes netas.

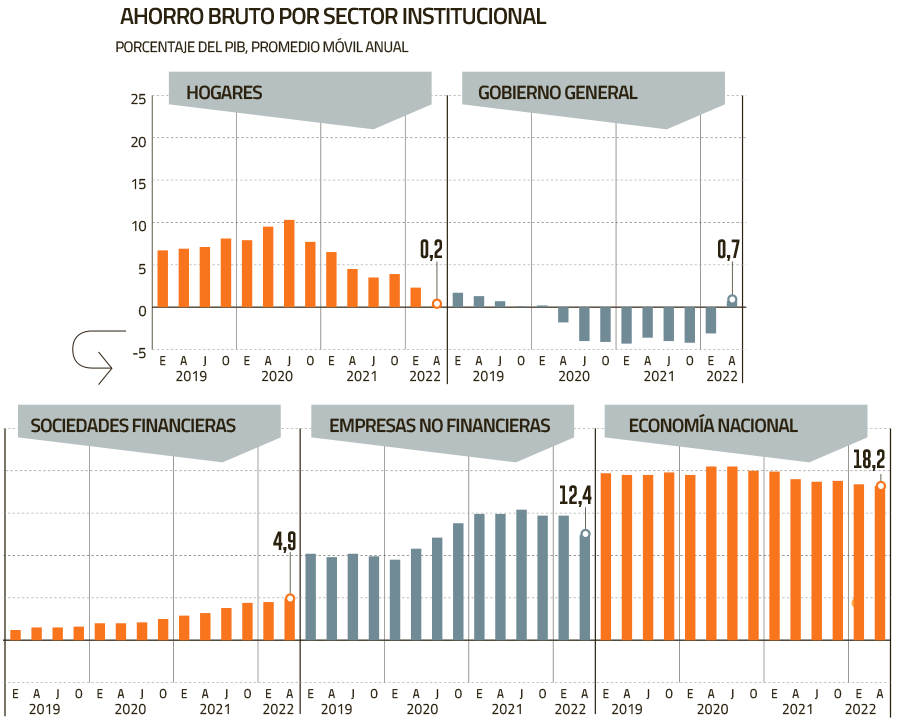

Frente a lo anterior, el consumo final efectivo creció 18,1% anual, lo que sumado al resultado del ingreso disponible, determinaron que la tasa de ahorro del sector disminuyera a 0,2% del PIB.

Así, las cifras desestacionalizadas mostraron, respecto del trimestre anterior, una reducción del ingreso disponible bruto de 2,1% y un aumento del consumo final efectivo de 0,5%, lo que explicó un desahorro del sector de 4,2% del PIB trimestral.

La menor tasa de ahorro, junto a una tasa de inversión estable, determinaron que los hogares continuaran aumentando la necesidad de financiamiento hasta un 2,4% del PIB, mayor en 2,2 puntos porcentuales respecto al periodo anterior.

La necesidad de financiamiento se explicó por las liquidaciones de efectivo y depósitos, sumado a la contratación de préstamos.

Lo anterior fue en parte compensado por aportes netos a los fondos de pensiones, luego de finalizado el plazo para realizar retiros parciales de ahorros previsionales durante este trimestre.

En cuanto a su balance, los hogares cerraron el trimestre con una riqueza financiera neta de 120,4% del PIB, mejorando 0,6 pp. con respecto al cierre de marzo.

Este resultado se explicó, principalmente, por un incremento de 1,6 pp. de los fondos de pensiones –debido de la mayor valoración de las inversiones y de los aportes netos del trimestre–,y por el mayor saldo en acciones y cuotas de fondos, efectos que fueron compensados en parte por menores tenencias de efectivo y depósitos y el mayor saldo en préstamos, por el lado del pasivo.

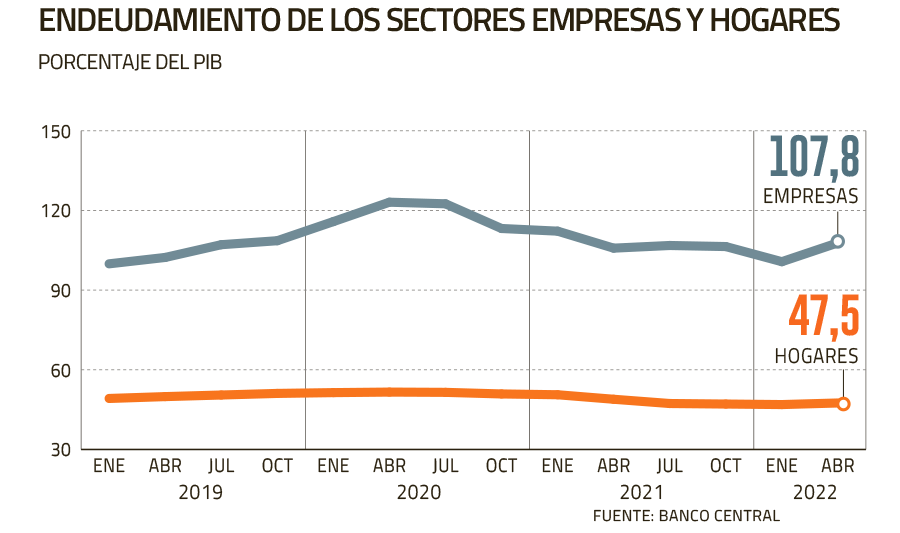

Los hogares registraron un stock de deuda de 47,5% del PIB, superior 0,6 pp. en comparación a lo registrado a fines del primer trimestre, lo que estuvo incidido principalmente por la deuda bancaria hipotecaria.

¿Qué pasó con las empresas?

Al cierre del segundo trimestre, el ahorro de las empresas no financieras disminuyó en 2,3 puntos porcentuales en el segundo trimestre frente a igual lapso de 2021, situándose en 12,4% del PIB. Este resultado obedeció a un aumento de las rentas distribuidas junto con un mayor pago de impuestos.

Ambos efectos fueron parcialmente compensados por un incremento en el ingreso empresarial, impulsado tanto por las rentas de la propiedad como por las de la producción.

En términos desestacionalizados, el ahorro del segundo trimestre se sitúo en 8,3% del PIB, disminuyendo 3,8 pp. respecto del periodo previo, y explicado principalmente por la reducción del ingreso empresarial.

El resultado del ahorro, sumado a una mayor formación bruta de capital, originó que las empresas registraran una necesidad de financiamiento de 8,1% del PIB, mayor en 3,1pp. respecto del trimestre anterior.

Desde el punto de los instrumentos financieros, este resultado se reflejó en un incremento de los pasivos netos contraídos, principalmente vía la contratación de préstamos u obligaciones en cuentas por pagar, sumado a una desinversión en efectivo y depósitos.

Por su parte, el stock de deuda del sector registró un alza de 7,1 puntos porcentuales para situarse en 107,8% del PIB. Este resultado obedeció mayormente al aumento de 5,5 pp. de las obligaciones mantenidas en el exterior, debido a la depreciación del peso respecto al dólar y, en menor medida, a la contratación de nuevos préstamos.

Adicionalmente, la deuda local creció en 1,6 pp., explicado fundamentalmente por la revalorización de la deuda emitida en unidades de fomento.

En suma

Dado lo anterior, la tasa de ahorro de la economía chilena alcanzó 18,2% del PIB, menor en 0,2 puntos porcentuales (pp.) al cierre de marzo, determinado por un crecimiento anual del consumo (17,3%) por sobre el ingreso nacional (15,5%).

En paralelo, la tasa de inversión bruta (incluye variación de existencias) se situó en 26,7% del PIB, 0,9 pp. mayor a la del trimestre previo, lo que sumado al menor ahorro, determinaron una necesidad de financiamiento de 8,5% del PIB, 1 pp. por sobre el primer trimestre.

Es bastante obvio desde hace bastante tiempos que la inflación de los básicos está reventando a todo el mundo.

Una tasa de ahorro de 0% significa que todos están llegando con lo justo a fin de mes.

Eso era hasta junio de lo que se puede ver en los gráficos.

La sensación de inicio de caída fuerte y real fue desde Mayo aproximadamente, conversado con amigos y conocidos.

Que es también cerca del inicio de las alzas de tasas de los DAP´s e instrumentos de renta fija más agresivamente. Esas comenzaron en Junio. Y las tasas en UF´s ahora van a velocidad escape.

No sé en realidad que significa todo este conjunto de cosas. No había visto indicadores como estos nunca. Especialmente la desaparición del stock de dinero.

Obviamente la inflación está borrando del mapa los ingresos disponibles de todos, más rápidamente de los hogares.

Pero que simultáneamente nadie esté colocando dinero en la economía de vuelta y probablemente solo estén cubriendo los costos de las operaciones actuales y tratando de rebajar esos costos lo más posible…

En periodos de expansión, creces con todo, músculos y grasa. En periodos de contracción comienzas a cortar grasa, pero probablemente pasas a llevar músculos y hasta huesos.

En pequeñas contracciones, hasta resulta en que te haces más liviano, tal vez pierdes algo de músculo, pero mucha más grasa y eres a la salida de ese periodo más productivo.

Pero en contracciones o recesiones severas, y peor aún prolongadas, el daño es tal vez irreparable y es de esos periodos de destrucción creativa donde otro tipos de negocios y tecnologías toman la posta de la mortalidad en la antigua economía.

Ojalá que esto no sea tan severo. Ya todos han cortado grasa. Y están yendo por los músculos. Muy luego van a ir por órganos internos y finalmente huesos en el intento del sistema de sobrevivir a la falta completa de glucosa en la sangre. El rush de azúcar nos dejó insulino resistentes a la glucosa de liquidez. Y ahora esa se va a evaporar y nos va a mandar a un coma diabético.

Esto no tiene nada, o poco que ver con la situación externa. Las tasas de DAP´s ahora están en +- 0,9% mensual, que anualizado es casi 11%. Y las tasas interbancarias en 11,75%.

NO HAY LIQUIDEZ.

Que es algo parecido a la crisis asiática.

Solo que esa vez no tuvimos la absoluta destrucción de liquidez que estamos teniendo ahora…y en la enorme diferencia en órdenes de magnitud.

Esto es ALIEN…

GET READY…

Al menos emocionalmente para las olas que vienen…

Imprimir artículo

Consorcio tiene una cta vista q da intereses x tener la plata ahí, sin siquiera tomar un DAP.

ResponderEliminarScotiabank tiene un DAP donde puedes retirar cuándo quieras.

Esa basura de Scotia, no sirve pa na. Da 0.35 al año. Consorcio si.

EliminarA dónde ? Scotia da 0,93% MENSUAL

EliminarOfftopic: El Mega (y al parecer Canal 13) han dejado y estarían dejando de transmitir por TV abierta en varias ciudades y pueblos chicos del país. Como si tener que pagar por la señal de cable o una antena satelital fuera barato para todos y más aún con la crisis qie se viene.

ResponderEliminarhttps://twitter.com/CNTVChile/status/1578107156590567424

Que fisiopatológico tu comentario Adyaner, excelente como siempre

ResponderEliminarhoy no tengo nada que comentar asi que solo pondre este video que me dio risa.

ResponderEliminar"Californians Move to Texas | Episode 2: The Cookout"

https://www.youtube.com/watch?v=3MOy6Z_UP7c

LOL, weno, me cague de la risa, vi el capt 1 tambien jajajajaj

Eliminaraqui seria como "ñuñoino se va a entre rio negro" ....

Eliminaro una pareja progre deconstruida ñuñoina cambiandose a Limache, ponéle.

EliminarY cambiarse de California a Miami sería como cambiarse de Ñuñoa, San Miguel o La Florida a Las Condes, Vitacura o Lo Barnechea, pero principalmente desde Ñuñoa o La Florida a Las Condes por conectividad y servicios.

EliminarYa entiendo la broma del "ñuñoíno", pero no podemos meter a todos en el mismo saco, si bien la mayoría de los ñuñoinos son progres, eso puede cambiar a medida que esta crisis haga quebrar a más de alguno que haya estado muy endeudado, sobre todo con hipotecarios, y como los arriendos están muy caros al final todo vuelve a su lugar, ya sea San Miguel, Macul, Peñalolén, La Florida, Puente Alto, Buin o La Pintana, o peor, se van a región a un barrio como en Chiguayante, Pozo Almonte, o por el estilo porque ya no tienen dinero ni para comer, y en última instancia se caen al precipici0 y hasta ahí llegan sus preocupaciones por las deudas, esto último es solo una broma.

Buen FDS.

Reemplazo Chiguayante y Pozo Almonte por Cholchol y Alto Bío Bío respectivamente, la verdad casi no conozco las regiones.

EliminarDisculpas.

Al final todos los arriendos están carísimos, así que la única solución para parientes o amigos pobres será compartirse y prorratearse un arriendo de 1 o 2 habitaciones y 1 o 2 baños para hasta 10 personas, porque así un arriendo de 180 a 300 Lucas se divide y así pueden subsistir las personas con lo básico, pero lamentablemente con la crisis sanitaria eso estaría prohibido, pero yo no compartiría habitación con un extraño o extraña, porque se presta para los amigos de lo ajeno, por ello yo lo haría solo con parientes o amigos muy íntimos, y nada de hacer cositas con una pareja si tuviere en ese caso, salvo que me vaya a una hostal 1 o 2 veces a lo mucho.

EliminarCuando estaba quemando mi última cuenta de trading el año pasado, ya todo el mercado sabía que eeuu iba a subir las tasas, el tema era cuanto y que tan agresivo. Después vino el alza de la fed y la guerra y todo el mercado sangro y giraban en círculos, btc se iba a 0 etc.

ResponderEliminarNoto que este último tiempo la subida de las tasas no han generado gran movimiento, spy500 por la zona de 400, btc en su zona de 18-20k, etc.

La duda es ¿El mercado ya habrá descontado todo ? Al final este siempre ve super adelante, cuando inicio los encierros por el bicho el mercado desangro de una y ahora esta en zonas y las noticias no lo hacen caer más

No lo sabes. De eso se trata tradear. Hacer tu mejor cálculo de acuerdo a tus estrategias técnicas y/o fundamentales, y colocar un punto de entrada y salida físico. Cuando tratas de adivinar hacia donde va a ir el precio por fundamentales es cuando te involucras emocionalmente y revientas cuentas. Been there, done that...todos nos creemos tan inteligentes para correlacionar fundamentales que no nos podemos equivocar, el mercado es el que tiene que estar equivocado...

EliminarCuando el plazo de capitalización es lo suficientemente largo, los fundamentales sirven más.

Si, ya tengo claro que tratar de adivinar el mercado es una pésima estrategia xd, pero me pareció curioso los pésimos fundamentales y que el mercado no vaya en caída libre.

EliminarAl final lo que manda es el precio

Si tuviera que dar mi mejor apuesta por estos fundamentales, diría que están sacando liquidez del sistema, lo que significa más volatilidad o saltos locos de precios, más que caídas o subidas astronómicas. Si sigue cayendo la liquidez aumenta el riesgo de pánicos.

EliminarAaaaa ya, me queda más claro.

EliminarTotalmente de acuerdo. Yo el año pasado operaba por fundamentales y me fue bastante bien al principio. Recuerdo que mi ego estaba por las nubes.

EliminarPero conforme pasó el tiempo me fui apegando a mis posiciones y mi tesis de inversión. Todo hasta que fui basureado miserablemente...

Imagínate...

Operaba con la suposición que la Fed bluffeaba con la suba de tasas...

ohh boy las bajas que me comí lolol. NVIDIA y TLT puta que me dolieron esas. Menos mal me salí de esas huevadas porque pudo haber sido mucho peor.

Pero ya aprendí mi lección. No apegarse a un framework!

Disclaimer: No soy profesional de las inversiones ni estoy dando consejos de ningún tipo.

para los que vamos por los dividendos a 5 o 10 años estos tiempos son los momentos de entrar, mi humilde opinion

ResponderEliminarEs extraño. Wall Street y los duolingueros siendo basureados, pero aun no veo sangre en main street.

ResponderEliminar