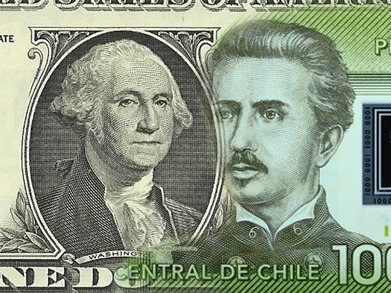

En solo un mes, el dólar en Chile ha subido casi $150, hasta los $968 a los que cerró este miércoles, un nuevo máximo histórico que se dio luego de que, por segundos, la divisa transara en $1.000. Para algunos, esto se enmarca en el fuerte golpe que están recibiendo las monedas emergentes por un banco central estadounidense retirando liquidez de forma acelerada, así como un cobre que ha pasado en poco tiempo de acercarse a los US$5 la libra, a finalizar en los US$3,41 de hoy, bajo fuertes temores de recesión. Pero, para varios, también hay factores “especulativos” detrás, con un mercado cambiario en el que pocos actores tendrían el potencial de mover la divisa a su favor, algo que se habría visto facilitado por las sucesivas señales de “no intervención” desde el Banco Central. Como sea, crece el número de actores que ven necesario que el emisor dé una señal contundente. A continuación, 10 miradas en torno a la inédita depreciación del peso chileno: Sergio Lehmann, economista jefe de Bci: el mercado está “toreando” al Banco Central “El mercado ha operado con bajo volumen y lo veo en cierto modo toreando al Banco Central. Dada la volatilidad y desaliniamiento del tipo de cambio, veo condiciones para una intervención. De otra forma, el mercado continuará provocando al Banco Central, lo que conlleva altos costos económicos". Arturo Curtze, de Alfredo Cruz: “Se llegó a un nivel similar al de la última intervención” “En la intervención que hace el central el diciembre del 2019, el diferencial en contra del CLP con respecto de sus pares o monedas comparables alcanzo un 16%. Al cierre de hoy, es decir $968, el diferencial es de un 12%, pero si se considera un precio de $1.000, el diferencial sería muy parecido al de diciembre del 2019. Así, de no seguirse depreciando el conjunto de monedas comparables, sería probable que sobre Inicio Análisis Recomendaciones Mercados en línea Entrevistas Columnas Reportes Revistas Indicadores Miércoles, 6 de julio de 2022 | 16:09 “El mercado está toreando al Banco Central”: 10 miradas en torno a un dólar que tocó los $1.000 $1.000 el Banco Central al menos haga una intervención verbal. Luego, es posible que los $1.000 sean el techo de corto plazo a la espera de cómo evoluciona la economía mundial, así como también la iniciativa de reforma del quorum para modificar la actual constitución, un plan B a un rechazo en septiembre que calmaría al mercado”. Eduardo Orpis, Gemines Consultores: “Se ha hecho un daño tremendo a la economía” “La inusual volatilidad del tipo de cambio genera un daño importante en la economía, en su fortaleza, en las inversiones, en los proyectos a desarrollar. El retorno que se le exige a este país hoy día entre incerteza jurídica más volatilidad cambiaria está subiendo enormemente y eso le hace un daño tremendo a la economía. ¿Dónde está el piloto acá? Claramente quien vela por la estabilidad de la moneda es el Banco Central. Y la autoridad ha sido imprudente en el manejo de expectativas cambiarias y se ha generado esto, que con muy poco volumen en algún momento el mercado se diera el lujo de ir a tocar los $1.000, con una volatilidad de más de $45 en el día. Hace mucho tiempo que no veíamos esto, entonces llama la atención porque lo ocurrido genera un cambio de expectativas, incertidumbre y todo lo que conlleva hablar de un dólar a $1.000. No tiene sentido: basta mirar lo que ha ocurrido con otras monedas commodity para constatar que acá hay algo más que fundamentales”. Desacople Desempeño del dólar frente al peso chileno (en azul) y frente al dólar australiano (en rojo) Gonzalo Reyes, socio de Abaqus: Condiciones de intervención “se cumplen con creces” “El grueso de la depreciación del último mes está más o menos en línea con la caída en el precio del cobre y el dólar multilateral. Pero, evidentemente, lo de los últimos días va más allá de eso. Es difícil determinar qué es, pero podría ser que los aumentos en la volatilidad cambiaría generen efectos de segunda vuelta sobre los inversionistas locales”. “Las razones por las que ha intervenido el Banco Central en el pasado están relacionadas con disminuir los efectos adversos de la excesiva volatilidad cambiaria en las decisiones de consumo, empleo e inversión. Esto me parece que se cumple con creces. Sin embargo, es natural que haya algo de resistencia por parte del Central a intervenir si piensan que es luchar contra la marea. De hecho, intervenciones poco exitosas pueden ser perjudiciales, así que, de hacerlo debiera estar seguro de poder conseguir efectos”. Felipe Alarcón, economista jefe de EuroAmérica: “luce como un ataque contra el peso” "Luce como un ataque contra el peso. Los fundamentos se han deteriorado, pero indican una depreciación menor a la que hemos tenido: acá hay un castigo constante. Si tú comparas con otras monedas a las que también se les han derrumbado los commodities, nosotros estamos mucho más castigados. El Banco Central tiene que salir con todo. Lamentablemente, para que tenga credibilidad, tiene que sacrificar venta de dólares spot. Yo creo que debiese salir con unos US$15 a US$20 mil millones en ventas forward y unos US$5 mil a US$7 mil millones en ventas spot y, si esto se mantiene así, tendría que subir más la tasa de interés, con todos los costos que eso trae. Tiene que hacerlo ahora: yo creo que ya está al menos dos semanas tarde. El descalabro se aceleró una vez que Pablo García descartó de plano la intervención. Ahí todo el mundo sacó el freno de mano, porque ya acercándose a $900, la sensación de todo el mercado era que el Banco Central podría intervenir en algún minuto, pero cuando dijo eso, dio pista libre". Klaus Kaempfe, director de portfolio solutions en Credicorp Capital: “No veo una intervención en el corto plazo” "El peso chileno está viviendo un shock múltiple: tenemos una apreciación del dólar por parte de un Euro que baja rumbo hacia la paridad con el dólar por mayor probabilidad de recesión que en EE.UU.; una caída sin precedentes en el cobre y un aumento del riesgo político en torno a la nueva constitución. No descarto que el CLP vuelva a $1.000 y no veo una intervención del Banco Central en el corto plazo. Gran parte del movimiento del CLP está justificado por sus fundamentales y un riesgo país que, en efecto, es más alto que antes”. Fundamento naranja Evolución del precio de cierre diario del cobre y del dólar interbancario en Chile durante 2022 Andrés Pardo, XP Investments: “No sería extraño que el Central reaccione” "Claramente, además del cobre, hay un gran componente de risk-off internacional, junto con temas domésticos por el tema constitucional y la fuerte caída del 'Apruebo'. Puede que se revierta un poco en los próximos días y se estabilice, pero si no, no sería extraño que el Banco Central reaccione con medidas de facilitación de liquidez en dólares, como la provisión FX swaps, por ejemplo, o algo en el mercado NDF. Pero pensaría que primero se inclinarían por medidas para la gestión de liquidez en dólares. Intervenir directamente siempre es una opción, pero creo que esta no sería la medida de primera instancia”. Eduardo Kutscher, gerente de moneda extranjera MBI: “Genera muchísima incertidumbre e inestabilidad” "Indistintamente que el dólar esté o no alineado con los fundamentos, que obviamente no lo está, la intensidad y fuerza con que sube es al menos preocupante. ¿Por qué el Banco Central no dice nada para calmar los mercados? ¿Y la inflación que acarrea esta alza, y la inestabilidad? Esto genera muchísima incertidumbre en los mercados. Y creo que amerita algún tipo de análisis de parte del Banco Central que podría calmar los ánimos. Las declaraciones hace unas semanas del Sr. García, no ayudaron para nada en eso". Fernando Montalva, Acciona Capital: “podría ser como defender al euro contra la Fed” “Tenemos al euro casi probando el 1 y al DXY sobre 107. El peso va en el misma dirección, pero con mayores movimientos por el castigo a nivel local (explicable) y porque al romper el techo técnico de $875 no hay niveles intermedios. El riesgo de intervenir es que esto sea equivalente a salir a defender el Euro contra la Fed, eso sería quemar dólares. El BC lo tiene muy claro, aunque probablemente salga a hacer una intervención verbal”. Nathan Pincheira, economista jefe Fynsa: “vemos una alta probabilidad de intervención” "A pesar de distintas apreciaciones sobre los fundamentales que se puedan tener, la volatilidad y la rapidez con el que el peso se ha movido la última semana indicaría que estamos detrás de problemas en el proceso de formación de precios, con montos transados que no varían en demasía con lo visto en lo reciente. De esta manera, a pesar de lo que ha salido en prensa, vemos una alta probabilidad de intervención del mercado cambiario por parte del Banco Central, que debería comenzar con un tipo de 'intervención verbal', tal como ha ocurrido con anterioridad”. “Las intervenciones requieren de ciertas condiciones para ser exitosas: (i) ser ampliamente comunicada y justificada, (ii) por un monto significativo y (iii) con condiciones conocidas ex ante (fecha inicio-final). La intervención más reciente nos remonta al 28 de noviembre de 2019, post estallido social. En aquella oportunidad, el monto anunciado fue de US$20.000 millones, de los cuales US$10.000 serían venta directa de dólares por ventanilla y otros US$10.000 en operaciones de derivados. Dado el periodo comunicado, aquello significaba ventas diarias de US$160 millones, lo que equivalía a más o menos 15%-20% de los montos transados diariamente. Nos da la sensación que en esta oportunidad el monto total y el diario podrían ser similares o levemente más altos, para representar algo parecido en términos de montos transados al día de hoy”

@pulso

Dólar tocó los $1.000: Las razones que lo tienen en ese nivel y lo que se espera del Banco Central

El dólar no ha parado de subir en las últimas semanas. Desde el 8 de julio ha subido más $140 y cerca del mediodía se ubicó en torno a los $1.000 y tocándolo a las 11:37 según el monitoreo de la Bolsa Electrónica y situándose a las 12pm cerca de $993. Todo un récord frente al peso chileno, que se explica por factores internos y externos, como la baja del cobre y la incertidumbre política.

¿Qué lo tiene en este nivel? Es el debate que se ha instalado entre expertos y economistas en el último tiempo, ante un dólar que parece no tener techo.

Martina Ogaz, economista de Euroamerica, indicó que “en general la tendencia es depreciativa dado el escenario externo. El problema es la magnitud de la depreciación, la cual ha sido mayor que monedas de economías similares y no se atribuye a algún fundamento. Puede ser la incertidumbre local, pero eso está en gran parte internalizado”.

Solo este miércoles la moneda estadounidense subió más de $20.

Francisca Pérez de Bci, planteó que “las presiones son muy fuertes y los aumentos diarios son de cerca de $20 diarios, es la moneda que más se deprecia y eso pareciera que no va a ceder en el corto plazo”.

El anuncio de venta de Hacienda no logró detener la escalada de la moneda extranjera, que ha ido paulatinamente marcando nuevos máximos históricos. El alza de tasas de la Fed también ha influido en estas alzas.

“El temor a una recesión en EEUU y su propagación a otros países puede llevar al precio del cobre hasta cerca de US$3 por libra“, señaló el economista de LyD Tomás Flores como factores para ver el dólar a estos niveles.

Nathan Pincheira, economista jefe de Fynsa, sostuvo que “el peso está siendo golpeado constantemente por malas noticias. Ahora ha sido acompañado algo más por movimientos de fundamentales, como la caída del cobre y la mayor aversión al riesgo que ha afectado a monedas emergentes”

El plebiscito de salida que se llevará a cabo el 4 de septiembre también sería un factor que está empujando al tipo de cambio en el país. “Dependiendo del resultado del plebiscito, va a estar sobre $1.000 con ganas, o va a estar en un piso de $900″, afirmó Alejandro Alarcón, economista de la Universidad de Chile.

Fernando Suárez, Portfolio Manager en Fintual, aseguró que si se consideran como factores explicativos el dólar a nivel global y el precio del cobre, “vemos que estos factores explican en torno a un 80% del alza que ha tenido el tipo de cambio durante 2022″. Sin embargo, añadió que “existe también un 20% que probablemente se explique por factores internos, como por ejemplo, la incertidumbre con respecto al plebiscito constitucional de salida”.

¿Debe intervenir el instituto emisor?

Ante este escenario, un tema que se instaló con fuerza es si el Banco Central debe o no intervenir para poner freno a la apreciación del dólar. Hasta el momento los consejeros lo han descartado, pero el mercado se divide ante esta posibilidad.

“Las intervenciones no sirven. Es mi experiencia hace 30 años ejerciendo. Cada vez que el Central interviene, al final lo único que hace es perder reservas. Hay casos en América Latina. Argentina ha perdido casi todas sus reservas. Creo que la intervención no es un camino para cambiar la trayectoria”, enfatizó Alarcón.

Otros economistas plantean que el ente rector está en medio de un complejo escenario.

“El Central enfrenta un dilema importante, porque cuando parecía que el peso se depreciaba por razones no fundamentales, dijo que no intervendría. Ahora que ha venido acompañado de caída del cobre y otros, difícilmente podría cambiar ese discurso”, sostuvo Pincheira.

Suárez puntualizó que “dado que la mayor parte de la depreciación está asociada a factores exógenos a la economía doméstica, creemos que no sería adecuada una intervención por parte del Banco Central, aunque por lo brusco del alza, no es descartable un movimiento por parte de la entidad”.

Pero hay también quienes creen que el Banco Central debe intervenir ya.

“El Banco Central está en una situación muy difícil. Se le pasó el momento de la intervención verbal y va a tener que intervenir directamente”, dijo la semana pasada el socio de Econsult, Gonzalo Sanhueza.

Tomás Izquierdo de Gemines, por su parte, manifestó que “siempre es importante que se pongan al día e intervengan. Esto lo debió haber hecho mucho antes. Tiene que intervenir ya, debió haberlo hecho mucho antes y debe intervenir con mucha decisión. No tiene por qué perder reservas, puede hacerlo a través de operaciones forward”.

Por su parte, Jorge Selaive, economista jefe de Scotiabank, añadió a través de twitter: “Insisto que Banco Central debió actuar antes pero aún es tiempo: venta US$, venta forward US$; medidas macro y micro prudenciales, todo está disponible, pero depreciación (aún sin problemas de liquidez) va más allá de determinantes tradicionales”.

Y algunos expertos plantean que la incertidumbre continuará previo al plebiscito y ante la discusión de la reforma tributaria.

“Es de esperar, que la incertidumbre local debería ir en aumento más que disminuir hacia las siguientes semanas por el componente político y la discusión tributaria que se viene. Luego, el tipo de cambio debería mantenerse alto o subir algo más por esta discusión que se viene, y si la situación externa no cambia está claro que el Central deberá tomar la decisión de intervenir”, señaló el economista Patricio Rojas.

Dólar modera al cierre impresionante alza tras arañar la marca histórica de los $1.000

Una jornada de vértigo e histórica: el dólar subió con fuerza en las negociaciones del miércoles hasta arañar la marca récord de $ 1.000, en medio de la continuación de la baja del cobre y de las ventas de monedas de mercados emergentes en favor del dólar, entre las amenazas de mayores tasas de interés y recesión.

Tras abrir a $957,92, el dólar aceleró su trayectoria alcista en la mañana para tocar un máximo intradía de $ 998,11 de acuerdo con Bloomberg, con un alza de $ 42,84 frente al cierre del martes, antes de moderar su avance al cierre a niveles de $ 974,78, con un aumento de $ 23,15. El precio contado del cobre terminó con una caída de 3,61% a US$ 3,41 la libra en la Bolsa de Metales de Londres. El dollar index, en tanto, subía 0,5%.

"El tipo de de cambio a pasitos de $1.000. Insisto que Banco Central debió actuar antes pero aún es tiempo: venta USD, venta forward USD; medidas macro y micro prudenciales, todo esta disponible, pero depreciación (aún sin problemas de liquidez) va más allá de determinantes tradicionales", dijo Jorge Selaive, economista jefe de Scotiabank, en un tuit antes de que el dólar alcanzara el máximo de la sesión.

"Todo esto apunta a que el dólar podría llegar a $1.000 en el corto plazo si consideramos la volatilidad con la que viene cayendo", dijo José Raúl Godoy, jefe de análisis de la empresa de inversiones XTB Latam. "Dentro de los factores principales tenemos el alza en el dólar a nivel internacional impulsado por una política monetaria más restrictiva por parte de la Reserva Federal, el billete verde está en máximos que no veíamos desde hace 20 años y a medida que la Fed siga subiendo las tasas seguiremos viendo fortaleza en el dólar".

Euro toca nuevo mínimo desde 2002 por preocupaciones sobre los precios de la energía

Sobre el nuevo récord del dólar, el director general de BeFX, Rodrigo Castillo, destacó que “los miedos de una recesión global, la alta inflación, el cobre bajando fuertemente, y los movimientos estratégicos que se han hecho en Europa en ámbito energético ante una posible gran guerra, han llevado a que el dólar index a máximos que no veíamos desde noviembre del 2001”.

Esta fuerte alza, indicó, “genera presiones inflacionarias importantes para Chile y el mundo, por lo que los bancos centrales incluyendo el chileno, deberán seguir con políticas monetarias restrictivas”.

Iba a publicarlo en el blog privado, pero es de interés general…en el amplísimo sentido de la palabra, so…

Here we go…

Ayudemos al Central y al gobierno, en realidad a Marcel, a tratar de entender esta subida estimados lectores ya que los PhD´s Sanhattinos apestan en lo que hacen??

Especulemos con lo que está pasando hoy no solo en Chile, en todo el mundo emergente salvo contadas excepciones.

En 1997, comenzó lo que se conoce como la crisis de monedas asiáticas.

Aka, la crisis asiática.

Cuando comenzó??

El 1 de Julio de 1997, justo el día de los rebalances semestrales de las carteras institucionales que se estaban yendo hacia la nueva gran oportunidad-ganga que eran los bonos rusos.

Coincidió con un periodo de bajísima liquidez en los mercados mundiales que afectaron con la temida frase bróker NO BID a los que estaban siendo masacrados y querían salir de sus posiciones perdedoras.

Porqué se acentuó esto?

Porque el nuevo FMI estaba de acuerdo en proteger las monedas y colocar barreras al tipo de cambio de los países del SE asiático y por ende a la libre flotación, lo que hizo oler sangre A TODOS los tiburones que fueron por su libra de carne asiática risk free, incluyendo Japón.

Suena conocido ahora justo desde fines de Junio y especialmente inicios de Julio??

No estamos siendo atacados en el estricto sentido de la palabra. Estamos siendo rebalanceados en nuestra moneda para cubrir posiciones en otros sitios, probablemente Europa y Japón que están siendo basureados inmisericordemente. Y le está pasando a todos los mercados emergentes ahora, que es muy similar a la crisis del 97-98 en sus orígenes.

El PEOR ERROR que puede cometer el gobierno y el central es intervenir el tipo de cambio. Eso va a mandar la señal al universo tiburonesco de que hay un arbitraje con el peso y va a agravar exponencialmente la liquidación que ahora no es por factores internos específicos, aunque han amplificado el movimiento general las pendejadas de los árboles huevones, y nos va a secar de reservas internacionales.

Lo que puede y debe hacer el central es subir la tasa de interés. Va a basurear a todos los negocios y la economía con ello, pero genera un carry trade favorable al ingreso de capitales golondrinas que pueden sostener el peso mientras pasa el efecto de este rebalanceo que recién está comenzando, y en realidad puede ser el inicio de una crisis de liquidez monumental a nivel mundial. No tenemos nada más que hacer. Y de todas maneras va detrás de las tasas interbancarias y políticamente parece estar combatiendo la inflación.

Que puede hacer el gobierno??

Eliminar de la reforma tributaria los impuestos a la ganancia de capital en acciones y activos chilenos en general y dividendos, o entregar una moratoria o condonación de pago de estos impuestos por un par de años. Pero por supuesto no lo van a hacer. Sus cagadas de programas son ideológicos resentidos y no pensando en el mejor interés del país.

Pero finalmente dependerá de la FED y sus políticas monetarias. El mundo está colgando de las solapas de Powell. Pero lo que no podemos hacer es intervenir la libre flotación. Lo único que vamos a hacer con ello es liquidar nuestras reservas internacionales y desmejorar nuestra posición financiera soberana sin absolutamente ningún beneficio para el país salvo haberle llenado los bolsillos a los tiburones internacionales con un arbitraje risk free del estilo tomar deuda en pesos y comprar USD´s a dos manos o peor aún, ir en corto directamente al peso y tomar la ganancia cada vez que el central intervenga. Eso es un strip mining hacia el extranjero de nuestros USD´s. Los que propongan intervenir deberían ser colgados de los pulgares en la araucaria más alta de la macrozona sur con un cartel de mueran los mapuches colgado del cuello…figurativamente hablando por supuesto…

…

Lo comentado muchas, muchas, muchas veces.

No me habría gustado estar en los zapatos del gobierno en este periodo.

No hay ninguna decisión fácil que tomar en los meses y años que vienen.

Que mentes frías controlen esta situación y tomen las decisiones más adecuadas y no se dejen llevar por populismos.

Tenemos que derrumbarnos. Pero podemos al menos dar una buena pelea y no caer miserablemente.

STAND YOUR GROUND BITCHEZ¡¡¡

Imprimir artículo

El problema mi querido adyaner es justamente este gobiernos y sus arbolitos que no creo que tengan los huevos para hacer lo necesario, junto con la confusión de los que se supone que “saben”, cómo se nota cuando un profesional es de escritorio y le falta cuneta, me refiero a trabajar, hacer la pega real, yo lo veo siempre en mi área de desempeño educación, siempre el ministerio propone hermosas políticas públicas sin pensar en cómo eso afecta realmente a las escuelas 🏫 y si serán capaces de implementarla con se espera desde el mundo académico, lo mismo con las capacitaciones de las universidades, mucho unicornio, pero muy poca cosa de sacar en concreto.

ResponderEliminarCon la inflación que viene lo más probable es que el BC tenga que subir la tasa fuertemente. No le queda de otra.

ResponderEliminarPero esta gente sicopática combinada con la estupidez política on board, perfectamente podrían trabajar para los tiburones!!, incluso endeudarnos en dólares con los amigos del FMI y similares

ResponderEliminarEso tiene mucho sentido

EliminarEl tema de ponernos como ratas de laboratorio y acaparando rápidamente la compra de vacunas generando deudas internacionales en USD ahora parece algo perfectamente ideado con antelación. Finalmente ya el papel moneda no se respalda en oro sinó que con deuda de otros paises manipulados po EUA. ¿ que pasa si todos los paises se vuelven incobrables???, es el dolar ahora una burbuja?

EliminarLo primero gracias por compartir con quienes pudimos ingresar al blog privado.. Ahora a nivel personal agradecido de anticiparnos el escenario hace bastante tiempo eso me deja mas tranquilo por que estoy preparado.. sobre todo por lo del rebalanceo $/USD!!

ResponderEliminar