Me han pedido que intente ser más simple en las explicaciones respecto de los temas financieros y económicos, y esta es la forma más sencilla que se me ha ocurrido de exponer algo que es probablemente lo más importante en aquellos términos hoy en día (y siempre). Entender los conceptos de liquidez y solvencia de la banca y como derivado de esto, saber si la nuestra está preparada para el impacto de una crisis.

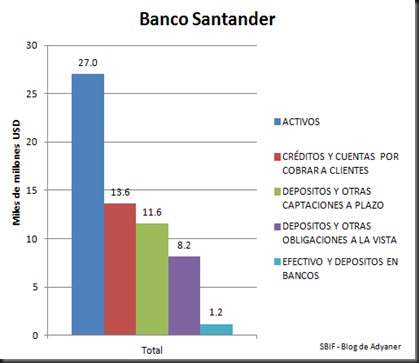

Primero la LIQUIDEZ, en términos sencillos y representada vía Barras en los gráficos que después puedes ver. La BARRA GRANDE (DE DEPÓSITOS A LA VISTA) ES LO QUE EL BANCO DEBE A LOS DEPOSITANTES. LA BARRA MÁS PEQUEÑA (EFECTIVO Y DEPÓSITOS EN BANCOS) ES EL DINERO QUE REALMENTE TIENE PARA CUBRIR ESOS DEPÓSITOS. Así de simple. El término que ocupan los muchachos de los bancos para representar la liquidez es el encaje (ratio), que es LA CANTIDAD DE VECES QUE LA BARRA GRANDE PUEDE EXCEDER A LA PEQUEÑA. En nuestra legislación es 10 (app), (en Europa 100, si 100¡¡¡¡).

La razón por la que no se incluyen en el cálculo del encaje los DEPÓSITOS Y OTRAS CAPTACIONES A PLAZO es que se supone pueden ser cubiertos con CRÉDITOS Y CUENTAS POR COBRAR A CLIENTES, buena suerte tratando de pagar depósitos a plazo a 90 días recuperando deuda por cobrar a 20 y 30 años (si, Corpbanca).

Obviamente un retiro relevante de depósitos puede dejar al banco casi de inmediato sin tener la capacidad de cubrir el resto de ellos (supongo que es lo que pasó en diciembre con alguna matriz española que quería sus capitales de vuelta).

La SOLVENCIA es más sencilla, los bancos son todos estructuralmente insolventes, toda vez que la lógica de un negocio es tener la capacidad de recuperar flujos por cobrar que puedan cubrir (y ojalá exceder) los pagos por vencer. Los bancos están siempre en estado de insolvencia por que los depósitos a la vista son exigibles al momento y sólo tienen un 10% (en Chile) para cubrir ese flujo de salida. Simple. En otro post intentaré explicar BASILEA II que es el protocolo de como los bancos DICEN que son solventes…

Con estos dos conceptos ya casi cubres todo lo que hay que saber de Reserva Fraccional, el resto es la operación de los bancos centrales con los comerciales para expandir el crédito a estos niveles y lo puedes encontrar aquí.

Ahora hay que hacer algunas preguntas respecto del detalle…

Primera pregunta para los reguladores y estimados expertos y consejeros del banco central: (no, no es si van a bajar la tasa)…Porqué el BANCO DEL ESTADO tiene casi la MITAD de las reservas requeridas por el BCCH?

Segunda Pregunta, ahora adicionalmente para el Ministro de Hacienda: Porqué el banco del estado está inundado de instrumentos emitidos en el país (léase bonos del resto de los bancos comerciales), o dicho en español, porqué el Banco del Estado ha comprado a manos llenas deuda de los bancos comerciales chilenos (ninguno más hace esto a esos niveles). Quien autoriza al banco del estado en involucrarse en operaciones distintas a las de captación y crédito para los chilenos? en particular comprar bonos o deuda a la banca comercial? Porqué el Banco del Estado arriesga su balance y sus activos con instrumentos que en principio no debería comprar?

Tercera pregunta: La exposición del Banco de Estado a estos instrumentos es extrañamente casi 6000 USD millones, es decir la emisión en bonos denominados en CLP de diciembre. Tienen algo que ver estos 2 eventos?, porque fomentar las tasas en peso a largo plazo es una idiotez que sólo se podrían tragar la prensa especializada y sus respectivos “expertos”…

Como siempre, expande y distribuye el conocimiento, no importa la forma, este es realmente un post importante…

Imprimir artículo

Imprimir artículo

No hay comentarios:

Publicar un comentario

Mostrar EmotíconesEl objetivo de este Blog es compartir opiniones, así es que tus ideas y sugerencias son bienvenidas...