@emolinversiones

Hace un año era la cara visible de Felices y Forrados (FYF), empresa asesora que con sus recomendaciones promete a sus clientes superar los rendimientos de los multifondos de las AFP. Sin embargo, durante 2014, Rafael Garay decidió dejar sus labores de director de estudios de dicha compañía, entre otros motivos, por su falta de injerencia en el modelo predictivo que definía las sugerencias de movimiento hacia uno y otro lado.

Y es que “tanto en los éxitos como en los fracasos de FyF iba ser beneficiado o dañado sobre algo en que yo no había decidido”, indica el economista. Hoy, dedicado –entre otras cosas- a administrar su propio fondo de inversión y a “hacer más fácil” la economía a través del programa de radio del que forma parte, entrega su visión sobre las empresas que recomiendan cambios de fondos de inversión.

Por otro lado, Garay expresa su mirada sobre la economía global (estima que un Grexit será una realidad en el mediano plazo) y en lo local, explica por qué Chile ya no tiene atractivo inversor.

A fines de la semana pasada FYF recomendó una estrategia conservadora a sus clientes en función de lo que ocurría con Grecia, incluso en momentos en que el mercado se veía beneficiado por un inminente acuerdo. ¿Tenía sentido lo sugerido?

Frente a un escenario de incertidumbre relativa, estaba quien apostaba por un salvataje en Grecia, y quien apostaba porque la dejaban caer, y que saldría del euro en el mediano plazo. Entonces había que mirar algunos aspectos técnicos. Y en esos aspectos técnicos había que mirar el VIX. Y éste no mostraba evidencia de mayor volatilidad, lo que podría ser un predictor de que, al menos desde el punto de vista de los indicadores, el mercado veía un acuerdo posible. Pero frente a esta recomendación específica, tengo la sensación de que lo que se hizo fue tomar una posición de más resguardo. Era asumir que, más allá de saber de si Grecia era salvado o si se le daba un nuevo paquete de ayuda, era mejor minimizar las ganancias, y a la vez minimizar los riesgos asociados a una eventual caída del país.

Esta recomendación llegó a los correos justo después de que los mercados interpretaban que se venía un acuerdo y la volatilidad estaba normalizada…

Cuando yo leí el e-mail, me quedé con una sensación parecida a la tuya. No me pareció acertada. No obstante, la idea de estas recomendaciones es que sean consistentes en el tiempo. Las recomendaciones de Felices y Forrados señalan una estrategia que en el largo plazo deben llevar a mejores rendimientos.

Hace un año usted salió de FyF, ¿cuál fue el motivo?

Hay varios motivos. Primero, me quería centrar en mis proyectos personales. Uno de ellos es mi fondo de inversión, con el que me ha ido bastante bien, así como un fondo de inversión de riesgo que abrimos en Concepción, y que por tanto me lleva a viajar mucho. Pero otro motivo, también muy importante, es que el modelo predictivo de FyF, pese a que yo era su director de estudios, era algo sobre lo que yo no tenía ninguna opinión. Por lo tanto, tanto en los éxitos como en los fracasos de FyF yo iba ser beneficiado o dañado, sobre algo en que yo no había decidido. Y eso es algo complicado cuando tú eres alguien que se dedica a las inversiones y a las asesorías.

¿Tiene problemas el modelo de FYF?

Los modelos hay que evaluarlos de acuerdo a su poder predictivo. Y hay varios competidores en la misma industria por los que se puede comparar ese poder predictor. Cuando tienes recomendaciones que son muy oportunas desde el punto de vista del timing, tienes entonces un modelo bien construido, como lo tuvo un tiempo FyF. Pero cuando ves que los mismos analistas independientes se dan cuenta de que tus recomendaciones ya no son tan acertadas, que tu timing es un poquito tardío, obviamente que lo que pasó es que tu modelo está perdiendo poder predictivo. Y si eso pasa, el modelo requiere ajustes. Si no los haces, ese modelo pierde poder predictivo progresivamente: incorporar nuevas variables, sacar algunas, sesgar variables, usar otro tipo de simulaciones.

¿El modelo de esta firma no se ha ajustado?

Algo se hizo mientras estaba como director de estudios. Desconozco si se ha hecho en los últimos doce meses en que he estado desvinculado. Pero no se han hecho al ritmo que se requieren. Estos son modelos que necesitan ajustes mensuales o más frecuentes. Quizás 15 o 18 ajustes en un año, de manera de mantener un R2 lo más alto posible. Si no se hacen, las probabilidades de equivocaciones son más altas.

¿Qué ajustes requiere el modelo?

A ver, yo intervine muy poco en ese modelo mientras estuve en FyF. Es un modelo propiedad de Gino Lorenzini, él lo creó, él lo maneja. Y entre comillas, cuando estás dentro de la empresa estás sujeto a lo que el modelo diga. Por razones obvias. Más allá de que tú puedas ver el tema macroeconómico, o puedas ponerle un contexto a la recomendación que se hace, a veces puedes ver que la recomendación no es consistente con el análisis que tú haces. Y ahí surge el desacuerdo. Los modelos fallan. No existe el 100% de efectividad. Pero lo importante es que haya consistencia en el largo plazo.

Los primeros mensajes de FyF prometían un retorno superior al de una estrategia en algún multifondo. Pero en 2014 quienes siguieron a FyF estuvieron por debajo del Fondo A. Luego los mensajes dejaron de estar enfocados en el retorno y empezaron a señalar que lo importante era el riesgo. ¿Hay inconsistencia en eso? ¿No hay un abandono de su propuesta inicial?

Concuerdo con eso. Al final del día, tú tienes una propuesta de valor. Si tu promesa es una rentabilidad a bajo costo, eso es lo tienes que cumplir y tienes que responder sobre eso. El año pasado no se dio, y es un tema por el que FyF tiene que hacerse cargo. Explicar mejor qué fue lo que sucedió, qué fue lo que no se cumplió, hacer los ajustes pertinentes y mantener la propuesta de valor en caso de que pueda ser cumplida.

¿Puede ser cumplida?

Yo creo que sí puede ser cumplida. Lo logró durante varios años. Aunque en el último tiempo no lo ha logrado.

¿El público es consciente de que la promesa no se está cumpliendo?

Bueno, claramente hay un menor impacto en las recomendaciones que hace hoy FYF de las que hacía hace un tiempo, con un menor número de personas que siguen sus recomendaciones. Pero eso también hay que explicarlo por la nueva actitud que han tenido las AFP. Por mucho tiempo, las AFP ni siquiera te mandaban un e-mail. Si bien, por ley las AFP no te pueden dar recomendaciones de cambio de fondos, sí empezaron a dar recomendaciones para un año completo: dado su perfil de riesgo, el tiempo que falta para la jubilación, su fondo adecuado es el E, es el C… Empezaron a ser más proactivas. Eso empezó a formar a una persona más preocupada de su gestión de fondos. Hace unos años, me tocó participar en estudios en que veíamos que 99 de cada 100 personas no sabían por qué les descontaban la plata para la AFP. Menos sabían en qué AFP estaban o en qué multifondo cotizaban. Eso cambió con FyF. La gente aprendió a averiguar más, y las AFP fueron mucho más agresivas en enseñarles a sus usuarios qué es lo que son los multifondos y qué estrategias tomar.

¿Cuál es, en suma, su opinión sobre los sistemas que recomiendan cambios de fondos de acuerdo a modelos de predicción?

En general, los sistemas que te proponen estrategias de largo plazo para gestionar tus fondos de inversión, son mejores que aquellos que recomiendan quedarse de manera fija en un tipo de fondo. Pero uno tiene que ser crítico en el análisis, y eso significa que uno debe ir evaluando las compañías. No porque yo haya trabajado en FyF significa que me vaya sesgar y que afirme que es la compañía que mejor lo hace. Menos cuando hay rankings comparativos que evalúan este tipo de servicios y uno ve que hay otras compañías que lo han hecho mejor. Que han sido más rentables y que, por tanto, como cliente, es bueno tener acceso a esa información.

“Cero” inversión en Chile

En términos de inversión, ¿pone alguna ficha en Chile?

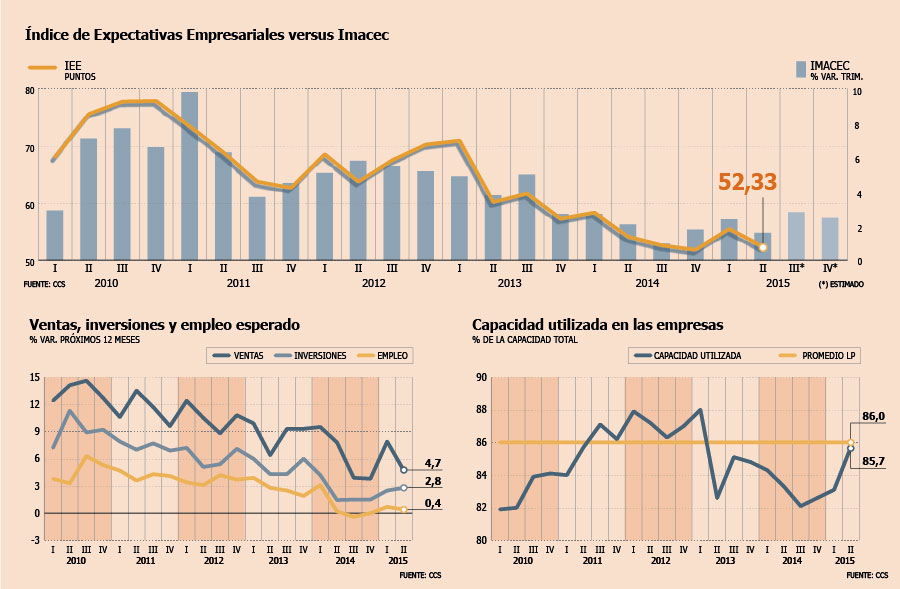

No, cero. En principio fue por evitarme problemas de conflicto de interés, cuando estaba en F&F, pero al final me acostumbré. Miro la bolsa local por un tema más informativo, pero creo que es un mercado que está poco activo, que está deprimido, a niveles de 2010. Los montos transados son bajos, los inversionistas extranjeros se han estado yendo del país, al menos en la renta variable. Las mismas expectativas de la economía chilena para los próximos 12 a 18 meses no son muy positivas y eso le está pegando a la valorización de las compañías. Creo que hay oportunidades, pero no sería mi lugar favorito para invertir.

¿Qué prevé para el tipo de cambio?

El tipo de cambio obviamente siente el efecto de las crisis externas, pero también tiene que ver con una situación local. O sea, cuando los inversionistas empiezan a ver que hay una serie de reformas, independiente de que ahora hayan perdido dinamismo, en vista de lo dicho por la presidenta, muchos tienden o tendemos a armarnos cierta cantidad de dólares y eso presiona al alza el precio. Por eso lo tuvimos incluso cortando los $650 la semana pasada, que es algo que yo esperaba de aquí a fin de año. Hoy lo veo a $659, pues al contexto externo se suma el fenómeno local.

¿Se puede generar algún cambio en las perspectivas locales a partir de los reconocimientos realizados desde el Ejecutivo?

Primero, se valora el gesto de realismo. Efectivamente era necesario reconocer que había cosas mal hechas, desde la reforma tributaria en adelante. Sin embargo, no sé si se le va a aplicar a la reforma tributaria la cirugía que a mí entender requiere, que es eliminar la renta atribuida completa. Esta es una complejidad innecesaria y tampoco favorece la recaudación. Por otro lado, al final del día te queda lo más complicado, que es el cambio constitucional. Ya se habla que esto va a exceder este gobierno.

¿Por qué es tan complejo esto?

Vas a empezar una discusión en agosto o septiembre y la vas a extender uno, dos, tres años. Eso te genera un clima de incertidumbre complejo. Porque con los parlamentarios con que he tenido la posibilidad de conversar, de la Nueva Mayoría, o gente vinculada a ella, siempre me han planteado que hay dos temas que se tienen que discutir. Uno, la garantía constitucional del derecho de propiedad y dos, el rol subsidiario del Estado. Y cuando tú modificas esos dos pilares, tú estás modificando el sistema económico completo. Entonces yo no sé si estoy dispuesto a invertir en cualquier rubro, por ejemplo en transporte, cuando supongamos que me dicen, ´ahora hay una compañía estatal, que más encima está subsidiada y que podría afectar mi negocio´. Porque si se elimina el rol subsidiario tú lo que probablemente vas a tener es un Estado empresario, probablemente vas a tener una tendencia similar a lo que Argentina hace con su modelo sustitutivo de importaciones, y eso te cambia totalmente la realidad.

¿Tiene sentido esa comparación?

Piensa tú que en Chile el sector público representa el 23% del PIB y en Argentina el 46%, el doble, y eso es un fenómeno relativamente reciente, de 14 años. Esas cosas pueden pasar, entonces en la medida en que tú no despejes esa incertidumbre, no vas a tener cómo retomar el dinamismo completo. Y lo otro, que es algo que quizás no se reconoce tanto, es que hay un daño permanente a la economía. Y éste parte con la reforma tributaria, se acentúa con la caída de la inversión del año pasado del 6,1%, y por lo tanto lo que tú estás poniendo en entredicho es el potencial de crecimiento de la economía chilena. Entonces cuando alguien pensaba, según el programa de crecimiento de la presidenta Bachelet, que las tasas alcanzarán el 4,5% en 2016 o 2017, eso es no reconocer que probablemente el potencial en realidad está en 3,8%, 3,9%, y no hay más. Arriba de eso probablemente va a ser sobrecalentamiento, porque la economía está dañada. A pesar de que el Banco Central habla para este año de una inversión del 0,7%, yo espero una caída del 1%.

¿Cuánto espera que crezca el país este y el próximo año?

Para el próximo año yo estimo entre un 2,8% y 3%, y no creo que mucho más que eso. Entonces eso se alcanzará después de un 1,9% el año pasado y un 2,2% que espero para este año.

¿Hay alguna posibilidad de llegar a un balance fiscal estructural, como se prometió?

Por ningún lado. El déficit fiscal va a estar este año va a estar en el 3,3%, el próximo año hablan de 2%, pero va a depender de lo que se haga con el presupuesto. Se habla de 4,5%, pero si lo expanden a 5% van a tener un déficit de 2,3%, por lo tanto te va costar retomar el balance, más con gastos comprometidos y con una reforma tributaria que en régimen no responderá a lo que el ex ministro Arenas dijo que iba a ser. Va a recaudar unos US$$2.100 millones menos.

“Veo a Grecia fuera del euro”

¿Qué prevé para Grecia?

El VIX no muestra una volatilidad importante, y aunque quizás Grecia no reviente el día de hoy, yo sí la veo fuera del euro, quizás en dos años, tres años, y por lo siguiente: porque no va a poder sostener sus compromisos. Porque después de años de austeridad lo están sometiendo a más austeridad, lo que va a seguir demoliendo el crecimiento. Piensa tú que Grecia en cinco años ha perdido el 25% de su PIB. No tiene ninguna forma de recuperar competitividad, y su sector industrial está destruido, con lo que prácticamente le quedan los sectores de turismo y aceite. No va a cumplir jamás los objetivos de déficit fiscal de la zona euro, no tiene cómo.

Bajo futuros escenarios de volatilidad, ¿dónde protegerse?

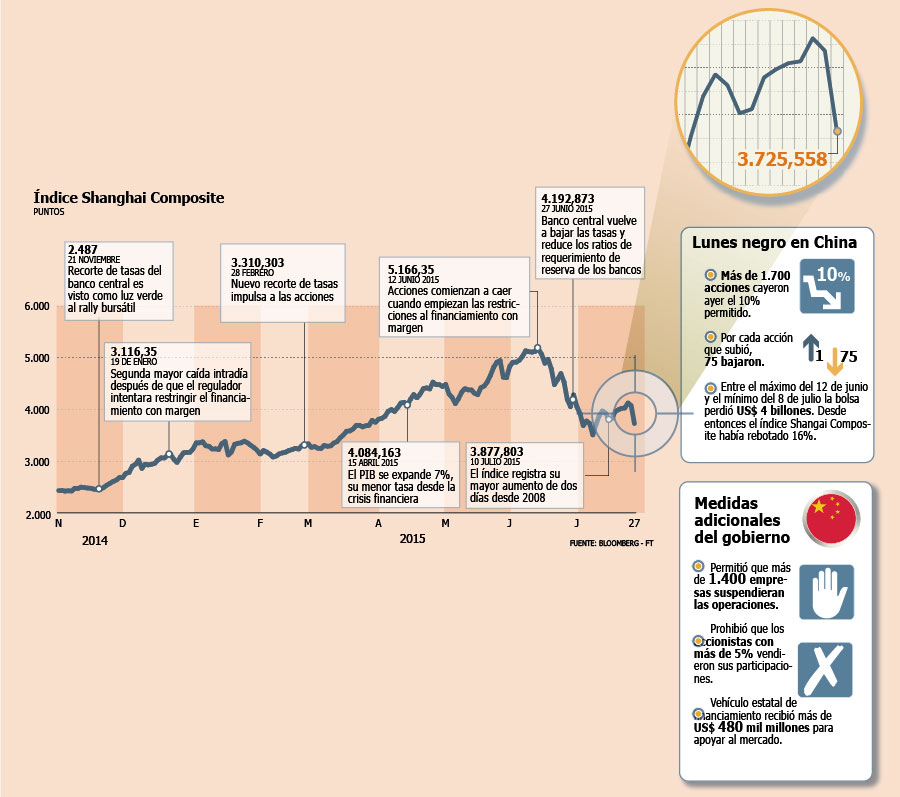

La recomendación clásica de sólo comprar renta fija se cayó. Se cayó porque al final del día te demolió la utilidad, incluso en algunos vas perdiendo capital, como hemos visto con las tasas negativas de los bonos alemanes, por exceso de demanda. El grado de diversificación va a depender del perfil del inversor, pero al menos una parte de tu dinero yo creo que es interesante meterlo en mercados atípicos. A mí me gustan mucho los mercados asiáticos: en Japón, Tailandia, Camboya, me ha ido muy bien. Yo recomendaría especializarse en algunos mercados en particular.

¿En qué otros mercados, por ejemplo?

Hay dos mercados frontera interesantes, Camboya y Kenia, que se miran poco, y si uno observa precio/utilidad, tienen subvaluaciones que están en torno al 40%. Yo sé que para cualquier inversionista pensar en Kenia debe ser lo menos atractivo y sexy, donde hay problemas geopolíticos, por ejemplo, y no es un país necesariamente estable, pero es una nación donde la inversión extranjera es muy bienvenida. Y si tú inviertes ahí desde un país como Hong Kong, no vas a pagar impuesto. Muchos hablan de entrar y salir de China y es mentira, estás 21 días retenido si quieres salir. China es muy poco líquido. Japón también es un mercado que tiene restricciones de liquidez. Para todos los casos, de todos modos, requieres de nexos locales y abogados locales, eso es muy importante.

18 ajustes en un año????????

VIX???

R2 lo más cercano posible?????

a que??????

Jeezuz…

Si necesitas ajustar un modelo de trading 18 veces en un año es que no tienes ni la más p… idea de lo que estás haciendo. Eso es seguro.

Este es el típico economista que cree que uno o dos indicadores explican los movimientos de mercado, algo así como. subió el cobre, baja el USD, clase de comentarios.

Por cierto, la volatilidad tiene que ver con la liquidez, y los eventos cascada no avisan. EL Vix puede estar perfecto, porque es la expectativa de los agentes de mercado cubriendo o no con opciones esas expectativas. Si se detona algún movimiento en un mercado que no esté líquido en el momento, influyente, como los bonos del tesoro largos USA o los Bunds alemanes, BOOOM….

Es como decir que las bolsas están perfectas y sin movimientos violentos y eso no predice una caída. Como ejemplo mas cercano, la caída de la bolsa China, con cero volatilidad para efectos prácticos en la subida.

Ahora, respecto de los muchachos FF y resto de empresas de recomendación de cambios…

Como casi todo participante en los mercados tiende a entender en el largo plazo, es casi imposible vencerlos con estrategias activas, menos en mercados tan poco líquidos como los fondos.

La única forma de generar ganancias relevantes es tener eventos como el 2008 y saber identificarlos para aprovecharlos. Desde un punto de vista técnico “gráficos” y también fundamental para este tipo de cuentas. Tradear en la “normalidad” sobre fondos de inversión balanceados es una tarea casi en futilidad. Puedes tener ganancias con algunos cambios, pero que se evaporan rápidamente en el tiempo.

Se me ocurre que estas empresas quedan atrapadas en el mostrar que el dinero que se está pagando genera acciones específicas, esto es, cambios. Cuando en realidad lo más rentable puede ser el no hacerlos, al menos no tan seguidos, y estar atentos a esos eventos.

Pero claro, es más fácil decirlo que hacerlo. Nadie dijo que tradear fondos de pensiones lo sería.

José María Eyzaguirre G., socio Claro & cia.

José María Eyzaguirre G., socio Claro & cia.